تحلیل نمودار نرخ تورم آمریکا؛ رصد آخرین اخبار تورم آمریکا (اذر01)

- 09 مهر 1400

- نویسنده : کارشناس دنیای ترید

در این صفحه از بخش اخبار فارکس دنیای ترید به بررسی نمودار تورم آمریکا و همینطور بررسی های تخصصی شاخص تورم آمریکا پرداخته ایم. شما میتوانید با مطالعه این صفحه نگاه و دید جدیدی نسبت به وضعیت آینده شاخص تورم USA بدست آورید.

تحلیل گزارش تورم امریکا (22 آذر)

امروز سه شنبه 13 دسامبر 2022 است و قرار است تا ساعاتی دیگر ایالات متحده امریکا گزارش تورم مصرف کننده یا همان شاخص CPI خود را منتشر کند.

همینطور که مطلع هستید اخیرا گزارش تورم امریکا ثابت کرده که محرک شماره یک بازار فارکس است. قبلا به گزارش مشاغل بخش غیر کشاورزی امریکا یا همان شاخص NFP پادشاه گزارش ها می گفتند.

ولی در سال 2022 که هنوز چند روزی از آن باقی مانده گزارش تورم ایالات متحده بیشترین تاثیرات را روی مارکت گذاشته و لقب شاه خبرهای اقتصادی را به خود اختصاص داده است.

جالب اینجاست که این گزارش CPI قرار است درست یک روز قبل از نشست بسیار مهم فدرال رزرو که به منظور افزایش نرخ های بهره است منتشر شود.

انتظار می رود که فردا رئیس فدرال رزرو امریکا، جرومی پاول نرخ های بهره امریکا را 50 واحد دیگر و نه 75 واحد افزایش دهد.

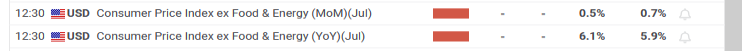

در نتیجه هرگونه تغییر قابل توجهی در گزارش تورم امروز می تواند فردا نظر روسای بانک مرکزی امریکا را تغییر دهد. به خاطر داشته باشید که امروز تمام تمرکزها روی گزارش خالص تورم یا همان Core CPI است که بدون احتساب خوراکی ها و انرژی است.

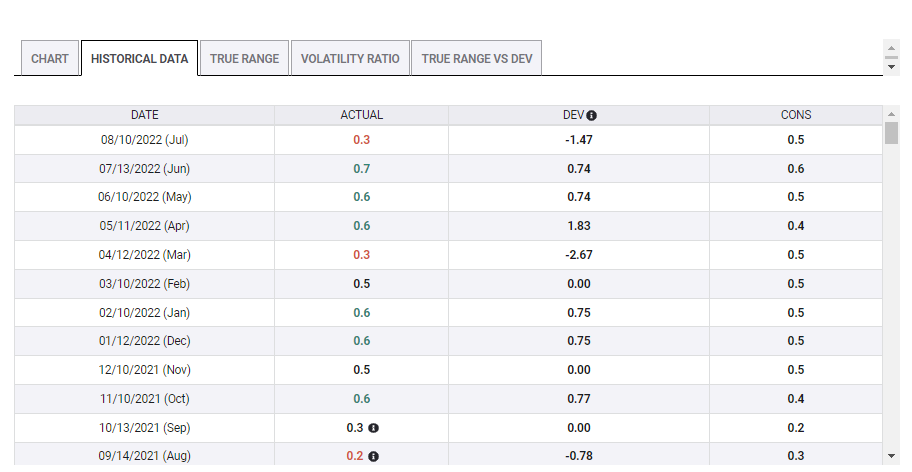

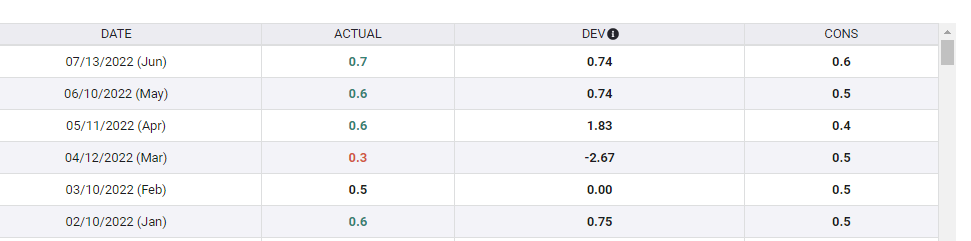

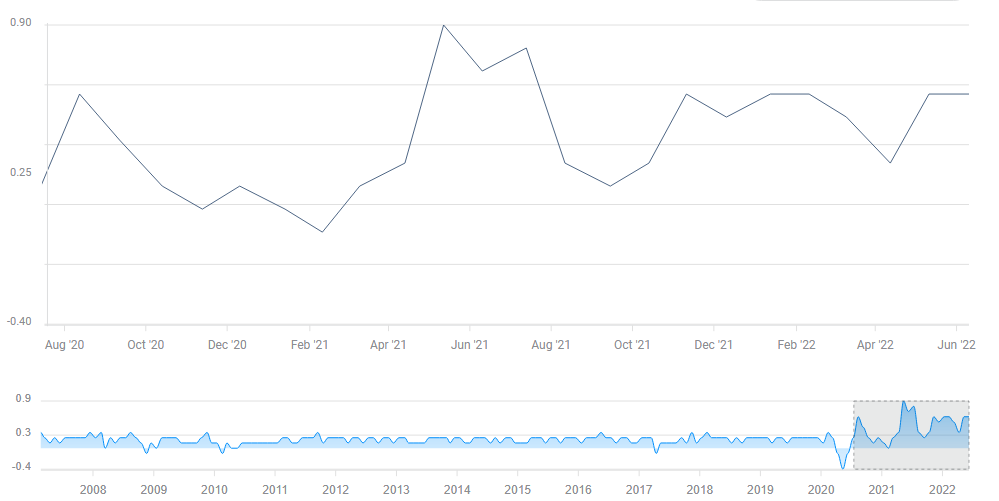

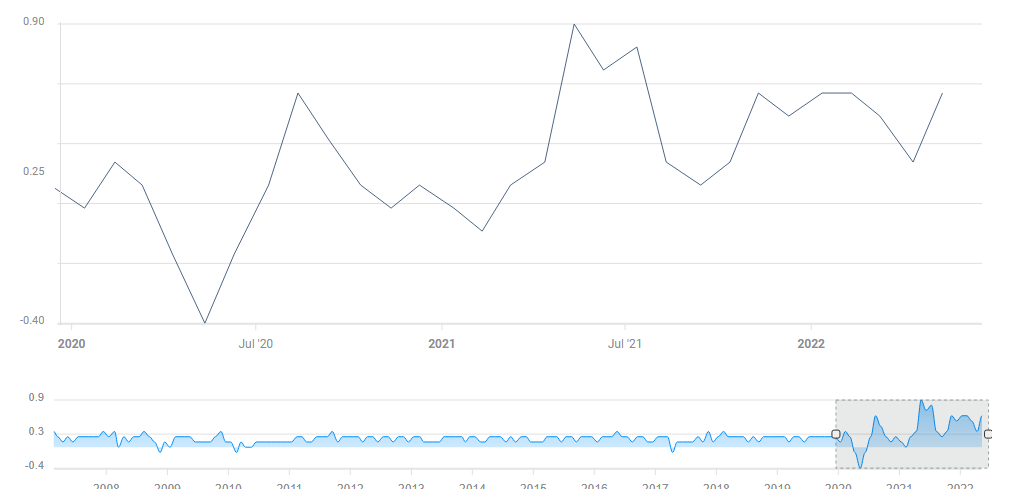

در این بین "گزارش خالص تورم ماهانه" که ماه گذشته بعد از دو افزایش 0.6 درصدی به 0.3% کاهش یافت از همه مهم تر است.

حال اقتصاددانان و تحلیلگران پیش بینی کرده اند این رقم مجددا 0.3% است که این پیش بینی می تواند هم خوشبینانه باشد و هم نباشد!

در ادامه این تحلیل شما را با سناریوهای احتمالی پیش رو بیشتر آشنا خواهیم کرد.

1- تورم در کمال تعجب 0.2% اعلام شود

اگر نرخ خالص تورم ماهانه امریکا کمتر از رقم 0.3 درصد پیش بینی شده یعنی 0.2 درصد شود دلار امریکا با کله زمین می خورد، بازار سهام افزایش می یابد و سهامداران از این مساله خرسند می شوند.

این رقم باعث می شود که نرخ تورم سالانه چیزی در حدود 2.5% شود که امریکایی ها از این مساله بسیار خوشحال خواهند شد.

دلیل چنین پیش بینی کاهشی، رفع مشکلات زنجیره تامین است که باعث افزایش قیمت کالاها شده بود. ولی به خاطر داشته باشید که این پیش بینی بسیار نامحتمل است.

اگر این سناریو رقم بخورد فدرال رزرو پایان چرخه افزایش نرخ های بهره را در تاریخی چون فوریه سال آینده اعلام خواهد کرد ولی یکبار دیگر می گوییم که این وقوع این سناریو بسیار بعید است.

2- تورم مطابق با پیش بینی ها همان 0.3% شود

اگر تورم ماهانه مثل ماه اکتبر دوباره 0.3 درصد شود این مساله بدین معنی است که وقوع رقم 0.3% شانسی و همین یکبار نبوده و تورم ایالات متحده در حال کاهش است.

وقوع چنین مساله ای کماکان درها را برای یک افزایش نرخ بهره 50 واحدی دیگر باز نگه خواهد داشت ولی باعث ریزش دلار امریکا خواهد شد. ولی به خاطر داشته باشید که دلار بعد از ریزش های اولیه شروع به تثبیت خود خواهد کرد.

کارشناسان دنیای ترید وقوع یک چنین سناریویی را 50-50 می دانند.

3- تورم اندکی افزایش و 0.4% شود

اگر چه وقوع چنین سناریویی باعث قوی تر شدن دلار می شود ولی ما این مساله را یک امر طبیعی قلمداد می کنیم.

اجازه دهید یکبار دیگر سراغ ارقام تورم سالانه برویم. وقوع چنین سناریویی بدین معنی است که تورم سالانه باید 5% بشود که این یعنی پایین تر از نرخ تورم سالانه موجود یعنی 6.3%.

این مساله کماکان نشانگر این است که نرخ ماهانه 0.3 درصد ماه قبل تصادفی و فقط برای یکبار نبوده است.

این موضوع بدین معنی است مبارزه علیه تورم کماکان تا چند وقت دیگر ادامه خواهد داشت و فدرال رزرو می تواند نرخ های بهره را 50 واحد دیگر افزایش دهد. ما وقوع این پیش بینی را محتمل تر از بقیه سناریوها می دانیم.

4- تورم بیشتر افزایش یافته و 0.5% شود

این رقم یعنی فقط یک دهم کمتر از ارقام ماه های اوت و سپتامبر و بدین معنی است که تورم سالانه چیزی نزدیک به 6% خواهد بود. این مساله برای امریکایی ها و مارکت خبر خوبی نخواهد بود.

ولی اگر این سناریو رقم بخورد دلار قوی تر خواهد شد و فدرال رزرو مجددا می تواند نرخ ها را 50 واحد دیگر افزایش دهد. ضمنا می تواند پیش بینی کرد که نرخ بهره پایانی در انتهای سال 2023 چیزی در حدود 5% خواهد بود.

ما احتمال وقوع این سناریو را نیز 50/50 می دانیم.

6- آخرین پیش بینی ما بازگشت به رقم 0.6 است

وقوع یک چنین سناریوی به معنی این است که تورم سالانه 7.2 درصد خواهد شد که البته احتمال اینکه این سناریو درست باشد خیلی ضعیف است.

اگر این سناریو رقم بخورد دلار شروع با افزایش و قوی تر شدن می کند و احتمال اینکه فدرال رزرو نرخ ها را 75 واحد افزایش دهد بالا می رود.

نتیجه گیری

در انتها بد نیست بدانید که نتیجه گزارش تورم امروز برای بازار و فدرال رزرو بسیار مهم است و هرگونه افزایش یا کاهش کوچکی می تواند روی کل مارکت و تصمیم گیری مقامات فدرال رزرو موثر باشد.

گزارش شاخص تورم USA (10 نوامبر 2022)

امروز 10 نوامبر 2022 است و به گزارش بخش اخبار فارکس، معیار کلیدی سنجش تورم مورد علاقه فدرال رزرو ایالات متحده، یک رکورد دیگر در 30 سال گذشته بر جای گذاشت. نکات کلیدی که در این گزارش از وبسایت دنیای ترید، بخش فارکس، خواهید خواند به شرح زیر است:

- نرخ خالص تورم نسبت به سال گذشته در ماه اوت، 3.6% افزایش داشته است که این جهش در 30 سال گذشته، یک رکورد محسوب می شود.

- هزینه های شخصی 0.8% افزایش داشت که اندکی از پیش بینی ها، بهتر بود.

امروز وزارت بازرگانی گزارش داد نرخ تورم در ماه اوت به بالاترین عدد در 30 سال گذشته رسیده است. علت این مسئله، اختلال در چرخه تامین و تقاضاهای فوق العاده بالای مصرف کنندگان بوده است.

خالص شاخص قیمت هزینه های مصرف کنندگان شخصی، که هزینه غذا و انرژی از آن کسر می شود، نسبت به ماه گذشته 0.3% افزایش داشت. این شاخص نسبت به سال گذشته نیز، افزایش 3.6% درصدی را به ثبت رساند.

یاد آور می شویم که این شاخص، معیاری است که فدرال رزرو ایالات متحده، ترجیح می دهد برای سنجش تورم از آن استفاده کند. ضمنا، افزایش ماهانه 0.3%، از رقم 0.2% درصدی که داو جونز تخمین زده بود، کمی بالاتر است. پیش بینی کارشناسان داو جونز برای نرخ سالانه تورم، رقم 5.3% بود.

این افزایش، بالاترین میزان از ماه مه 1991 است و منعکس کننده فشارهای تورمی است که جرومی پاول، رئیس فدرال رزرو، در اوایل این هفته گفت که کمی "ناامید کننده است".

بر اساس تیتر خبرگزاری ها، شاخص هزینه های مصرف کنندگان شخصی نیز، نسبت به ماه گذشته 0.4% و نسبت به سال گذشته، 4.3% افزایش داشته است. این جهش قیمت از سال 1991، بی سابقه بوده است.

این، نشان دهنده افزایش 24.9 درصدی قیمت انرژی و افزایش 2.8 درصدی مواد غذایی است. قیمت کالاها 5.5% و قیمت خدمات 3.6% صعود کرده اند.

در واقع همانگونه که انتظار می رفت، نرخ تورم زمانی بالا رفت که هزینه های شخصی در این ماه 0.2% افزایش یافت. این موضوع نشانگر این است که با افزایش تورم، درآمدهای واقعی در حال کاهش هستند.

هزینه ها نیز به رقم 0.8% رسید که از تخمین 0.7% اندکی بالاتر بود. در کل پس اندازهای شخصی 1.71 تریلیون دلار بود. نرخ پس اندازها در ماه اوت 9.4% بود که نسبت به رقم 10.1% ژوئیه، کاهش یافته بود.

در اوایل بیماری همه گیری کووید، یعنی اوایل آوریل 2020، نرخ پس اندازها به 33.8% رسیده بود. درست همان زمان بود که دولت برای مبارزه با این بیماری و جلوگیری از بسته شدن مشاغل، شروع به کمک های مالی به آنها کرد.

جهت کسب اطلاعات بیشتر در خصوص هزینه های مصرف شخصی مطالعه مقاله pce چیست را پیشنهاد میکنیم.

امروز در گزارشی دیگر، شاهد رونق در بخش تولیدات ایالات متحده بودیم.

شاخص تولیدات ISM ماه سپتامبر به رقم 61.1 رسید که نشانگر رونق در بخشی از قسمت تولیدات بوده است. هر رقمی بالای 50 نشان دهنده رشد این صنعت است. ضمنا تخمین کارشناسان داو جونز رقم 59.5 بود.

این تحقیق همچنین، نشان از صعود قیمت ها داشت؛ 81.2% از پاسخ دهندگان، پیش بینی کرده بودند این رقم نسبت به عدد 79.4% ماه اوت، افزایش پیدا می کند.

میزان عقب افتادگی سفارشات به 64.8% کاهش یافته است که نسبت به ماه قبل ریزش 3.4 واحدی را نشان می دهد.

یکی از پاسخ دهندگان در صنعت تجهیزات برقی، لوازم و قطعات می گوید:

نگرانی های زنجیره تامین از بخش لوازم الکترونیکی و چیپ ها، به بیشتر کالاهای دیگر، در حال پیشروی است. زمان بین شروع تا تکمیل این نوع کالاها، در حال افزایش است. از دیگر مشکلات این بخش، باید به کند بودن خطوط حمل و نقل اشاره کرد که متاسفانه تا پایان سال شاهد آنها خواهیم بود.

همچنین بر اساس دانشگاه میشیگان، شاخص احساسات مصرف کننده افزایش داشته است. این شاخص از رقم 70.8 در ماه اوت به عدد 72.8 در ماه سپتامبر، صعود کرده است. کارشناسان اقتصادی رقم 71 را پیش بینی کرده بودند.

تورم اروپا به خاطر افزایش انرژی ها، به بالاترین رقم در 13 سال گذشته رسید

نرخ تورم منطقه یورو در ماه سپتامبر به بالاترین رقم در 13 سال گذشته رسیده است. علت این مسئله افزایش قیمتهای انرژی ذکر شده است. بر اساس گزارشات دفتر آمار اروپا، نرخ اولیه تورم در ماه گذشته به عدد 3.4% رسید.

این رقم نسبت به بحران مالی سپتامبر 2008 که نرخ تورم به 3.6% رسید، بالاترین نرخ 13 سال گذشته بوده است. این گزارش بعد از اینکه قیمتهای مصرف کننده آلمان در ماه سپتامبر به 4.1% رسید، اتفاق افتاد. این افزایش، در 30 سال گذشته آلمان، بی سابقه بوده است.

این مسئله که در پی افزایش قیمت انرژی ها رقم خورد، سیاست گذاران را نگران کرده است. قیمت گاز ماه قبل در قطب TTF هلند، که مقیاسی برای اروپایی ها می باشد، از ابتدای سال تا الان تقریباً 400٪ افزایش یافته است.

موضوعی که به این نگرانی ها افزوده این است که، این رکورد قیمت ها که به خاطر انرژی ها می باشد، قرار نیست به این زودی ها، تمام شود. تحلیلگران انرژی هشدار داده اند این مسئله قرار است تا پایان زمستان همراه ما باشد.

فرانسه به اولین کشوری تبدیل شده است که اقدامات خود را برای کاهش هزینه های مصرف کنندگان انجام داده است. نخست وزیر ژان کاستکس روز پنجشنبه گفت: دولت مانع افزایش بیشتر قیمتهای گاز طبیعی و همچنین تعرفه های برق خواهد شد. با این حال، قبل از شروع این اقدامات، قیمت گاز از روز جمعه، 12.6 درصد برای مصرف کنندگان فرانسوی افزایش می یابد.

آیا این فشارهای تورمی گذرا است؟

بانک های مرکزی بر این عقیده هستند که افزایش تورم اخیر "گذرا" است و فشارهای قیمت در سال 2022 کاهش می یابد.

کریستین لاگارد، رئیس بانک مرکزی اروپا در ماه سپتامبر به CNBC گفت:

ما در سه فصل گذشته بسیاری از پیش بینی های خود را مجددا مرور کرده ایم. همه چیز به سرعت در حال جلو رفتن است و این مسئله در مورد رشد، تورم و اشتغال نیز صادق است. بنابراین به نوعی، این یک خبر خوب محسوب می شود زیرا بدان معنی است که اقتصادهای ما، در حال پاسخ دادن هستند.

با این حال وی افزود که فشار قیمتهای انرژی احتمالاً از سایر عوامل تورمی، به ویژه اختلال در زنجیره های تأمین، پیشی خواهد گرفت. وی افزود: از آنجا که ما در حال انتقال از منابع انرژی ناشی از صنعت فسیلی هستیم، انرژی موضوعی خواهد بود که احتمالاً مدت زمان بیشتری در کنار ما خواهد ماند.

اما برخی از اقتصاددانان این سؤال را مطرح کردند که آیا همه فشارهای قیمت موقتی است و آیا بانک مرکزی نباید سریعتر سیاست های پولی اش را تغییر دهد؟

روز پنجشنبه کارستن برزسکی، رئیس جهانی ماکرو در ING آلمان، در یادداشتی گفت:

قرار است این افزایش های اخیر، پلی بین فاصله دو فرضیه تورمی ایجاد کنند. یکی اینکه محرک های تورم، موقتی هستند و اثرات پایه آنها اوایل سال آینده ناپدید می شوند. دیگری اینکه تورم سرعت می گیرد. ما جایی بین این دو فرضیه خواهیم ایستاد.

تحلیل نرخ تورم آمریکا (13 سپتامبر 2022)

بر اساس آخرین اخبار فارکس، امروز سه شنبه 13 سپتامبر 2022 است و کل مارکت فارکس در انتظار خبر مهم تورم مصرف کننده آمریکا است که قرار است بعد از ظهر راس ساعت 17 به وقت ایران اعلام شود. آیا گزارش تورم بر خلاف پیش بینی ها، باز هم افزایش خواهد یافت؟ آیا فدرال رزرو آمریکا به سیاست های انقباضی خود ادامه خواهد داد یا بر اساس گزارش CPI امروز، آنها را متوقف خواهد کرد؟ در ادامه این تحلیل به تمامی این موارد و سناریوهای احتمالی این گزارش خواهیم پرداخت.

یکبار دیگر کارشناسان و تیم زبده تحلیلگران بازار فارکس وبسایت دنیای ترید در کنار شما تریدرهای عزیز هستند تا شما را با آخرین خبرها و تحولات مهم مارکت فارکس آشنا کنند.

ابتدا اجازه دهید به این نکته بپردازیم که شاخص cpi چیست و چرا این شاخص برای معامله گران و مقامات بانک مرکزی آمریکا اهمیت دارد؟

در واقع دو نوع شاخص تورم وجود دارد: یکی شاخص تورم مصرف کننده یا همان CPI و دیگری تورم اصلی مصرف کننده یا Core CPI.

اهمیت گزارش تورم اصلی در مارکت فارکس بسیار بیشتر از خود گزارش تورم است. شاخص قیمت مصرف کننده، تغییرات کلی قیمت های مصرف کنندگان را در طول زمان بر اساس سبدی از کالاها و خدمات ارزیابی می کند. این گزارش در آمریکا به صورت ماهانه و توسط اداره کار ایالات متحده منتشر می شود.

ولی گزارش خالص تورم مصرف کننده به دلیل اینکه بدون احتساب خوراکی و انرژی ها است نزد اقتصاددانان و مقامات بانک مرکزی از اهمیت بیشتری برخوردار است. دلیل آن هم این است که این اقلام نوسانات زیادی ایجاد می کنند.

به خاطر داشته باشید گزارش CPI پرکاربردترین ابزار معیار سنجش تورم در بازارهای مالی و کسب و کارها برای سیاستگذاران بانک مرکزی آمریکا و معامله گران است.

در واقع این شاخص برای مقامات فدرال رزرو بسیار با اهمیت است. دلیل آن این است که سیاستگذاران شورای بانک مرکزی آمریکا، از نتیجه این شاخص در تصمیم گیری های خود برای افزایش نرخ های بهره، استفاده می کنند.

به زبانی ساده تر اگر تورم بالاتر از پیش بینی اقتصاددانان باشد، مقامات فد مجبور می شوند برای مهار تورم افسار گسیخته با سرعتی بیشتر و اصطلاحا تهاجمی تر نرخ های بهره را افزایش دهند.

همه انسان ها دوست دارند در تمام کارهای شان از دیگران جلوتر باشند. به عنوان مثال فدرال رزرو آمریکا دوست دارد از تورم جلو بیفتد و معامله گران مارکت هم دلشان می خواهد از رقبای خود جلو بیفتند.

دلار آمریکا به دلیل انتظارات مارکت نسبت به اینکه فشارهای تورمی در ایالات متحده در حال کاهش یافتن است شروع به ریزش کرده است. اما شاید این مساله یک سوء تفاهم یا یک پیش بینی غلط باشد!

ما فکر می کنیم که این انتظارات پایین از گزارش تورم مصرف کننده ماه اوت آمریکا یک دستورالعمل برای بازگشت دوباره دلار به سمت بالا باشد. یکی از دلایلی که باعث کاهش قیمت اخیر دلار در سراسر مارکت شده اظهار نظرهای وزیر خزانه داری آمریکا، جانت یلن است.

رئیس سابق فدرال رزرو، جانت یلن گفت که انتظار دارد به دلیل کاهش مداوم قیمت بنزین، تورم در ماه اوت کاهش پیدا کند. در واقع باید گفت که این استدلال کمی بعید به نظر می رسد که با کاهش قیمت نفت، تورم نیز شروع به کاهش کند.

ولی فراموش نکنید گزارشی که برای فدرال رزرو و سرمایه گذاران بسیار با اهمیت است، گزارش تورم اصلی یا همان Core CPI است. طبق آخرین پیش بینی ها قرار است گزارش تورم اصلی ماهانه در اوت بدون تغییر و درست مثل ماه ژوئیه در رقم 0.3% اعلام شود.

در حالیکه پیش بینی تکرار رقم گذشته به نظر منطقی می آید، ولی این کاهش برای اقتصاددانان حائز اهمیت است. این برآیند، کمترین پیش بینی کارشناسان اقتصادی در 11 ماه گذشته بوده است:

حال پس از سه ماه پیاپی دست کم گرفتن و تخمین کمتر تورم اصلی، این پیش بینی برای ماه ژوئیه بیشتر از قیمت واقعی از آب درآمد؛ نرخ واقعی ماه ژوئیه 0.3% شد که ارزیابی ها رقم 0.5% را نشان می دادند.

حالا برای ماه اوت هم که قرار است امروز بعد از ظهر اعلام شود دوباره پاندول به طرف دیگر و جهت مخالف چرخیده است. آیا این دفعه هم می تواند خیلی بیشتر یا کمتر از میزان واقعی آن تخمین زده باشند؟

اقتصاد آمریکا همچنان داغ است چرا که گزارش اشتغال ایالات متحده که موسوم به گزارش nfp است نشان می دهد که در ماه قبل 315.000 شغل جدید وارد بازار کار آمریکا شده است. قسمت اعظم این رقم مربوط به اولین فصل تابستان بعد از بازگشایی ها به دلیل کرونا است که بیشتر مربوط به خدماتی همچون صنعت توریسم و مهمان داری است.

حال به نظر می رسد یک افزایش ملایم مجدد مثل رقم 0.4% برای مقامات فدرال رزرو بسیار دشوار است و نشان دهنده این خواهد بود که هنوز تا کاهش تورم راه دور و درازی در پیش است.

فراموش نکنید به عنوان مثال همین رقم افزایش ماهانه 0.4% به معنی یک افزایش سالانه 0.5% است که هنوز از تارگت بانک مرکزی آمریکا که رقم 2% است بسیار فاصله دارد. به هر حال مثل همیشه باید سناریوهای مختلف را با هم بررسی کنیم.

گزارش تورم مصرف کننده (CPI) و دلار آمریکا

1- اگر CPI بیشتر از پیش بینی ها باشد

فرض کنید که پیش بینی رقم 0.3% برای امروز مجددا بسیار کمتر از آنچه واقعا باید باشد است و به جای آن مثلا نرخ تورم اصلی 0.4% تا 0.5% اعلام شود. در این صورت مجددا با رالی افزایشی دلار آمریکا مواجه خواهیم شد و معامله گران برای خریدن آن سر و دست خواهند شکست.

اگر این سناریو اتفاق بیفتد انتظار می رود فدرال رزرو به زودی از چهارمین افزایش نرخ بهره بزرگ خود رونمایی کند. همانطور که مطلع هستید قرار است بانک مرکزی آمریکا هفته آینده نرخ های بهره خود را 75 واحد دیگر بالا ببرد. در حقیقت این سومین باری است که فدرال رزرو این کار را انجام می دهد.

البته رئیس فدرال رزرو آمریکا، جرومی پاول در آخرین سخنرانی خود قبل از دوره تعطیلی بانک مرکزی صحبتی درباره این مساله نکرد.

2- اگر CPI درست مطابق با پیش بینی ها باشد

اگر امروز نرخ تورم اصلی ماهانه همان رقم 0.3% پیش بینی شده باشد، این مساله به معنی دومین کاهش پیاپی ماهانه تورم است که در نتیجه می توان انتظار داشت رقم تورم سالانه هم 0.4% از آب درآید.

اگر این سناریو رقم بخورد بانک مرکزی آمریکا کماکان در نشست هفته آتی خود نرخ ها را همان رقم 75 واحد پیش بینی شده بالا خواهد برد ولی قطعا از این به بعد گام های آهسته تری بر خواهد داشت.

در آن صورت می توان انتظار داشت که فدرال رزرو نرخ ها را در ماه نوامبر فقط 50 واحد افزایش دهد که دلار هم بدون اینکه آسیب جدی ببیند، ضررهای اخیر خود را جبران خواهد کرد. البته مارکت منتظر گزارش خرده فروشی نیز می باشد که قرار است اواخر همین هفته منتشر شود.

3- اگر CPI کمتر از پیش بینی ها از آب درآید

فراموش نکنید هرگونه کاهشی کمتر از رقم 0.3% پیش بینی شده باعث ریزش شدید دلار خواهد شد. به عنوان مثال اگر نرخ تورم اصلی ماهانه 0.2% اعلام شود، این مساله یعنی نرخ سالانه تورم چیزی در حدود 2.5% خواهد شد که تا تارگت 2 درصدی فدرال رزرو فاصله بسیار کمی دارد.

اگر این سناریو رقم بخورد مقامات بانک مرکزی حتما اعلام خواهند کرد که این مساله می تواند فقط همین یکبار باشد ولی مارکت در واکنش به چنین رقم کاهش یافته ای اول سقوط می کند و بعد به آن فکر می کند.

این موضوع، جلسه آتی فدرال رزرو را مورد شک و تردید قرار می دهد و سرمایه گذاران را به دنبال نیک تیمیراوس از وال استریت ژورنال یعنی همان شخصی که تغییرات لحظه آخری قبلی توسط فدرال رزرو در ماه ژوئن را بیان کرد می فرستد.

حتی در یک سناریوی محتمل تر که فرض کنیم فدرال رزرو کماکان به سیاست های انقباضی خود در ماه سپتامبر (منظور هفته آینده است) ادامه خواهد داد، کاهش تورم به رقم 0.2% باعث خواهد شد تا انتظارات برای کاهش فرایند سیاست های انقباضی برای سال 2023 قوت بگیرد. در این صورت دلار ضعیف تر خواهد شد.

انتشار گزارش CPI اولین شواهد درباره تورم آمریکا است که اولویت این روزهای فدرال رزرو نیز می باشد. همانطور که مطلع هستید رقم پیش بینی شده 0.3% برای امروز، فقط یک نظرسنجی است که شامل نظرات جمع آوری شده است و نشانگر خود رقم اصلی که قرار است ساعت 17 اعلام شود نمی باشد.

تحلیل نرخ تورم آمریکا امروز (10 اوت 2022)

امروز چهارشنبه 10 اوت 2022 است و قرار است ساعت 17 امروز گزارش تورم مصرف کننده، موسوم به گزارش CPI ایالات متحده آمریکا منتشر شود.

آیا گزارش تورم بر خلاف پیش بینی ها، باز هم افزایش خواهد یافت؟ آیا فدرال رزرو آمریکا به سیاست های انقباضی خود ادامه خواهد داد یا بر اساس گزارش CPI امروز، آنها را متوقف خواهد کرد؟ در ادامه این تحلیل به تمام این موارد و سناریوهای احتمالی این گزارش خواهیم پرداخت.

یکبار دیگر کارشناسان و تیم زبده تحلیلگران بازار فارکس وبسایت دنیای ترید، در کنار شما تریدرهای عزیز هستند تا شما را با آخرین خبرها و تحولات مهم مارکت فارکس، آشنا کنند.

ابتدا اجازه دهید به این نکته بپردازیم که شاخص تورم مصرف کننده چیست و چرا این شاخص برای معامله گران و مقامات بانک مرکزی آمریکا، اهمیت دارد؟

در واقع دو نوع شاخص تورم وجود دارد، یکی شاخص تورم مصرف کننده یا همان CPI و دیگری تورم اصلی مصرف کننده یا Core CPI. اهمیت گزارش تورم اصلی در مارکت فارکس، بسیار بیشتر از خود گزارش تورم است. شاخص قیمت مصرف کننده، تغییرات کلی قیمت های مصرف کنندگان را در طول زمان بر اساس سبدی از کالاها و خدمات ارزیابی می کند. این گزارش در آمریکا به صورت ماهانه و توسط اداره کار ایالات متحده منتشر می شود.

ولی گزارش خالص تورم مصرف کننده به دلیل اینکه بدون احتساب خوراکی و انرژی ها است نزد اقتصاددانان و مقامات بانک مرکزی، از اهمیت بیشتری برخوردار است. دلیل آن هم این است که این اقلام نوسانات زیادی ایجاد می کنند.

به خاطر داشته باشید گزارش CPI پرکاربردترین ابزار معیار سنجش تورم در بازارهای مالی و کسب و کارها، برای سیاستگذاران بانک مرکزی آمریکا و معامله گران است.

در واقع این شاخص برای مقامات فدرال رزرو بسیار با اهمیت است. دلیل آن این است که سیاستگذاران شورای بانک مرکزی آمریکا، از نتیجه این شاخص در تصمیم گیری های خود برای افزایش نرخ های بهره، استفاده می کنند.

به زبانی ساده تر، اگر تورم بالاتر از پیش بینی اقتصاددانان باشد، مقامات فد مجبور می شوند برای مهار تورم افسار گسیخته، با سرعتی بیشتر و اصطلاحا تهاجمی تر نرخ های بهره را افزایش دهند.

"واقع بین باشید"، این پیام شاهین ها (منظور طرفداران سیاست انقباضی است) به رئیس کنونی فدرال رزرو آمریکا، جرومی پاول، مادامیکه وی ناظر افزایش گسترده نرخ های بهره می باشد، بوده است.

بله، "واقع بین بودن" چیزی است که سرمایه گذاران نیز از گزارش تورم امروز به دنبال آن می باشند. تا کنون تنها چیزی که به کاهش تورم اشاره کرده، داده های اخیر نظرسنجی شده از مشارکت کنندگان و مردم بوده است. حال، با توجه به گزارش امروز نوبت مشاهده شواهد محکم تر است.

اجازه دهید به شما یادآوری کنم که اکثر آمریکایی ها علاقه مند به بررسی قیمت تمام کالاها علی الخصوص قیمت بنزین در پمپ بنزین ها هستند که یکی از فاکتورهای افزایش تورم یا عدم آن است.

اگر فقط بخواهیم این فاکتور را بررسی کنیم، جواب مثبت است چرا که قیمت نفت و بنزین از ماه ژوئیه تا الان در حال کاهش است و انتظار می رود در گزارش تورم امروز مشاهده شود.

اقتصاددانان انتظار دارند ببینند تورم سالانه از 9.1 به 8.9 درصد کاهش یافته باشد. تورم ماهانه نیز انتظار می رود پس از جهش به رقم 1.3 درصد در ماه ژوئن، امروز یک افزایش متوسط 0.2 درصدی را تجربه کند. در نتیجه قرار است امروز شاخص تورم یک قدم به عقب بازگردد ولی تورم اصلی یا همان Core CPI چطور؟

بررسی اصلی نرخ تورم آمریکا

کاهش قیمت بنزین همان چیزی است که در رسانه ها و تیتر خبرگزاری ها به خصوص قبل از انتخابات میان دوره ای دموکرات ها زیاد درباره آن پز داده می شود. ولی مارکت جور دیگری به این قضیه نگاه می کند.

همانطور که مطلع هستید، چیزی که برای سرمایه گذاران و مقامات فدرال رزرو مهم است گزارش ظاهری تورم نیست بلکه گزارش تورم اصلی یا همان Core CPI است که بدون احتساب خوراکی و انرژی ها است که نوسان و سرو صدای زیادی در مارکت ایجاد می کند.

خوراکی و انرژی ها که نوسانات زیادی در گزارش تورم ایجاد می کنند در قیمت های جهانی مشاهده می شوند یعنی جایی که بانک های مرکزی به سختی می توانند در آن تاثیری بگذارند.

این مساله همچنین می تواند روی تقاضا نیز از طریق افزایش نرخ های بهره که مردم را تشویق به ذخیره و نه سرمایه گذاری می کند، تاثیر بگذارد.

ولی فدرال رزرو دوست دارد نتایج فرآیند افزایش نرخ های بهره را که از ماه مارس سال گذشته آغاز کرده ببیند. این مساله اهمیت داده های ماهانه را بیشتر نیز می کند.

انتظار می رود گزارش تورم سالانه اصلی از رقم 5.9 به 6.1 درصد جهش کند که این مساله مدیون اندک افزایش ماهانه 0.5 درصدی تورم است که از رقم ثبت شده 0.7 درصدی ماه ژوئیه کمتر است.

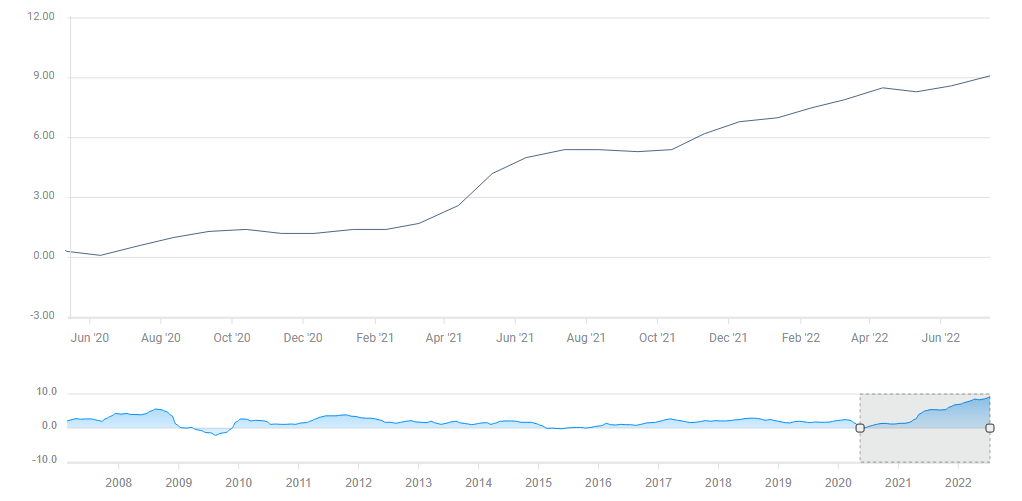

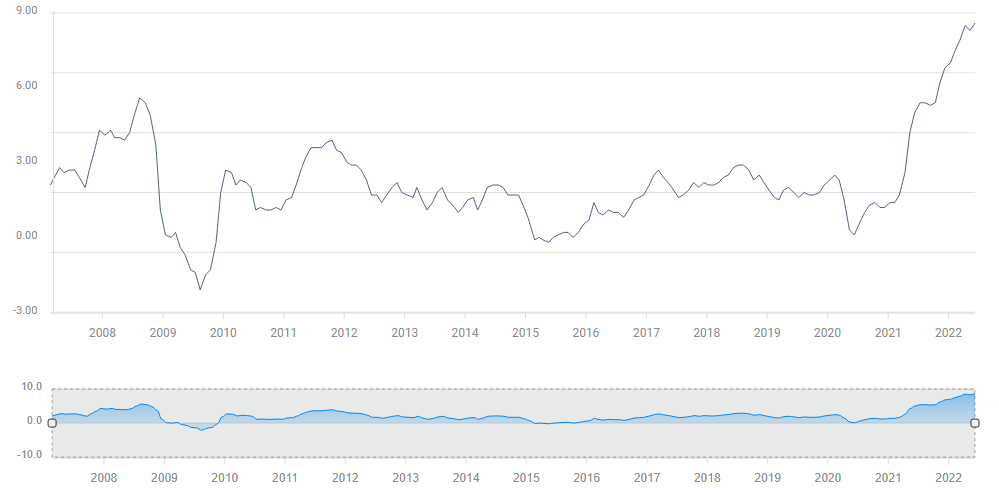

شما می توانید در این قسمت تحولات اخیر Core CPI را مشاهده کنید:

اقتصاددانان در سه ماه گذشته که نرخ سالانه اصلی تورم 8% بوده، خیلی زیاد خوشبین بوده اند.

با این وجود، احتمالا پیش بینی کنندگان درس های خود را تا الان آموخته اند و به دلیل کاهش قیمت انرژی ها حق دارند که خوش بین باشند.

همانطور که از اظهارات مقامات فدرال رزرو، قبل و بعد از گزارش حقوق و دستمزدهای بخش غیر کشاورزی که به NFP معروف است مشخص می باشد، روسای بانک مرکزی آمریکا با لیزر روی کاهش تورم آمریکا متمرکز شده اند. در نتیجه، هرگونه تغییری درباره تورم اصلی حتی 0.1 درصد، می تواند مارکت را تکان دهد.

مطالعه مقاله فارکس فکتوری پیشنهاد میشود.

بررسی 5 سناریوی احتمالی نرم تورم آمریکا در ماه های آینده

1- تورم درست مطابق با انتظارات منتشر شود

سناریوی اول ما، کاهش تورم ماهانه اصلی از رقم قبلی 0.7 به 0.5 درصد و افزایش تورم اصلی سالانه از رقم 5.9 به 6.1 درصد است.

اگر واقعا مقیاس سالانه تورم اصلی به 6.1 درصد افزایش یابد و تورم اصلی ماهانه کاهش پیدا کند، به نظر می رسد گزارش ماهانه و سالانه همدیگر را جبران می کنند.

ولی فراموش نکنید که باز هم هر دوی این ارقام، سه برابر معیار 2 درصدی مد نظر تارگت فدرال رزرو نسبت به تورم است. آیا این شواهد کافی است که بگوییم تورم به اوج خود رسیده است؟ احتمالاً خیر، و من انتظار دارم واکنش بازارها به این گزارش متفاوت باشد.

به عنوان مثال، بازار سهام افزایش خواهد یافت ولی احتمال دارد که دلار آمریکا نیز جهش یابد. دلیل این پیش بینی این است که این داده ها، کماکان فدرال رزرو را در خط مقدم اعمال سیاست های انقباضی قرار خواهد داد. ولی حدس ما این است که حرکات هر دو مارکت مذکور، اندک خواهد بود.

2- اگر تورم اصلی فقط 0.1 درصد بالاتر از پیش بینی ها باشد

اگر تورم اصلی ماهانه به جای 0.5% به رقم 0.6% افزایش یابد، مارکت این قضیه را به عنوان یک افزایش تورم تلقی می کند. در این صورت، جفت ارز دلار آمریکا به ین ژاپن (USDJPY) که بیشترین واکنش را نسبت به گزارش تورم نشان می دهد، افزایش خواهد یافت.

فراموش نکنید که یورو و پوند نیز کاهش خواهند یافت.

ارزهای کالایی نیز پیشرفت خواهند کرد اما اگر سهام ها تثبیت شوند، دلار استرالیا نیز رشد خواهد کرد. در همین راستا، دلار کانادا نیز یک طوفان را پشت سر خواهد گذاشت چرا که کانادا در همسایگی آمریکا و در شمال آن واقع شده و هر گونه اعمال سیاست انقباضی از سمت فدرال رزرو، روی بانک مرکزی کانادا نیز تاثیر خواهد گذاشت.

3- اگر تورم اصلی 0.2 درصد بالاتر از پیش بینی ها باشد

اگر تورم اصلی ماهانه به جای 0.5% به رقم 0.7% یا بیشتر افزایش یابد به دلیل اینکه مطابق با انتظارات مارکت نیست، برای سیاستگذاران بانک مرکزی آمریکا و خریداران سهام (گاوهای استاک مارکت) خوشایند نیست.

در این صورت سهام ها و به دنبال آنها کریپتو کارنسی ها از ترس افزایش سریع تر نرخ های بهره سقوط می کنند و دلار آمریکا قوی تر می شود. احتمال وقوع این سناریو کم است ولی خطرات آن بسیار زیاد می باشد.

4- اگر تورم اصلی 0.1 درصد کمتر از پیش بینی ها باشد

اگر تورم اصلی ماهانه به جای 0.5% به رقم 0.4% کاهش یابد، شاهد یک رالی افزایشی در استاک مارکت و سقوط قیمت دلار خواهیم بود. این سناریو برای دلار بدین معنی است که تورم در حال کاهش است؛ چه به دلیل عوارض جانبی کاهش انرژی ها و چه به دلیل رفع مشکلات زنجیره تامین کالاها.

ضمنا فراموش نکنید که بیشترین ریزش دلار در این سناریو، در مقابل ین ژاپن خواهد بود. دلیل آن هم این است که بلافاصله بعد از انتشار این خبر واکنش بازده اوراق قرضه ده ساله خزانه داری کاهشی خواهد بود. همان طور که مطلع هستید، جفت ارز دلار به ین یک رابطه معکوس با نرخ بازده اوراق قرضه خزانه داری آمریکا دارد.

در ضمن ارزهای کالایی مثل دلار استرالیا و دلار نیوزیلند نیز از این قضیه بهره مند خواهند شد.

ولی به خاطر داشته باشید که یورو و پوند به دلیل مشکلاتی که با روسیه دارند و در پاسخ به این ریزش، برای صعود چالش های خاص خودشان را دارند.

5- اگر تورم اصلی 0.2 درصد کمتر از پیش بینی ها باشد

اگر تورم اصلی ماهانه به جای 0.5% به رقم 0.3% کاهش یابد، بازارها از این قضیه به شدت خوشحال خواهند شد. دلیل آن این است که این مساله نشانگر کاهش قیمت کالاها و در کل کاهش تورم است.

ضمنا این مساله بدین معنی است که نرخ تورم اصلی سالانه کمتر از 4% درصد است که رقم بسیار قابل قبولی می باشد.

این سناریو به معنی رالی افزایشی برای بازار سهام و کریپتوها و سقوط قیمت دلار است.

پاسخ مارکت ها به گزارش NFP بسیار قوی بود. این موضوع به معنی گرم کردن خود قبل از انتشار داده های تورم است که یک خبر و رویداد با درجه اهمیت بسیار بالایی در مارکت فارکس است.

پیشنهاد کارشناسان بخش فارکس وبسایت دنیای ترید به تریدرها این است: لطفا با لورج پایین ترید کنید.

تحلیل شاخص تورم USA (13 ژوئیه 2022)

امروز چهارشنبه 13 ژوئیه 2022 است و کل مارکت فارکس، در انتظار خبر مهم تورم مصرف کننده آمریکا است که قرار است بعد از ظهر اعلام شود.

اگر نیم نگاهی به تقویم های اقتصادی فارکس خود بیندازید، متوجه خواهید شد که قرار است امروز 22 تیرماه 1401، خبر مهم CPI آمریکا ساعت 17 منتشر شود.

آیا بالاخره تورم ایالات متحده به اوج خود رسیده است یا هنوز تا اوج تورم، راه دور و درازی در پیش است؟! نتیجه گزارش تورم آمریکا چه تاثیری روی مارکت فارکس و دیگر بازارهای مالی دارد؟

یکبار دیگر کارشناسان و تیم زبده تحلیلگران بازار فارکس وبسایت دنیای ترید، در کنار شما تریدرهای عزیز هستند تا شما را با آخرین خبرها و تحولات مهم مارکت فارکس، آشنا کنند.

ابتدا اجازه دهید به این نکته بپردازیم که شاخص تورم مصرف کننده (CPI) چیست و چرا این شاخص برای معامله گران و مقامات بانک مرکزی آمریکا، اهمیت دارد؟

در واقع دو نوع شاخص تورم وجود دارد، یکی شاخص تورم مصرف کننده یا همان CPI و دیگری خالص تورم مصرف کننده یا Core CPI.

اهمیت گزارش خالص تورم در مارکت فارکس، بسیار بیشتر از خود گزارش تورم است.

شاخص قیمت مصرف کننده، تغییرات کلی قیمت های مصرف کنندگان را در طول زمان بر اساس سبدی از کالاها و خدمات ارزیابی می کند. این گزارش در آمریکا به صورت ماهانه و توسط اداره کار ایالات متحده منتشر می شود.

ولی گزارش خالص تورم مصرف کننده به دلیل اینکه بدون احتساب خوراکی و انرژی ها است نزد اقتصاددانان و مقامات بانک مرکزی، از اهمیت بیشتری برخوردار است. دلیل آن هم این است که این اقلام نوسانات زیادی ایجاد می کنند.

به خاطر داشته باشید گزارش CPI پرکاربردترین ابزار معیار سنجش تورم در بازارهای مالی و کسب و کارها، برای سیاستگذاران بانک مرکزی آمریکا و معامله گران است.

در واقع این شاخص برای مقامات فدرال رزرو بسیار با اهمیت است. دلیل آن این است که سیاستگذاران شورای بانک مرکزی آمریکا، از نتیجه این شاخص در تصمیم گیری های خود برای افزایش نرخ های بهره، استفاده می کنند.

به زبانی ساده تر، اگر تورم بالاتر از پیش بینی اقتصاددانان باشد، مقامات فد مجبور می شوند برای مهار تورم افسارگسیخته، با سرعتی بیشتر و اصطلاحا تهاجمی تر نرخ های بهره را افزایش دهند.

حال، سوالی که وجود دارد این است که این موج تورمی آتش زا و ویران گر در آمریکا، کی کاهش می یابد؟

همانطور که می دانید گزارش خالص تورم مصرف کننده ماه ژوئن که قرار است تا بعد از ظهر منتشر شود، به شدت برای مارکت مهم است.

دلیل آن هم این است که رئیس فدرال رزرو آمریکا، جرومی پاول و همکارانش در بانک مرکزی بی صبرانه منتظرند ببینند که آیا باز هم باید نرخ های بهره را با سرعت بیشتری افزایش دهند یا اینکه آهسته تر گام بردارند.

مطالعه مقاله فدرال رزرو چیست؟ پیشنهاد میشود.

همانطور که پاول قبلا گفته بود، بانک مرکزی آمریکا نمی تواند هیچ تاثیری روی قیمت خوراکی و انرژی ها که در مارکت جهانی تعیین می شود و در گزارش خالص تورم به حساب نمی آید، بگذارد.

جهان کماکان با بحران کووید و جنگ روسیه و اوکراین در حال دست و پنجه نرم کردن است. ولی فراموش نکنید که پاول اشاره کرد، هر چیز دیگری بجز دو مورد مذکور تحت تاثیر تقاضا است و این مورد در حیطه اختیارات فدرال رزرو است که با تعیین صحیح نرخ های بهره، قابل حل شدن می باشد.

فراموش نکنید که وام های گران تر، به معنی این است که پس انداز به صرفه تر و منطقی تر می باشد. حال سوال مهمی که ذهن معامله گران را به خود مشغول کرده این است که با توجه به گزارش فردا، آیا فدرال رزرو قصد دارد انتهای همین ماه ژوئیه، کماکان نرخ های بهره را 50 تا 75 واحد افزایش دهد؟

واقعا انتهای نرخ های بهره کجاست، 3 درصد، 3.5 درصد و یا بیشتر؟ پاسخ تمام این سوالات بستگی به گزارش CPI امروز دارد.

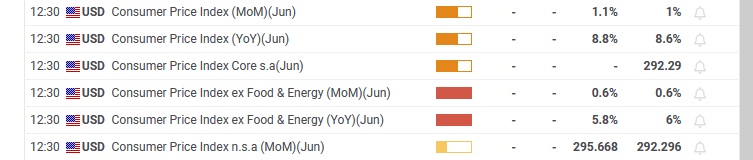

با یک نگاه ساده به چارت تورم، متوجه خواهیم شد که نرخ تورم سالانه به رقم 8.6 درصد افزایش یافته که این مساله به شدت نگرانی ها را برانگیخته و حتی امکان دارد این مساله از این هم بدتر شود.

با ادامه روند صعودی قیمت انرژی ها در ماه گذشته، اقتصاددانان انتظار دارند که نرخ تورم به رقم 8.8 درصد، جهش پیدا کند. قیمت در پمپ بنزین ها، در حال دو رقمی شدن است:

فراموش نکنید که خالص تورم نیز در ماه ژوئن بالا بود و بر اساس پیش بینی اقتصاددانان قرار است فردا از رقم 6 درصد به عدد 5.8 درصد، کاهش پیدا کند. آیا اگر این پیش بینی فردا درست از آب درآید، می شود ادعا کرد که آمریکا بحران را پشت سر گذاشته است یا خیر؟

فراموش نکنید که در حال حاضر، نرخ خالص تورم بالای معیار تاریخی خود قرار دارد:

سناریوهای احتمالی نرخ تورم آمریکا در ماه های پیش رو

در این قسمت مثل همیشه، ما شما را نسبت به سناریوهای احتمالی، آگاه خواهیم کرد. فراموش نکنید که یک گزارش خالص تورم بهتر از انتظارات مارکت، به معنی افزایش سریعتر نرخ های بهره توسط فدرال رزرو است که این مساله باعث قوی تر شدن دلار آمریکا خواهد شد.

ضمنا افزایش هزینه های استقراض نیز باعث جذابیت پس انداز پول و کاهش سرمایه گذاری در سهام پرریسک می شود.

1- تورم درست مطابق با پیش بینی ها باشد

اگر گزارش خالص تورم ماهانه درست مطابق با انتظارات مارکت و در رقم 0.6% اعلام شود، این مساله باعث قوی تر شدن دلار ایالات متحده و ریزش بازارهای سهام و به دنبال آن، کریپتوکارنسی ها خواهد شد.

این موضوع نه تنها نشان دهنده بالا بودن فشارهای قیمتی است بلکه نشانگر افزایش روندهای موجود در بازارها نیز، می باشد.

وقوع این سناریو، افزایش 75 واحدی نرخ های بهره را قطعی می کند.

2- تورم کمتر از پیش بینی ها باشد

اگر گزارش تورم 0.4 درصد شود، این مساله بدین معنی است که تورم سالانه 5 درصد افزایش یافته و این موضوع یعنی تورم پایین تر از نرخ سالانه آن خواهد بود. این رقم، نشانگر کاهش تورم در آمریکا خواهد بود و مارکت اینگونه قلمداد می کند که ایالات متحده اوج تورم را پشت سر گذاشته است.

این سناریو دلار را زمین می زند و باعث تقویت بازار سهام و ارزهای دیجیتال خواهد شد. در این صورت مقامات فدرال رزرو در این ماه به جای 75 واحد، احتمالا نرخ های بهره را 50 واحد افزایش خواهند داد.

این سناریو همچنین بدین معنی است که فدرال رزرو می تواند به نرخ بهره زیر 3 درصد، تا پایان سال 2022 رضایت دهد.

3- تورم بالاتر از پیش بینی ها باشد

اگر به هر دلیلی نرخ تورم 0.7 درصد بشود، بازار سهام از این هم پایین تر خواهد رفت و دلار آمریکا کماکان سلطان مارکت ها باقی خواهد ماند. این سناریو بدین معنی است که افزایش 75 واحدی نرخ های بهره برای این ماه، قطعی خواهد بود.

ضمنا می توان انتظار داشت نرخ های بهره تا پایان سال 2022، به 4 درصد برسد. فراموش نکنید این مساله نگرانی ها درباره وقوع رکود را بیشتر خواهد کرد و دوباره باعث می شود که دلار آمریکا به دلیل بهره مندی از مزیت دارایی امن بودن، مورد توجهات بیشتری قرار بگیرد.

این موضوع یعنی ریختن آب روی آتش و دلار کماکان پرواز خواهد کرد.

شاید سوال شما از کارشناسان و تحلیلگران دنیای ترید این باشد که اگر قرار باشد یک سناریو را محتمل تر بدانیم، کدام سناریو خواهد بود؟

پیش بینی کارشناسان بخش فارکس دنیای ترید، افزایش 0.5 درصدی ماهانه خالص تورم است.

این مساله در ابتدا باعث کاهش دلار و افزایش بازار سهام خواهد شد چرا که نشانگر این است که تورم در حال کاهش یافتن است. ممکن است بگویید که رقم 0.5 درصد، فقط 0.1 کمتر از رقم پیش بینی شده توسط اقتصاددانان است و هنوز نرخ تورم بالا است!

گفته شما کاملا درست است ولی وقوع این سناریو در دراز مدت نیز، دوباره باعث قوی تر شدن دلار و کاهش سهام ها خواهد شد.

گزارش تورم مصرف کننده ماه ژوئن آمریکا به شدت برای مارکت و مقامات فدرال رزرو مهم است. این گزارش حتی از گزارش شاخص nfp نیز مهم تر است. فراموش نکنید که هر نشانه ای مبنی بر اینکه تورم به اوج خود رسیده، باعث ایجاد یک تسکین موقتی در بازارها می شود اما، احتمال بیشتری وجود دارد که تورم اساسی به طور سرسختانه ای بالا بماند.

گزارش تورم USA امروز (10ژوئیه)

همینطور که مطلع هستید، دیروز مارکت منتظر یکی از تاثیرگذارترین یا شاید مهمترین خبر بازار مالی فارکس بود. قرار بود ساعت 17 شاخص cpi آمریکا منتشر شود.

بر اساس آخرین خبرها از اداره کار ایالات متحده، ارقام تورم مصرف کننده آمریکا بالاتر از انتظارات مارکت و اقتصاددانان اعلام شد. طبق این گزارش، بیشترین اقلامی که افزایش یافته بودند، خودروهای دست دوم و همچنین بهای اجاره آنها بود.

این دو فاکتور، تنها دلایل اصلی افزایش نرخ خالص تورم (Core CPI) آمریکا بودند. در حقیقت CPI آمریکا برای دومین ماه پیاپی افزایش یافت و رقم 0.6% درصد را ثبت کرد.

بزرگترین پیامد این گزارش این است که افزایش نرخ های بهره بیشتر با هدف کنترل تورم در راه است که این مساله، باعث تقویت دلار آمریکا خواهد شد. یکبار دیگر ایالات متحده آمریکا نشان داد که هنوز هم کت تن آمریکایی ها است.

واقعیت این است که آمریکایی ها و حتی کاخ سفید، به خاطر افزایش بنزین در پمپ بنزین ها که هر بشکه آن به 5 دلار رسیده، دچار مشکل جدی شده اند. افزایش قیمت ها به بالاترین حد خود در دو دهه گذشته یعنی رقم 8.5% درصد رسید که از پیش بینی تحلیلگران اقتصادی و مارکت نیز، فراتر رفت.

حال نوک این پیکان، متوجه شخص اول بانک مرکزی آمریکا؛ آقای جرومی پاول است.

رقم سالانه CPI به 6% درصد رسیده که از عدد 5.9% درصد پیش بینی شده، بیشتر می باشد. این بحران، برای سیاستگذاران شورای بانک مرکزی آمریکا تبدیل به یک چالش بزرگ شده است.

تارگت مورد نظر فدرال رزرو، رقم 2% درصد است که همینطور که مشاهده می کنید، هنوز تا رسیدن به آن، راه دور و درازی در پیش است.

حال، به نظر می رسد آقای پاول باید نه تنها فقط هفته دیگر و ماه ژوئیه نرخ های بهره را 50 واحد بالا ببرد بلکه ماه سپتامبر نیز باید دوباره نرخ های بهره را افزایش دهد. اگر مقامات FED تمام این کارها را انجام دهند، احتمالا شاید نرخ تورم تا انتهای 2022 به رقم 3% کاهش پیدا کند!

راه دیگر این است که احتمال دارد مقامات رسمی بانک مرکزی آمریکا به جای 50 واحد افزایش نرخ بهره، همه معامله گران را با 75 واحد افزایش، متعجب کنند. این مساله بدین معنی است که آنها باید از سیاست های شدیدتر انقباضی در راستای مبارزه با تورم موجود استفاده کنند. یا اینکه حتی می توانند ترازنامه بانکی خود را با سرعت بیشتری کاهش دهند.

گزارش تورم دیروز ایالات متحده حاوی یک پیام واضح و شفاف نه فقط برای معامله گران فارکس بلکه معامله گران دیگر مارکت ها بود:

دلار ایالات متحده که در بازار فارکس به پادشاه مشهور است، کماکان یکه تاز میدان ها خواهد بود. این مساله اصلا برای بازار سهام و حتی دارندگان ارزهای دیجیتال، خوشایند نیست.

گزارش تورم آمریکا (10 ژوئن 2022)

امروز جمعه 10 ژوئن 2022 است و همانطور که اطلاع دارید، ایالات متحده آمریکا قرار است ساعت 17 به وقت ایران، گزارش تورم مصرف کننده (CPI) خود را منتشر کند.

اجازه دهید ابتدا کمی درباره چیستی شاخص تورم مصرف کننده آمریکا و اهمیت آن در مارکت فارکس، صحبت کنیم.

شاخص خالص تورم مصرف کننده ایالات متحده (Core CPI) که بدون احتساب قیمت خوراکی ها و انرژی است، یک گزارش ماهانه است که توسط اداره کار ایالات متحده آمریکا منتشر می شود.

این شاخص، در واقع قیمت سبد کالاهای خرده فروشی و خدمات را با همدیگر مقایسه می کند. ولی همانطور که گفته شد، این سبد بدون احتساب قیمت خوراکی ها و انرژی ها است و دلیل آن نواسانات زیاد قیمت این دو فاکتور است.

به طور کلی، اگر رقمی که اعلام می شود بیشتر از پیش بینی کارشناسان اقتصادی و مارکت باشد، دلار آمریکا قوی تر خواهد شد.

در واقع این شاخص برای مقامات فدرال رزرو (FED) بسیار با اهمیت است. دلیل آن این است که سیاستگذاران شورای بانک مرکزی آمریکا، از نتیجه این شاخص در تصمیم گیری های خود برای افزایش نرخ های بهره، استفاده می کنند.

به زبانی ساده تر، اگر تورم بالاتر از پیش بینی اقتصاددانان باشد، مقامات FED مجبور می شوند برای مهار تورم افسارگسیخته، با سرعتی بیشتر و اصطلاحا تهاجمی تر نرخ ها را افزایش دهند (فراموش نکنید اسم این نوع سیاست، سیاست انقباضی است).

اگر یادتان نرفته باشد، هفته گذشته وزیر خزانه داری آمریکا؛ خانم جانت یلن، از کلمه بسیار قابل تامل "سطوح غیرقابل قبول تورم" در اظهارات خود استفاده کرد.

این مساله نشانگر این است که افزایش تدریجی قیمت ها که از آن به عنوان "تورم" یاد می شود، تا چه اندازه برای سیاستگذاران، اقتصاد و سیاست های پولی کشور مهم است.

مطالعه مقاله بهترین بروکر فارکس پیشنهاد میشود.

تمام معامله گران و کارشناسان اقتصادی به اتفاق بر این باورند که "نتیجه گزارش امروز تورم مصرف کننده آمریکا، محرک حرکت بعدی دلار آمریکا" است.

پس فکر می کنم تا بدین جای کار، متوجه دلیل اهمیت بسیار بالای گزارش امروز CPI شده باشید. قرار است نتیجه این گزارش، مسیر و جهت بعدی دلار ایالات متحده را مشخص کند.

چند روز پیش رئیس فدرال رزرو آمریکا؛ آقای جرومی پاول نیز اظهارات بسیار جالبی درباره اصطلاح همیشگی خود؛ "تورم گذرا" داشت که بد نیست شما هم به آنها توجه کنید.

در حالیکه افزایش قیمت نفت که باعث می شود مردم در پمپ بنزین ها پول بیشتری برای بنزین های شان پرداخت کنند، همه رای دهندگان و سیاستگذاران را خشمگین می کند، راهکار آن از عهده فدرال رزرو خارج است. این مشکل، باعث افزایش خالص تورم و گرانی اکثر کالاهای دیگر خواهد شد.

ولی با تمام این اوصاف، پاول متعهد شد که با افزایش قیمت ها حتی به قیمت پذیرش "بیکاری بیشتر" و یک "رکود خفیف"، مبارزه کند. البته فراموش نکنید که مدتی است نشانه هایی از اینکه تورم به اوج خود رسیده است نیز، مشاهده می شود.

اول از همه اینکه، شاخص انتظارات تورمی دانشگاه میشیگان از 5.4 درصد به 5.3 درصد کاهش یافته است. دوما، گزارش میانگین درآمد ساعتی نیز در دو ماه گذشته، بدتر از تخمین ها و انتظارات مارکت اعلام شده است.

این مساله نشانگر این است که اگر مردم پول کمتری در جیب هایشان داشته باشند، در نتیجه کالاهای کمتری را خریداری خواهند کرد.

سوما، یک خرده فروش بزرگ اخیرا اعلام کرده که کاهش فروش اخیر کالاهایش، یک هشدار جدی است مبنی بر اینکه کالاها به خاطر عرضه زیاد و تقاضای کم، باید ارزان تر فروخته شوند.

حال، ترجیح من این است که امروز روی گزارش تورم ماهانه تمرکز کنم نه تورم سالانه.

تقویم های اقتصادی فارکس نشان می دهند که قرار است نرخ تورم ماهانه 0.5 درصد اعلام شوند که از رقم قبلی، کمی بالاتر است. من فکر می کنم که "تورم به اوج خود" رسیده باشد.

چرا من فکر می کنم این پیش بینی ها کمی اغراق آمیز است و تورم دیگر به اوج خود رسیده است؟ همینطور که قبلا نیز گفته شد، نشانه هایی از کاهش قیمت ها دیده می شود.

اولین دلیل من این است که دستمزدها در هر دو ماه آوریل و می، فقط 0.3% و در مجموع 0.6% افزایش یافته اند در حالیکه انتظارات مارکت رقم 1.1% درصد بود.

چنین عدم تطابقی را نمی توان رد کرد اما، کمی بعید به نظر می رسد!

سناریو های احتمالی نرخ تورم آمریکا

1- درست مطابق با انتظارات مارکت

اگر رقم تورم ماهانه امروز درست مطابق با انتظارات بازار یعنی 0.5% اعلام شود، این بدین معنی است که هنوز تا کاهش فشارهای تورمی راه زیادی مانده و گزینه 50 واحد افزایش نرخ های بهره برای ماه سپتامبر، روی میز است.

2- کمتر از انتظارات و پیش بینی های مارکت

اگر گزارش امروز، کاهش قیمت تورم ماهانه را بین 0.2 تا 0.3% درصد نشان دهد، این مساله به معنی کاهش فشارهای تورمی تلقی می شود و نشان از این دارد که تورم ایالات متحده به اوج خود رسیده است.

ضمنا این مساله، فشارها را از روی فدرال رزرو نیز بر می دارد و احتمال اینکه ماه سپتامبر هم نرخ ها 50 واحد دیگر بالا روند را حذف و یا ضعیف می کند.

3- بالاتر از انتظارات مارکت

سناریوی سوم و آخر ما این است: از آنجایی که تورم ماه آوریل همه را شگفت زده کرد، این پیش بینی نمی تواند مردود باشد. این آمار نشان می دهد که مصرف کنندگان آمریکایی واقعا تحت فشار هستند و مقامات FED هرگز نباید این موضوع را دست کم بگیرند.

در حالیکه این سناریو از نظر من خیلی بعید به نظر می رسد، ولی در صورت وقوع چنین احتمالی، فدرال رزرو حتما می رود تا نرخ های بهره را در ماه سپتامبر 50 واحد دیگر افزایش دهد. حتی شاید مقامات FED مجبور شوند تا هفته دیگر نیز نرخ ها را 75 واحد افزایش دهند.

در صورتیکه این سناریو درست از آب درآید، دلار افزایش شدیدی را تجربه خواهد کرد و استاک مارکت ریزش خواهد کرد.

مساله تورم ایالات متحده حتی بیشتر از گزارش مشاغل آزاد که موسوم به گزارش NFP است، برای مارکت و سیاستگذاران اهمیت دارد. هرگونه انحراف قیمت حتی به اندازه 0.1% درصد، برای مسیر امروز دلار ایالات متحده و دیگر مارکت ها، ارزشمند است.

طبق معمول، USD/JPY نسبت به انتشار داده های اقتصادی ایالات متحده بهترین واکنش ها را نشان خواهد داد، زیرا این جفت ارز با بازدهی ایالات متحده، همبستگی خوبی دارد. مثلا جفت ارز یورو به دلار وابسته به بانک مرکزی اروپا (ECB) است و جفت ارز پوند به دلار نیز تحت تاثیرات مسایل سیاسی است.

در انتها از میان تمام داده های اقتصادی برتر، تنها طلا است که مثل جفت ارز دلار به ین ژاپن وابسته به بازدهی اوراق قرضه خزانه داری ایالات متحده است و نسبت به آن حساس می باشد.