آخرین اخبار و تحلیل جلسه فدرال رزرو در سال 2024

- 12 اردیبهشت 1403

- نویسنده : کارشناس دنیای ترید

در این صفحه به طور منظم گزارش آخرین نشست پولی کمیته بازار آزاد فدرال رزرو آمریکا را منتشر و بررسی میکنیم. توصیه میکنیم قبل از جلسه و بعد از جلسه فدرال رزرو به این صفحه مراجعه کنید و تحلیل، اخبار و گزارش های مربوط به این نشست را مطالعه کنید.

تاریخ جلسات بعدی فدرال رزرو

از آنجا که نشست ها و جلسات منظم قدرتمندترین بانک مرکزی جهان یعنی فدرال رزرو امریکا جزو مهمترین رویدادها و خبرها در بازارهای مالی است تصمیم گرفتیم در این قسمت تاریخ جلسات بعدی فدرال رزرو و تاریخ قبلی آنها را برای شما بنویسیم.

به صورت کلی یادتان باشد که فدرال رزرو امریکا در سال 8 جلسه مرتب و منظم برگزار می کند (البته در صورت لزوم جلسات بیشتری برگزار خواهند کرد). در سال جاری 2024 بانک مرکزی امریکا تا بدین لحظه 2 جلسه خود را که در تاریخ های 30-31 ژانویه و 19-20 مارس بوده برگزار کرده است.

پس با این احتساب فدرال رزرو امریکا تا پایان سال 2024 فقط 6 جلسه منظم دیگر باید برگزار کند که در ادامه به آنها خواهیم پرداخت.

جدول جلسات فدرال رزرو

در زیر، جدول جلسات فدرال رزرو در سال 2024 درج شده است. از آنجایی که نتایج فدرال رزرو تاثیر زیادی بر بازارهای مالی دارند، شما میتوانید با آگاهی از تاریخهای برگزاری جلسات فدرال رزرو، خود را برای نتایج احتمالی آماده کنید.

همینطور که مشاهده می کنید شما می توانید در تصویر بالا جدول جلسات بعدی فدرال رزرو در سال 2024 را به تاریخ میلادی مشاهده کنید.

ضمنا در نظر داشته باشید ماه های ژوئن، سپتامبر و دسامبر جلساتی است که فدرال رزرو در آنها وضعیت آینده اقتصادی یا همان نمودار نقطه ای را نیز در خود گنجانده است.

ساعت برگزاری جلسات فدرال رزرو به وقت تهران

برای اینکه از الان بتوانید با خیال راحت ساعات جلسات بعدی فدرال رزرو را به وقت تهران بدانید در این قسمت شما را با این موضوع بسیار مهم آشنا می کنیم. زمان بعدی نشست مهم بانک مرکزی امریکا روزهای 11 و 12 اردیبهشت 1403 است. تاریخ جلسات بعدی هم به شرح زیر است: 22 و 23 خرداد، 9 و 10 مرداد، 27 و 28 شهریور، 16 و 17 آبان و در انتها 27 و 28 آذر ماه است.

تحلیل و بررسی جلسه می 2024 فدرال رزرو

امروز چهارشنبه 1 می 2024 است و قرار است اعضای کمیته بازار آزاد فدرال رزرو موسوم به کمیته FOMC راس ساعت 21:30 به وقت ایران برای تعیین نرخ های بهره دور هم جمع شوند.

یکبار دیگر کارشناسان وبسایت دنیای ترید؛ مرجع تخصصی فارکس و ارزهای دیجیتال، قصد دارند تا جلسه ماه می فدرال رزرو را برای شما تحلیل کنند.

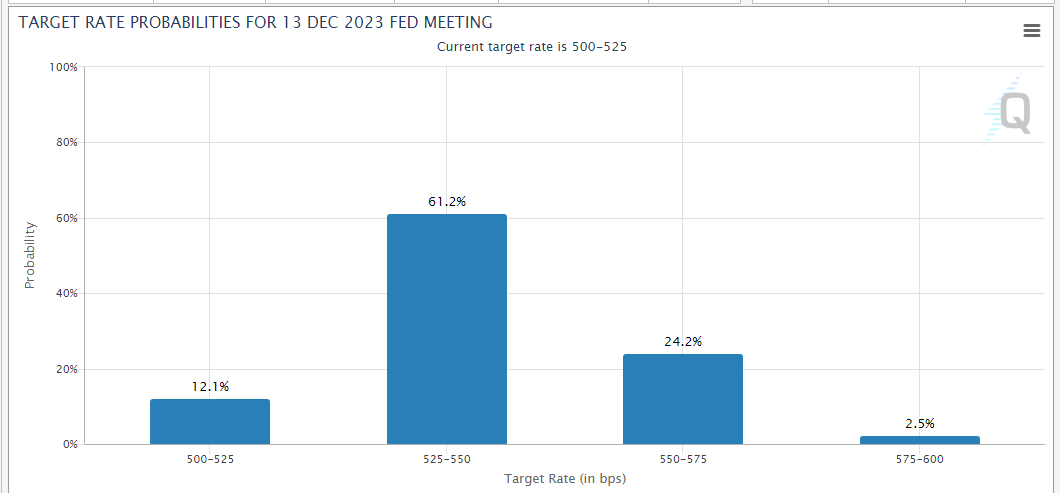

به طور وسیعی انتظار می رود مقامات فدرال رزرو ایالات متحده امشب نرخ های بهره خود را در همان محدوده 5.25 تا 5.5 درصد ثابت و بدون هیچ تغییری نگه دارند.

در صورت تحقق اجماع، این ششمین جلسه متوالی خواهد بود که بانک مرکزی امریکا نرخ بهره خود را در بالاترین سطح طی دو دهه گذشته نگه داشته است.

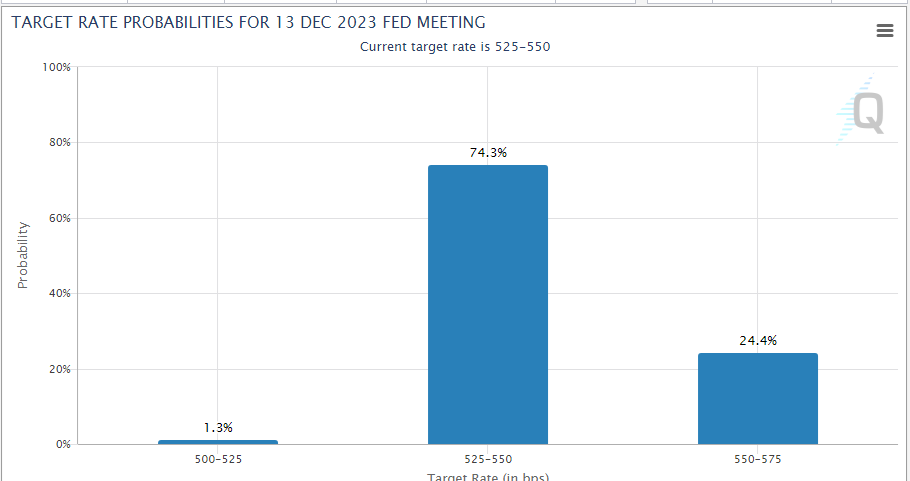

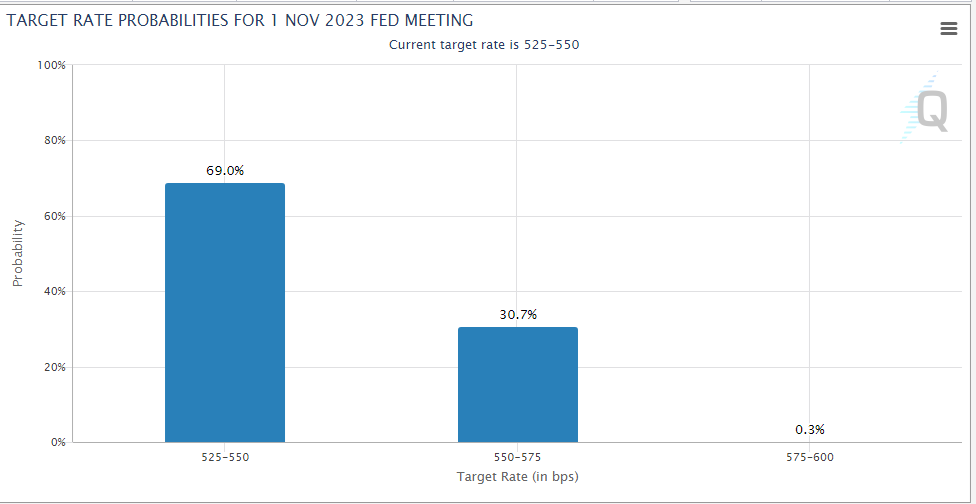

اگر سری به وبسایت گروه cme بزنید مشاهده خواهید کرد که ابزار مشهور این گروه شانس بسیار ضعیفی را برای شروع کاهش نرخ های بهره از امروز نشان می دهد.

ولی آنچه مهم است پیش بینی و اظهار نظرهای رئیس فدرال رزرو، جرومی پاول، درباره مسیر آتی سیاست های بانکی و بخش سوال و جواب از پاول است.

با توجه به ابزار FedWatch، احتمال 30 درصد و 60 درصد کاهش نرخ بهره توسط فدرال رزرو در ماه های ژوئیه یا در ماه سپتامبر وجود دارد.

بازارها در پایان سال 2023 انتظار داشتند که فدرال رزرو تا اوایل ماه مارس نرخ های بهره خود را کاهش دهد.

گزارش قوی اشتغال و رشد در سه ماهه اول سال 2024، همراه با داده هایی که نشان دهنده عدم پیشرفت در کاهش تورم است، باعث شد سرمایه گذاران پیش بینی های خود را درباره چرخش سیاست های بانک مرکزی به نیمه دوم سال موکول کنند.

اگر خاطرتان باشد جرومی پاول در چند جلسه آخر خود به طور مدام مانترا "وابسته به داده ها" را تکرار کرده است.

این مساله بدین معنی است که از این به بعد فدرال رزرو تصمیمات خود را جلسه به جلسه و با توجه به نتایج داده های اقتصادی خود اتخاذ خواهد کرد. پس بیاید با هم به دیگر گزارشات اقتصادی امریکا نیم نگاهی بیندازیم.

داده های اقتصاد کلان امریکا بعد از جلسه فدرال رزرو ماه دسامبر نشان داده که تورم مصرف کننده و تولید کننده در دو ماه اول سال جاری 2024 شروع به افزایش کرده است.

علاوه بر این، بازار کار ایالات متحده نسبتاً سالم باقی مانده در حالی که داده های مرتبط با فعالیت های اقتصادی مانند نظرسنجی آینده نگر PMI، نشان می دهد که ایالات متحده به احتمال زیاد وارد رکود نخواهد شد.

در همین حین یکی از کارشناسان موسسه مالی td می گوید: همان گونه که پیش بینی شده امشب انتظار نداریم فدرال رزرو نرخ های بهره خود را تغییر دهد ولی به احتمال بسیار بالایی پاول موضع محتاطانه تری همراه با اظهار نظرهای شاهینی اتخاذ خواهد کرد.

این کارشناس در ادامه می گوید: ما انتظار داریم جرومی پاول مجددا اصطلاح "بالاتر برای مدت طولانی تر" را تکرار کند.

تاثیرات جلسه فدرال رزرو روی دلار

اگر امشب پاول با صراحت تاکید کند که کاهش نرخ های بهره از ماه ژوئن هم امکان پذیر نیست با توجه به افزایش شاخص دلار امریکا که تا بدین لحظه پیشخور شده بعید است دلار امریکا آنطور که باید قوی تر گردد.

اگر خاطرتان باشد پاول در جلسه ماه مارس اعلام کرد که افزایش تورم در ماه های ژانویه و فوریه می تواند ناشی از مسائل فصلی باشد و امکان دارد در ماه های آتی ادامه پیدا نکند.

حال اگر به هر دلیلی پاول امشب لحن محتاطانه تری اتخاذ کرده و تاکید کند که تا کاهش تورم هنوز راه دور و درازی باقی مانده، دلار امریکا می تواند شروع به قوی تر شدن در مقابل رقبای خود کند.

ولی اگر پاول تأثیر منفی سیاست های شاهینی بر فعالیت های اقتصادی را با تاکید بر رشد ناامید کننده 1.6 درصدی سالانه تولید ناخالص داخلی (GDP) که در سه ماهه اول سال ثبت شده است نشان دهد، دلار امریکا در مقابل دیگر رقبای خود شروع به ضعیف تر شدن می کند.

در ضمن اگر پاول اعلام کند که زمان مناسب کاهش نرخ های بهره از ماه سپتامبر است نرخ بازده اوراق قرضه ده ساله خزانه داری شروع به ریزش خواهد کرد و دلار امریکا را با خودش غرق خواهد کرد.

گزارش آخرین نشست پولی کمیته بازار آزاد فدرال رزرو آمریکا (مارس 2024)

امروز پنجشنبه 21 مارس 2024 است و ایالات متحده امریکا دیشب دومین نشست رسمی سال 2024 خود را که مصادف با اولین روز نوروز 1403 ایرانی بود برگزار کرد.

همان گونه که مطلع هستید نتیجه این جلسه برای معامله گران و سرمایه گذاران در بازارهای مالی بسیار مهم بود چرا که فدرال رزرو امریکا قدرتمندترین بانک مرکزی حال حاضر در جهان است.

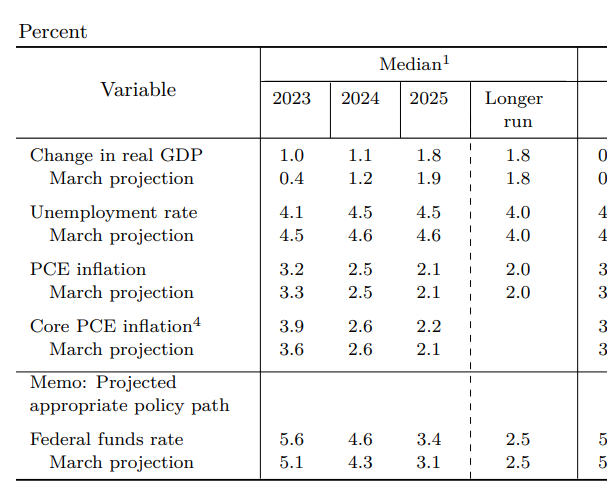

درست همانطور که پیش بینی شده بود رئیس فدرال رزرو امریکا، جرومی پاول، نرخ های بهره خود را در همان محدوده 5.25 تا 5.5 درصد حفظ کرد. ولی آنچه مهم بود سخنان و اظهارات وی در قسمت قرائت نمودار نقطه ای و بخش پرسش و پاسخ با خبرنگاران بود.

خلاصه جلسه ماه مارس فدرال رزرو به شرح زیر است:

اقتصاد امریکا طی چند ماه گذشته رشد قابل ملاحظه ای داشته است و تورم در این کشور در حال کاهش می باشد؛ البته مسیر آینده هنوز مبهم و غیر قابل ترسیم است.

تولید ناخالص داخلی یا همان GDP توسط افزایش تقاضا از سمت مصرف کنندگان و همچنین زنجیره تامین کالاها بهبود یافته که این هم نشان خوبی برای اقتصاد امریکا است.

بعد از وقوع کرونا و جنگ روسیه با اوکراین نرخ بهره بالا روی سرمایه گذاری با درآمدهای ثابت و کسب و کارها تاثیر منفی گذاشته است.

ولی اعضای بانک مرکزی امریکا منتظر متعادل شدن شرایط بازار کار در آینده نزدیک هستند.

سپس پاول شروع به صحبت درباره مساله تورم و نرخ های بهره کرد.

ما کماکان منتظر کاهش بیشتر تورم قبل از شروع فرایند پایین آوردن نرخ های بهره هستیم که برای این منظور "جلسه به جلسه" تصمیم های خود را اتخاذ خواهیم کرد.

البته هر زمان شاهد ضعیف شدن وضعیت بازار کار باشیم می توانیم تصمیمات جدیدی بگیریم.

پاول در ادامه گفت: درست است که ما اخیرا شاهد کاهش تورم بوده ایم ولی هنوز تا تارگت 2 درصدی مورد نظر فدرال رزرو باید کمی صبور باشیم.

مهمترین نکته در صحبت های رئیس بانک مرکزی امریکا این بود که وی با صراحت اعلام کرد من و همکارانم در بانک مرکزی امریکا کماکان برای کاهش نرخ های بهره آن هم به اندازه 75 واحد در سال 2024 مصمم هستیم.

وی در ادامه گفت: ما احتمالا در مقطعی در سال جاری شروع به کاهش نرخ های بهره خواهیم کرد ولی چشم انداز ما نامشخص است و ما به طور مرتب مواظب ریسک ها و خطرات این کار هستیم.

در کل به نظر می رسد پاول با اینکه به مارکت اطمینان داد نرخ های بهره امسال کاهش خواهند یافت ولی صحبت های ضد و نقیض وی نشان از عدم اطمینان او و همکارانش نسبت به کاهش تورم تا تارگت 2 درصدی است!

به نظر می رسد بر اساس سخنان رئیس فدرال رزرو باید منتظر چند گزارش مهم تورم و مشاغل دیگر تا قبل از جلسه بعدی فدرال رزرو باشیم تا ببینیم که ای تورم آنطور که انتظار می رود کاهش خواهد یافت یا خیر!

گزارش آخرین نشست پولی کمیته بازار آزاد فدرال رزرو آمریکا (ژانویه 2024)

امروز چهارشنبه 31 ژانویه 2024 است و قرار است اعضای کمیته بازار آزاد فدرال رزرو موسوم به کمیته FOMC راس ساعت 22:30 به وقت ایران برای تعیین نرخ های بهره دور هم جمع شوند.

یکبار دیگر کارشناسان حرفه ای وبسایت دنیای ترید؛ مرجع تخصصی فارکس و ارزهای دیجیتال، قصد دارند تا جلسه ماه ژانویه فدرال رزرو را برای شما تحلیل کنند.

بانک مرکزی امریکا قرار است اولین نشست رسمی سال 2024 خود را تا ساعاتی دیگر برگزار کند؛ به طور وسیعی انتظار می رود مقامات فدرال رزرو ایالات متحده نرخ های بهره خود را در همان محدوده 5.25 تا 5.5 درصد ثابت و بدون هیچ تغییری نگه دارند.

در صورت تحقق اجماع، جلسه 31 ژانویه چهارمین جلسه متوالی خواهد بود که بانک مرکزی امریکا نرخ بهره خود را در بالاترین سطح طی دو دهه گذشته نگه داشته است.

اگر خاطرتان باشد رئیس فدرال رزرو امریکا، جرومی پاول، در آخرین کنفرانس مطبوعاتی خود پس از نشست کمیته FOMC از ارائه هرگونه راهنمایی های خاص در مورد زمان و سرعت کاهش نرخ های بهره خودداری کرد.

با این حال، وی تاکید کرد فدرال رزرو باید قبل از رسیدن نرخ تورم سالانه به هدف 2 درصدی خود فرایند کاهش نرخ های بهره را آغاز کند.

در نظر داشته باشید انتظار برای دستیابی به این هدف دشوار می تواند پیامدهای منفی برای اقتصاد به دلیل تأثیر تاخیری سیاست های پولی داشته باشد.

علاوه بر این، پاول در مورد بالا نگه داشتن نرخ ها برای مدت طولانی نیز ابراز نگرانی کرد زیرا این امر به طور بالقوه می تواند مانع رشد اقتصادی شود.

حال و با توجه به رویداد پیش رو، تام کنی، اقتصاددان ارشد و آریندام چاکرابورتی، اقتصاددان موسسه ANZ اظهار داشتند که آنها همچنان به توصیه اخیر خود درباره اینکه کاهش نرخ ها از اواسط امسال آغاز خواهد شد پایبند هستند.

البته این دو اقتصاددان همچنین اعلام کردند این مساله می تواند کمی زودتر هم رقم بخورد!

بد نیست بدنید سیاست های پولی دیگر از یک مسیر از پیش تعیین شده پیروی نمی کند و فدرال رزرو باید تعادل ظریف دستیابی به تورم پایدار و هدف 2 درصد را حفظ کند ولی در عین حال از افزایش سریع نرخ های بهره واقعی جلوگیری کند چرا که این مساله می تواند خطر رکود شدید اقتصادی را ایجاد کند.

در ضمن اگرچه اکنون بحثی بین فعالان بازار در مورد کاهش احتمالی زمان نرخ های بهره در ماه های مارس یا می وجود دارد ولی به نظر می رسد که تصمیم برای ثابت نگه داشتن نرخ ها در جلسه 31 ژانویه یک "معامله انجام شده و قطعی" می باشد.

بد نیست بدانید ابزار مشهور پیش بینی کننده نرخ های بهره گروه CME در حال نشان دادن این موضوع است که فقط 43 درصد از مشارکت کنندگان در مارکت باور دارند فدرال رزرو در ماه مارس نرخ هایش را 25 واحد کاهش خواهد داد!

شایان ذکر است بدانید این رقم تا چند هفته قبل بالای 50 درصد بود.

فدرال رزرو با شروع سیاست های انقباضی خود در آغاز سال 2022، در مجموع نرخ های بهره خود را به اندازه 525 واحد افزایش داده و دارایی های اوراق بهادار خود را به بیش از 1 تریلیون دلار کاهش داده است.

به گفته پاول اگرچه این اقدامات تأثیرات خود را بر اقتصاد گذاشته است اما نتایج کامل آنها هنوز محقق نشده است.

در نتیجه، تعیین مدت زمان بالا ماندن نرخ های بهره مورد نیاز و زمان شروع کاهش آنها در حال حاضر به چالش برانگیزترین دغدغه فدرال رزرو تبدیل شده است.

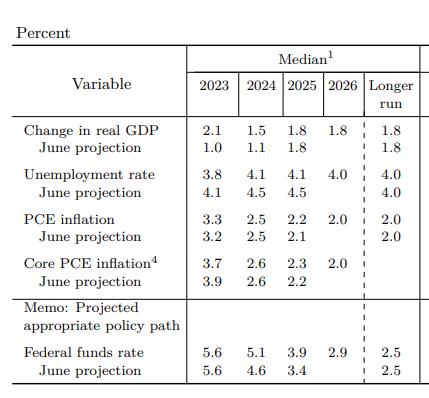

اگر خاطرتان باشد مقامات فدرال رزرو امریکا در آخرین نشست سال 2023 خود پیش بین کردند در سال 2024 قصد دارند نرخ های بهره را به اندازه 75 واحد کاهش دهند.

حال باید تا ساعاتی دیگر صبر کرد و دید که آیا روسای بانک مرکزی امریکا هنوز بر قول و قرارهای خود مبنی بر کاهش 75 واحدی نرخ های بهره پایبند هستند یا خیر؟

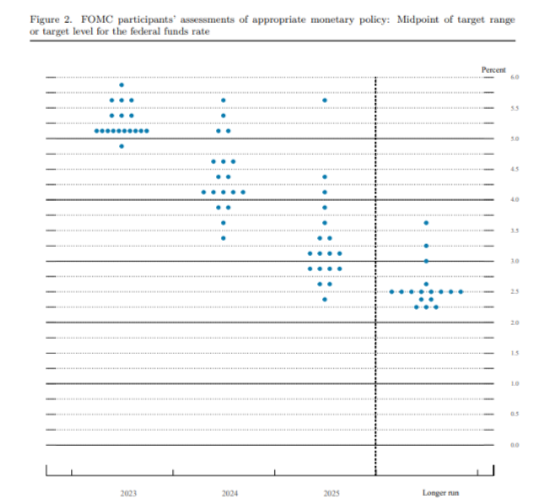

در واقع نمودار نقطه ای فدرال رزرو در حال نشان دادن این موضوع است که بانک مرکزی امریکا قصد دارد در سال 2025 هم نرخ های بهره اش را به اندازه 100 واحد دیگر کاهش دهد.

البته که محقق شدن این پیش بینی منوط به داده ها و ارقام قوی از سمت بازار کار ایالات متحده و دیگر فاکتورهای حیاتی است.

در انتها بد نیست بدانید فرایند کاهش نرخ های بهره قرار است تا سال 2026 و به اندازه 75 واحد دیگر ادامه داشته باشد تا در نهایت نرخ های بهره فدرال رزرو به محدوده 2 تا 2.25 درصد کاهش پیدا کند.

گزارش آخرین نشست پولی کمیته بازار آزاد فدرال رزرو آمریکا (نوامبر 2023)

امروز چهارشنبه 1 نوامبر 2023 است و قرار است اعضای کمیته بازار آزاد فدرال رزرو موسوم به کمیته FOMC راس ساعت 21:30 به وقت ایران برای تعیین نرخ های بهره دور هم جمع شوند.

یکبار دیگر کارشناسان حرفه ای وبسایت دنیای ترید؛ مرجع تخصصی فارکس و ارزهای دیجیتال قصد دارند تا جلسه ماه نوامبر فدرال رزرو را برای شما تحلیل کنند.

نکات مهمی که قرار است با هم در این گزارش مرور کنیم به شرح زیر می باشد:

- پاول قرار است برای دومین جلسه متوالی نرخ های بهره را دست نخورده باقی بگذارد.

- در حالی که تورم در حال کاهش است، عقب نشینی کند و بازار کار پررونق آن مقامات را هوشیار نگه داشته است.

- جرومی پاول، رئیس فدرال رزرو احتمالاً به پیش بینی های بانک ها برای یک افزایش احتمالی دیگر در ماه دسامبر پایبند خواهد بود.

- دلار امریکا می تواند در صورت اتخاذ لحنی شاهینی، صعودی قوی را تجربه کند.

همیشه آخرین مایل ها نفس گیر می باشد مخصوصا اگر این مساله درباره مبارزه با تورمی سرسخت و لجوج باشد. حال سوال مهم این است که آیا تورم به اندازه کافی کاهش پیدا کرده است؟

در حقیقت این سوالی بسیار مهم و حیاتی برای مقامات فدرال رزرو امریکا است که قرار است امشب نرخ های بهره خود را تغییر ندهند ولی امکان دارد سیگنال یک افزایش نرخ بهره دیگر را برای ماه دسامبر به مارکت مخابره کنند.

بازار مدتی است در حال قیمتگذاری برای یک افزایش نرخ بهره دیگر است و می تواند با یک سورپرایز منفی و وحشتناک مواجه شود.

در ادامه مروری خواهیم داشت بر وقایع جلسه مهم امشب که قرار است راس ساعت 21:30 دقیقه برگزار شود.

پیشینه فدرال رزرو: تورم در حال عقب نشینی است و بازار کار همچنان داغ است

نرخ تورم سالانه مدنظر بانک مرکزی امریکا 2 درصد می باشد.

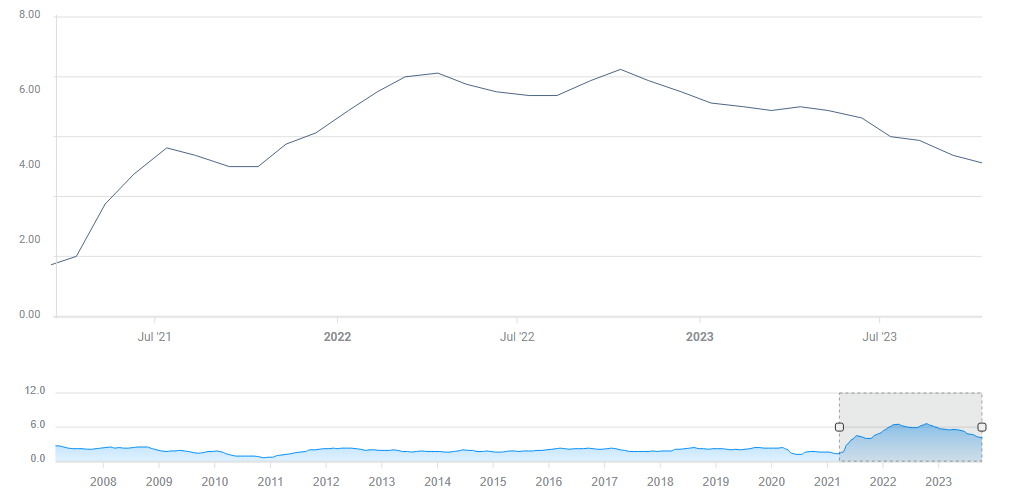

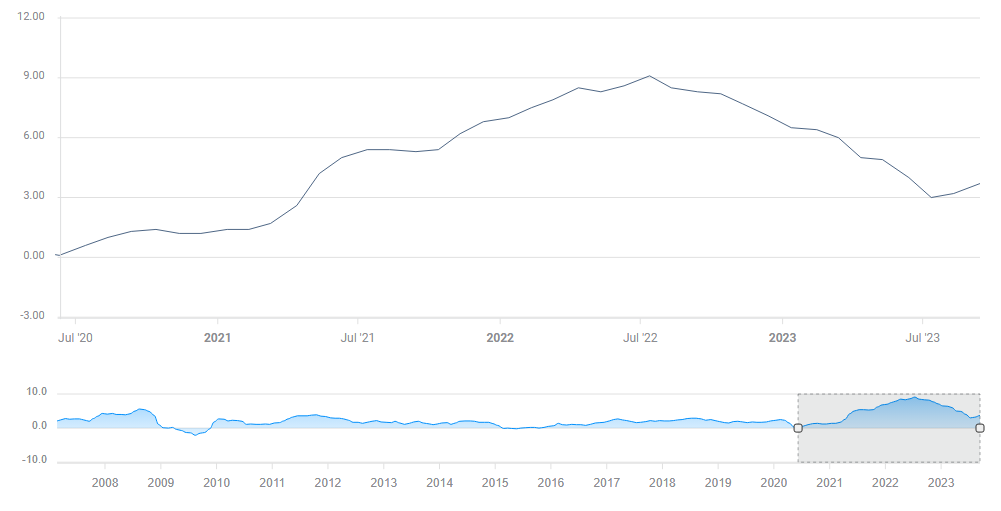

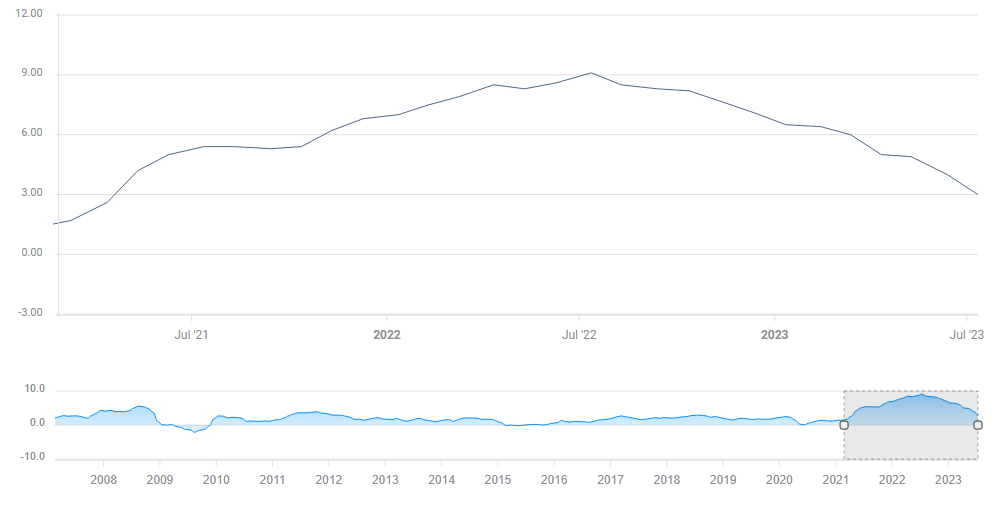

افزایش نرخ های بهره به محدوده 5.25 تا 5.5 درصد از نزدیک به 0٪ و سایر عوامل دیگر باعث شد تورم کل از 9.1٪ سالانه در ماه ژوئن 2022 به پایین 3٪ برسد. ولی با این حال دوباره مشاهده کردید که تورم امریکا اخیرا به 3.7 درصد افزایش پیدا کرده است.

این در حالی است که مقامات فدرال رزرو بیشتر از این مساله نگران تورم خالص یا همان Core CPI هستند که بدون احتساب انرژی ها و خوراکی است.

اگر به آخرین گزارش تورم خالص بازگردید مشاهده خواهید کرد که نرخ خالص تورم از رقم 6.6 درصد در سپتامبر 2022 به 4.1 درصد در سپتامبر 2023 کاهش یافته است.

حال همان گونه که مطلع هستید نرخ بهره شبانه فدرال رزرو در حال حاضر بین 5.25 تا 5.5 درصد است که در واقع بالاتر از هر دو نرخ تورم موجود می باشد که اصطلاحا به آن "منطقه محدود" می گویند.

آنچه ما در حال مشاهده اش هستیم این است که بانک مرکزی امریکا به طور قابل توجهی سرعت افزایش نرخ ها را کاهش داده و در سه جلسه گذشته فقط به یک افزایش نرخ بهره ان هم در ماه ژوئیه رضایت داده است. حال امروز انتظار می رود یک جلسه دیگر "بدون تغییر در نرخ های بهره" را مشاهده کنیم.

از طرفی دیگر روسای فدرال رزرو در آخرین نشست خود به یک افزایش نرخ بهره دیگر تا پایان سال جاری 2023 نیز اشاره کردند. در حقیقت این چیزی بود که در نمودار مهم نقطه ای فدرال رزرو درباره نرخ بهره پایانی 5.6 درصد به آن اشاره شده و همین فاکتور مهم درها را برای یک افزایش دیگر باز نگه داشته است.

بدون هیچ پیش بینی جدید در این مقطع به احتمال بسیار زیادی جروم پاول، رئیس فدرال رزرو، در جلسه امشب خود به این موضوع اشاره خواهد کرد و درها را برای گزینه یک افزایش نرخ بهره دیگر باز نگه خواهد گذاشت. یکی دیگر از دلایل انجام این کار، پررونق بودن بازار کار است.

اگر خاطرتان باشد بانک مرکزی امریکا دو ماموریت بسیار بزرگ دارد که یکی از آنها "ثبات قیمت ها و دیگری اشتغال کامل بازار کار" است.

از آنجا که بازار کار امریکا قوی می باشد تمام تمرکز اخیر فدرال رزرو روی کاهش نرخ تورم معطوف شده است.

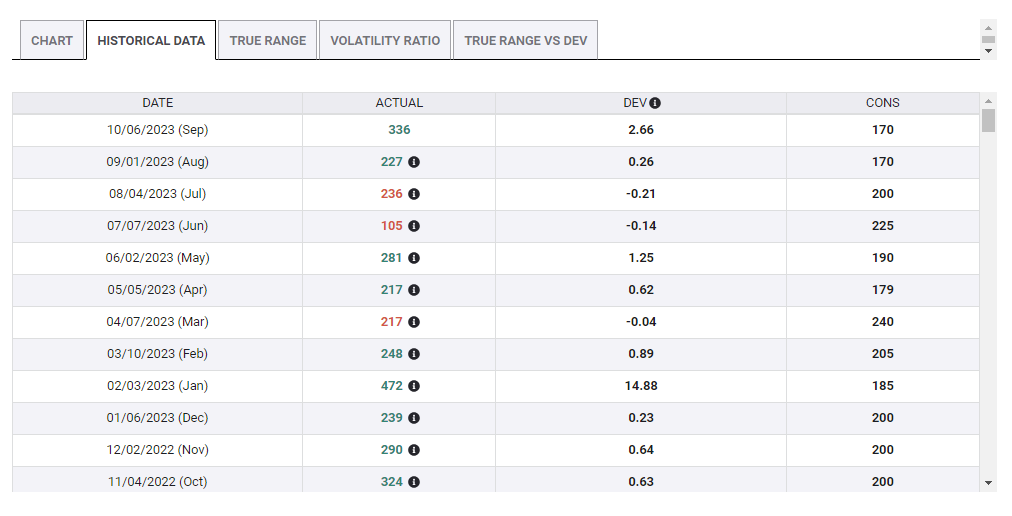

اگر یادتان نرفته باشد گزارش اخیر مشاغل امریکا یا همان NFP نشانگر این بود که تعداد 336.000 نفر شغل در ماه سپتامبر در بخش خصوصی امریکا اضافه شده که این رقم تقریبا دو برابر پیش بینی تحلیلگران اقتصادی بود!

حرکت دلار امریکا بستگی به سخنان پاول دارد

با توجه به اینکه تورم در ایالات متحده در حال کاهش است و بازار کار هم قوی می باشد می توان اینگونه نتیجه گرفت که پاول می تواند به راحتی بر روی موضوع یک افزایش نرخ بهره دیگر پافشاری کند.

اگر امشب پاول روی این موضوع تاکید کند می توانیم شاهد قوی تر شدن دوباره دلار امریکا باشیم.

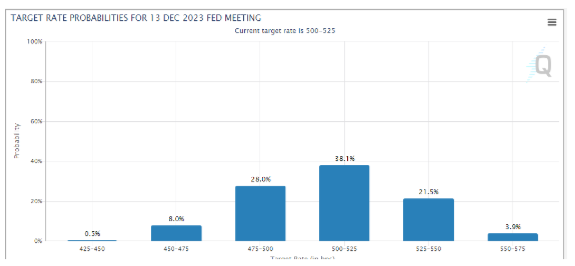

ابزار معروف پیش بینی کننده نرخ بهره گروه CME در حال نشان دادن این موضوع است که فدرال رزرو در جلسه امشب خود نرخ هایش را تغییر نخواهد داد و احتمال اینکه در ماه بعدی آنها را تغییر دهد تا بدین لحظه فقط 24 درصد می باشد.

درست به همین علت اگر امشب فدرال رزرو صحبتی درباره یک افزایش نرخ بهره دیگر کند بازار شوکه خواهد شد و دلار شروع به قوی تر شدن می کند.

اگر نظر تحلیلگران بازار فارکس وبسایت دنیای ترید را بخواهید ما بر این باور هستیم که پاول امشب درباره یک افزایش نرخ بهره دیگر صحبت خواهد کرد و با در نظر گرفتن این موضوع دلار قوی تر خواهد شد و سهام ها و طلا شروع به ریزش خواهند کرد.

اگر دوست دارید بدانید که خطر این چشم انداز ما چیست باید اذعان کنیم که فقط و فقط بازار اوراق قرضه است.

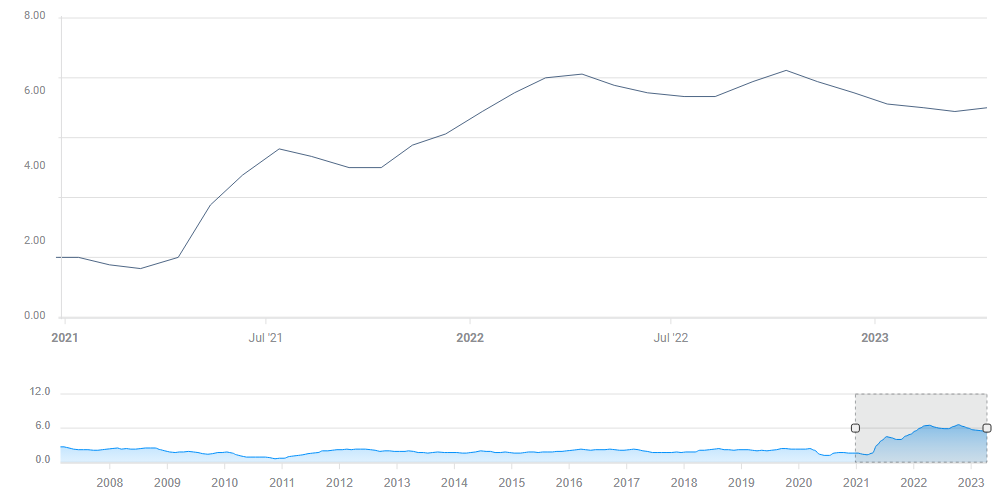

بازده اوراق خزانه 10 ساله ایالات متحده جهش کرده و نزدیک به 5 درصد باقی مانده است. نرخ های بهره بلند مدت بالاتر هم وام های رهنی و وام های سرمایه گذاری بلندمدت را کاهش خواهند داد.

در همین حین مقامات فدرال رزرو نیز اذعان کرده اند که وزارت خزانه داری بخشی از کار بانک مرکزی امریکا را انجام داده است.

بد نیست بدانید که نرخ بازده اوراق قرضه ده ساله خزانه داری از رقم 3.5 درصد در بهار امسال به عدد 5 درصد در همین فصل پاییز صعود کرده است.

بالعکس اگر امشب رئیس فدرال رزرو امریکا، جرومی پاول، بر این موضوع که بالا بودن نرخ بازده اوراق قرضه ده ساله نیاز به افزایش بیشتر نرخ های بهره را از بین برده است دلار امریکا شروع به ریزش خواهد کرد و طلا و استاک مارکت شروع به قوی تر شدن می کند.

ولی در کل نظر ما بر این است که موضع امشب پاول شاهینی خواهد بود و واکنش بازار هم یک واکنش محتاط گونه است که حواس ها را به سمت دلار امریکا و دیگر دارایی های بدون ریسک معطوف خواهد کرد.

و اما کلام آخر درباره جلسه امشب...

جلسات فدرال رزرو جزو مهمترین رویدادهای درون بازارهای مالی به خصوص مارکت فارکس است. اگر سبک معاملاتی شما اسکالپ و معامله گر اخبار نیست از دقایقی قبل از شروع جلسه تا دقایقی بعد از اتمام آن دست از ترید کردن بشویید.

بررسی جلسه فدرال رزرو (سپتامبر 2023)

امروز چهارشنبه 20 سپتامبر 2023 است و قرار است اعضای کمیته بازار آزاد فدرال رزرو موسوم به کمیته FOMC راس ساعت 21:30 به وقت ایران برای تعیین نرخ های بهره دور هم جمع شوند.

یکبار دیگر کارشناسان حرفه ای وبسایت دنیای ترید؛ مرجع تخصصی فارکس و ارزهای دیجیتال قصد دارند تا جلسه ماه سپتامبر فدرال رزرو را برای شما تحلیل کنند.

نکات مهمی که قرار است با هم در این گزارش مرور کنیم به شرح زیر می باشد:

- دست نزدن به نرخ های بهره و سیگنال یک افزایش دیگر در ماه نوامبر

- تمرکز روی پیش بینی وضعیت بانک ها برای سال آینده

- تمرکز روی اظهارات شاهینی پاول

"متکی بودن به داده ها" این اصطلاحی است که بهترین توصیف درباره دیدگاه چند ماه اخیر بانک مرکزی امریکا درباره ادامه و یا توقف سیاست های انقباضی فدرال رزرو مشاهده شده است.

اگر قرار باشد منصفانه صحبت کنیم باید اذعان کنیم که الحق و الانصاف رئیس بانک مرکزی امریکا، جرومی پاول و همکارانش در مبارزه با تورم تا بدین لحظه خوب عمل کرده اند.

ولی هنوز تا اعلام لحظه با شکوه پیروزی و غلبه بر تورم؛ این بلای خانمان سوز باید کمی بیشتر صبر کرد!

به همین دلیل است که پیش بینی شده جلسه امشب فدرال رزرو لحنی شاهینی خواهد داشت. در ادامه مروری بر نشست مهم امشب اعضای کمیته بازار آزاد فدرال رزرو خواهیم داشت.

نگرانی فدرال رزرو درباره تورم شکست ناپذیر و انعطاف مصرف کننده ها

قدرتمندترین بانک مرکزی حال حاضر جهان، فدرال رزرو امریکا، تمام یک و نیم سال گذشته را در حال مبارزه با تورم سرسخت بوده که انصافا در این مبارزه جان فرسا خوب هم عمل کرده است.

بر اساس شاخص تورم مصرف کننده یا همان CPI که معیار سنجش تورم در امریکا است نرخ تورم سالانه از رقم 9.1 درصد در ژوئن 2022 به چیزی در حدود 3 درصد در ژوئن 2023 کاهش پیدا کرده است.

ولی متاسفانه تورم سالانه امریکا در ماه اوت دوباره به رقم 3.7 درصد افزایش یافت!

راستش را بخواهید فدرال رزرو امریکا دستش برای مواردی مانند هزینه های مرتبط با مسکن، کالاها و خدمات بیشتر باز است تا موارد مهمی مانند: کنترل و نظارت روی قیمت انرژی ها و خوراکی ها که یک چالش جهانی است.

به همین شکل، نرخ تورم خالص یا همان Core CPI که برای مارکت و مقامات فدرال رزرو مهم تر است (به دلیل اینکه بدون احتساب خوراکی ها و انرژی ها است که نوسانات زیادی ایجاد می کنند) نیز از رقم 6.6 درصد در سپتامبر 2022 به 4.3 درصد در ماه اوت 2023 کاهش یافته است.

ولی مشکل اینجاست که فدرال رزرو امریکا؛ موسسه ای که در واشنگتن مستقر است، دنبال نرخ تورم 2 درصد است که برای آن قسم یاد کرده و جزو خط قرمزهای بانک مرکزی امریکا است.

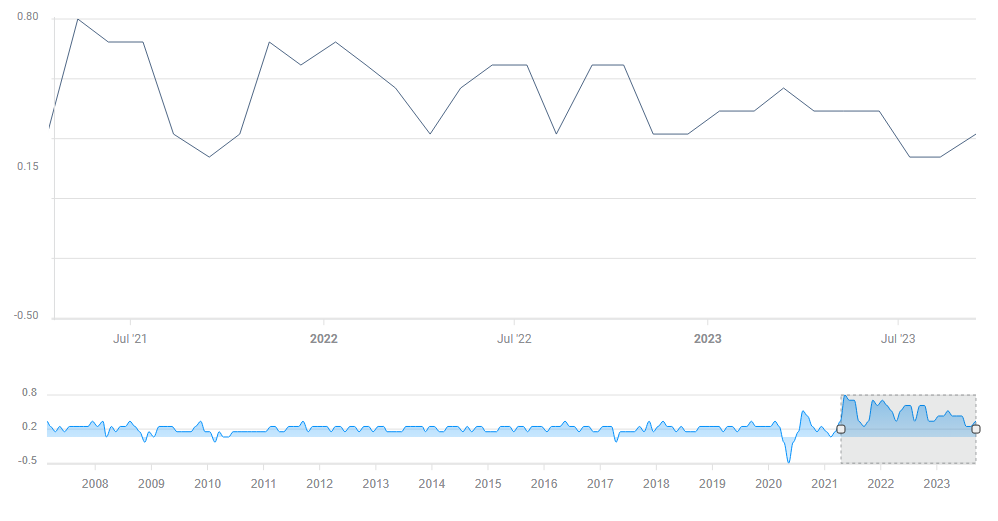

حال افزایش اخیر خالص تورم ماهانه به 0.3 درصد کمی ایجاد نگرانی کرده چرا که از مقدار تورم ماه قبل کمی فراتر رفته است!

در واقع این موضوع نشانگر این است که هنوز از فشارهای تورمی کاسته نشده و همین فاکتور مهم باعث پیش بینی لحن شاهینی امشب پاول شده است.

مساله بی ثباتی در دیگر داده های اقتصادی ایالات متحده نیز مشاهده شده است.

اگر خاطرتان باشد فدرال رزرو دو ماموریت بزرگ دارد که برای هر دوی آنها قسم یاد کرده است: 1- کاهش تورم به دو درصد 2- اشتغال کامل.

گزارش اخیر اشتغال امریکا که موسوم به NFP است نشانگر این موضوع است که رشد اشتغال کمی کاهش یافته در حالی که رشد دستمزدها به طور سالانه تا 4.3 درصد افزایش یافته است!

از طرفی دیگر، مصرف کنندگان یا همان مردم که تقریبا 70 درصد تولید ناخالص داخلی اقتصاد ایالات متحده را تشکیل می دهند نیز هنوز دست از خریدهای بی مهابای خود بر نداشته اند!

دو گزارش اخیر خرده فروشی هم نرخ رشد سالمی را نشان می دهد: 0.5 درصد در ماه ژوئیه و 0.6 درصد در ماه اوت.

بر اساس شاخص قیمت خانه های کیس شیلر (HPI)، قیمت مسکن در ماه ژوئن در سال گذشته 1.2 درصد کاهش یافته که این داده ها برای پنجمین بار متوالی است که از برآوردهای مارکت فراتر رفته است.

فدرال رزرو امریکا نرخ های بهره خود را به چیزی بین 5.25 تا 5.5 درصد افزایش داده اما اخیرا سرعت افزایش نرخ های بهره خود را آهسته تر کرده و حتی در ماه ژوئن برای اولین بار در یک سال گذشته آن را متوقف کرد!

سپس بانک مرکزی امریکا در ماه بعدتر یعنی ژوئیه نرخ های بهره خود را دوباره افزایش داد که به نظر می رسد فدرال رزرو قرار است از این به بعد هر یک جلسه در میان تا پایان سال جاری 2023 نرخ ها را بالا ببرد!

حال تصمیم گیری درباره نرخ های بهره و نکات مربوط به جلسه بعدی در ماه نوامبر یکی از سه مواردی است که در ادامه این تحلیل باید مراقب آن بود.

سه فاکتور مهم یا موتور محرکه فدرال رزرو برای امشب

1- ثابت نگه داشتن نرخ ها ولی سیگنال یک افزایش نرخ برای ماه نوامبر

همانطور که مطلع هستید به طور گسترده ای پیش بینی شده فدرال رزرو نرخ های بهره اش را در این ماه بدون تغییر و در همان محدوده 5.25 تا 5.5 درصد حفظ خواهد کرد.

آنچه تا الان مشاهده شده این است که رئیس بانک مرکزی امریکا، جرومی پاول و همکارانش تا به حال مارکت را سورپرایز نکرده اند و این عدم تغییر در نرخ های بهره کاملا در مارکت پیشخور شده است.

ولی حرکت بعدی اعضای fomc برای مارکت کاملا مبهم و غیر قابل پیش بینی است و این موضوع به نمودار نقطه ای مربوط می شود.

در واقع نشست ماه سپتامبر فدرال رزرو به غیر از اعلام نرخ های بهره یک مرحله دیگر هم دارد و آن هم پیش بینی وضعیت اقتصادی یا همان نمودار نقطه ای فدرال رزرو است.

این نمودار بدین شکل است که هر یک از اعضای کمیته بازار آزاد فدرال رزرو تخمین های خودش را درباره رشد اقتصادی، اشتغال، تورم و نرخ بهره ارائه می دهد.

توقع و انتظار اعضای کمیته fomc از نرخ های بهره برای پایان سال جاری 2023 بسیار مهم است.

در جلسه ماه ژوئن پیش بینی اعضای فدرال رزرو از نرخ های بهره برای پایان سال 2023 چیزی در حدود 5.6 درصد یعنی دو افزایش نرخ بهره دیگر تا پایان امسال بود.

حال اگر چنانچه به هر دلیلی این رقم تغییر کند مارکت و مخصوصا دلار امریکا نوسانات بسیار زیادی را تجربه خواهد کرد.

با توجه به اینکه فدرال رزرو یک افزایش نرخ بهره در ماه ژوئیه اعمال کرد اگر قرار باشد رقم 5.6 درصدی حفظ شود این مساله بدین معنی است که کار بانک مرکزی امریکا با افزایش نرخ های بهره هنوز تمام نشده است!

طبق تصویر پایین و بر اساس بازار اوراق قرضه، فدرال رزرو تنها 30 درصد پیش بینی می شود که می تواند نرخ های بهره را در جلسه بعدی افزایش دهد.

در نظر داشته باشید اگر به هر دلیلی رقم 5.6 درصد حفظ شود بانک مرکزی امریکا می تواند نرخ های بهره اش را باز هم افزایش دهد که این مساله بدین معنی است که دلار قوی تر خواهد شد و بازار سهام، طلا و ارزهای دیجیتال ریزش خواهند کرد.

2- اندک کاهش نرخ بهره در سال 2024 مساوی است با ضعیف تر شدن دلار

فدرال رزرو و سرمایه گذاران در حال حاضر به سال آینده نگاه می کنند؛ زمانی که انتظار دارند تورم پایین تر و اقتصاد کندتر باعث کاهش نرخ های بهره شود.

نمودار نقطه ای ماه ژوئن نرخ بهره را برای سال 2024 چیزی در حدود 4.6 درصد پیش بینی کرده که این مساله بدین معنی است که فدرال رزرو باید چهار کاهش نرخ بهره و هر کدام به اندازه 25 واحد انجام دهد.

در اینجا فدرال رزرو و سرمایه گذاران بیشتر با هم همسو هستند.

اگر رقم اعلام شده توسط اعضای فدرال رزرو پایین تر از 4.6 درصد باشد دلار ضعیف تر خواهد شد و طلا، سهام ها و ارزهای دیجیتال شروع به قوی تر شدن خواهند کرد.

3- اگر لحن پاول شاهینی باشد

فدرال رزرو راس ساعت 21:30 نرخ های بهره را اعلام می کند و آنچه مهم تر است سخنرانی وی در ساعت 22 است.

از آنجا که پاول در آخرین گفته هایش تاکید زیادی روی "داده محور بودن" بانک مرکزی کرده اگر امشب اعلام کند که فدرال رزرو عزمش را جزم کرده تا تورم را کاهش دهد دلار قوی تر خواهد شد و طلا، سهام ها و ارزهای دیجیتال ریزش خواهند کرد.

و اما حرف آخر...

فدرال رزرو قرار نیست امشب نرخ های بهره را افزایش دهد ولی آنچه مهم است اظهارات وی در قسمت پیش بینی وضعیت اقتصادی است. اگر پاول سیگنال یک افزایش نرخ بهره دیگر تا پایان سال 2023 را به مارکت بدهد دلار قوی تر خواهد شد و دیگر بازارها شروع به ضعیف تر شدن خواهند کرد و بالعکس.

بررسی جلسه فدرال رزرو (ژوئیه 2023)

امروز چهارشنبه 26 ژوئیه 2023 است و قرار است اعضای کمیته بازار آزاد فدرال رزرو موسوم به کمیته FOMC راس ساعت 21:30 به وقت ایران برای تعیین نرخ های بهره دور هم جمع شوند.

یکبار دیگر کارشناسان حرفه ای وبسایت دنیای ترید؛ مرجع تخصصی فارکس و ارزهای دیجیتال، قصد دارند تا جلسه ماه ژوئیه فدرال رزرو را برای شما تحلیل کنند.

نکاتی که قرار است با هم در این گزارش مرور کنیم به شرح زیر می باشد:

- به طور وسیعی انتظار می رود فدرال رزرو نرخ ها را 25 واحد بالا ببرد

- تمام نگاه ها بر سخنان جرومی پاول متمرکز است

- مارکت منتظر است ببیند آیا فد به پایان سیاست شاهینی خود رسیده است یا خیر؟

همه می دانند که امشب فدرال رزرو نرخ های بهره اش را بالا خواهد برد ولی سوال میلیون دلاری این است که بعد از جلسه امشب چه خواهد شد؟ این سوالی است که تمام مارکت و سرمایه گذاران منتظر هستند تا مقامات فدرال رزرو به آنها پاسخ دهد.

قدرتمندترین بانک مرکزی جهان موفق شده جلوی تورم سرسام آور را بگیرد ولی به نظر می رسد آخرین مایل ها برای رسیدن به تورم 2 درصدی بانک مرکزی امریکا با توجه به علائم اقتصادی متناقض اخیر کار را بسیار دشوار کرده است.

همین یک فاکتور یعنی اینکه مارکت قرار است نوسانات بالایی را تجربه کند.

در ادامه این خبر مهم قرار است با هم سناریوهای احتمالی جلسه امشب و تاثیرات آن را روی دلار امریکا، طلا، سهام و غیره بررسی کنیم.

فدرال رزرو با تورم در حال کاهش و بازار کار قوی روبرو است

همان گونه که مطلع هستید فدرال رزرو دو ماموریت بزرگ دارد که برای آن قسم یاد کرده است؛ کاهش تورم یا همان ثبات قیمت ها و اشتغال کامل.

بانک مرکزی امریکا تمام تمرکز خود را روی کاهش تورم گذاشته است؛ تورمی که با آغاز همه گیری کرونا و سپس جنگ روسیه علیه اوکراین شروع به بالا رفتن کرد و چهره زشت خود را در ماه ژوئن 2022 یعنی بالاترین میزان خود 9.1 درصد به همه نشان داد.

حال فدرال رزرو با تلاش های پی در پی و مداوم خود موفق شده تورم؛ این بلای خانمان سوز را در ژوئن 2023 به رقم 3 درصد کاهش دهد (منظور تیتر اصلی تورم است).

حال فدرال رزرو تمام تمرکز خود را معطوف به تورم خالص یا همان Core CPI کرده که بدون احتساب انرژی و خوراکی های نوسانی است و برای معامله گران و مقامات بانک مرکزی امریکا بسیار مهم تر است.

فدرال رزرو در این جبهه هم توانسته بسیار خوب عمل کند و نرخ تورم خاص سالانه را از 6.6 درصد به 4.8 درصد در ماه ژوئن کاهش دهد. ولی کار به همین جا ختم نمی شود و فدرال رزرو باید همین نرخ تورم را به 2 درصد برساند.

سوال اساسی اینجاست: آیا فدرال رزرو در حال نزدیک شدن به این تارگت مهم خود می باشد یا خیر؟

در حالی که قیمت کالاها کاهش یافته ولی سرد شدن بازار مسکن قرار است به زودی خودش را در داده ها نشان دهد. با این حال مقامات همچنان نگران تورم ناشی از نیروی کار هستند.

در حقیقت هزینه های خدمات که به مردم جامعه و افراد بستگی دارد همچنان به طور پیوسته در حال پیشرفت است و این مساله نشان دهنده این است که تورم کماکان چسبنده است.

ضمنا نرخ دستمزدها هم تحت تاثیر بازار کار قرار دارد که هنوز تا رسیدن به تارگت مورد نظر فدرال رزرو راه دور و درازی در پیش دارد.

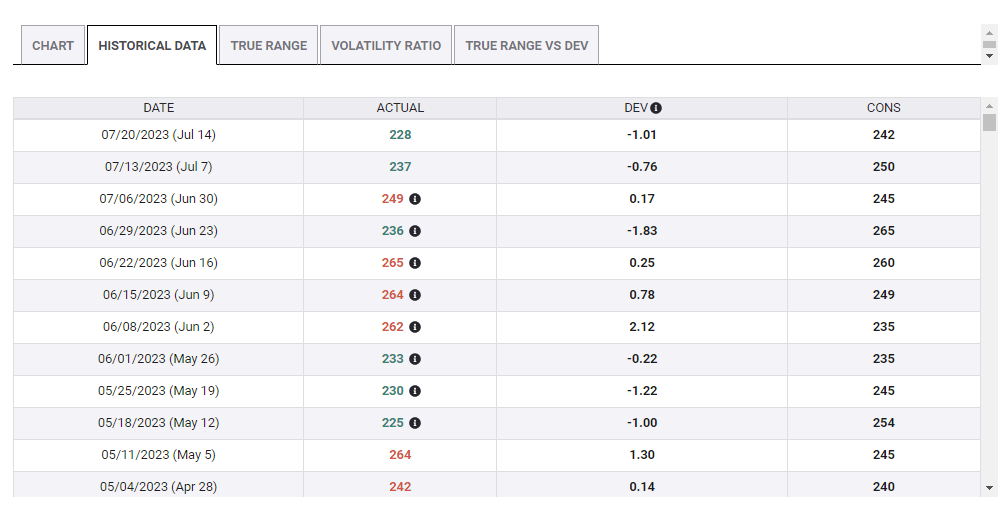

در حالی که گزارش مهم مشاغل که موسوم به NFP است در ماه ژوئن برای اولین بار بعد از 14 بار انتشار مثبت کمتر از پیش بینی های مارکت از آب درآمد ولی کماکان رقم اعلام شده 200.000 نفر یک عدد قابل قبول می باشد.

علاوه بر این، روند افزایش تدریجی درخواست برای مطالبات بیکاری هفتگی نیز که یک علامت مهم محسوب می شود اخیرا شروع به کاهش و تغییر روند کرده است. در واقع این گزارش از اوج 265.00 نفر به 228.000 نفر کاهش یافته است.

در حالی که ماموریت مهم دوم فدرال رزرو اشتغال کامل است ولی در حال حاضر و به دلیل رساندن رقم تورم به 2 درصد مجبور شده کمی بازار کار را از اولویت خود خارج کند.

درست به همین دلیل است که فدرال رزرو قرار است امشب نرخ های بهره خود را به 5.25 تا 5.5 درصد افزایش دهد که کل این قیمت هم تا الان در مارکت پیشخور شده است.

محاسبات پیچیده فدرال رزرو

خوب بعد از این افزایش نرخ بهره چه خواهد شد؟ سیاست های پولی بر اقتصاد واقعی به خصوص بازار کار که یک اندیکاتور تاخیری است زمان می برد تا تاثیرات خود را بر جای بگذارد.

آیا یک کاهش 1 درصدی دیگر نرخ های بهره ارزش آن را دارد که نرخ بیکاری باز هم از این بیشتر شود؟ یا اینکه امشب فدرال رزرو سیگنال پایان چرخه سیاست های انقباضی را به مارکت مخابره خواهد کرد و به جای آن تورم را افزایش داده و بازار کار را داغ خواهد کرد؟

مارکت بر اساس ابزار معروف پیش بینی کننده نرخ های بهره گروه CME در حال ارسال این پیام است که فدرال رزرو فقط همین یک بار نرخ هایش را تا پایان سال جاری 2023 بالا خواهد برد.

قبل از اینکه بخواهیم سناریوهای احتمالی امشب فدرال رزرو را برای شما توضیح دهیم قصد داریم تا چند مورد مهم دیگر را با شما در میان بگذاریم.

بخش تولیدات ایالات متحده بر اساس شاخص مدیران خرید و مطابق با دیگر نقاط جهان در حال کوچک شدن است.

در واقع بهبود پس از همه گیری کووید مصرف کنندگان را از کالاها به سمت خدمات سوق داده است. آیا ضعف بخش صنعت نشان دهنده پایان دادن به سیاست های انقباضی بیشتر است؟ پاسخ این است: حداقل نه به این سرعت!

اقتصاددانان رونق تولیدات را برای سال 2024 پیش بینی کرده اند حال این رونق چقدر قابل توجه خواهد بود؟ پاسخ این است: هنوز نمی دانیم.

یک چشم فدرال رزرو باید به فراسوی مرزهای خود در آن طرف اقیانوس ها باشد. اقتصادها در منطقه اروپا به خصوص بعد از جنگ روسیه با اوکراین هنوز با مشکلات عدیده ای به خصوص کاهش تقاضا دست و پنجه نرم می کنند.

راستی وضعیت چین چطور است؟ دومین اقتصاد بزرگ جهان، علی رغم تنش ها، تجارت گسترده ای با ایالات متحده دارد. پکن اخیرا قول داده اقتصاد بعد از قرنطینه ناشی از کرونای خود را بیشتر تقویت کند.

در حقیقت گسترش اقتصاد چین به دلیل اینکه تورمی پایین تر از امریکا دارد زودتر انجام پذیر می باشد. چین با توجه به وعده ها اخیر و شرایط بهتر خود نسبت به دیگر نقاط جهان آماده انجام کارهای بیشتری است.

در هر صورت ده ها مسئله حل نشده دیگر وجود دارد که همگی نوسانات بسیار زیادی را در مارکت ایجاد خواهند کرد. حال اجازه دهید به سناریوهای احتمالی امشب بپردازیم.

سه سناریوی احتمالی فدرال رزرو

یکبار دیگر تاکید می کنم که یک افزایش نرخ بهره 25 واحدی دیگر برای جلسه مهم امشب کاملا در مارکت پیشخور شده و خود این اقدام به تنهایی کاری از پیش نمی برد. آنچه مارکت به دنبالش است، ادامه سیاست های اقتصادی بانک مرکزی امریکا تا پایان سال جاری 2023 است.

در ضمن فدرال رزرو امشب قسمت پیش بینی های اقتصادی را ندارد و خود بیانیه بانک مرکزی امریکا گویای همه چیز خواهد بود.

سپس جرومی پاول صحنه را دست می گیرد و به سوالات خبرنگاران پاسخ می دهد که همین قسمت قرار است نوسانات بالایی در مارکت ایجاد کند.

1- پاول به افزایش های بیشتری اشاره می کند ولی نه فورا

اگر خاطرتان باشد آخرین پیش بینی های فدرال رزرو از نرخ بهره در ماه ژوئن حاکی از دو افزایش دیگر در سال جاری بود؛ یک حرکت شاهینی که همراه با تصمیم فدرال رزرو هزینه های استقراض در ماه ژوئن را بدون تغییر رها کرد.

حال فدرال رزرو ممکن است به همین رویکرد خود بچسبد و اعلام کند یک افزایش نرخ بهره دیگر در راه است ولی درباره فوریت آن چیزی نگوید.

یک چنین سناریوی به این معنی است که یک توقف دیگر در ماه سپتامبر رقم خواهد خورد و سپس آخرین افزایش نرخ بهره در ماه نوامبر خواهد بود.

اگر خاطرتان باشد بانک مرکزی امریکا ابتدا نرخ های بهره را به اندازه 75 واحد سپس به اندازه 50 واحد، بعد 25 واحد و از آن به بعد قرار شد جلسه به جلسه و با توجه به داده ها تغییرات را اعمال کند.

در نتیجه کارشناسان بخش فارکس دنیای ترید وقوع این سناریوی منطقی را محتمل تر از بقیه سناریوها می داند.

اگر این سناریو رقم بخورد پیش بینی این است که دلار امریکا قوی تر خواهد شد، سهام ها، طلا و ارزهای دیجیتال هم شروع به ریزش خواهند کرد. در ضمن بازار اوراق قرضه هم مجبور است خودش را با سیاست های بیشتر انقباضی هماهنگ کند.

ولی یادتان باشد عمر اتفاقات مذکور کوتاه خواهد بود دلیل آن هم این است که از الان تا ماه نوامبر سه ماه مانده و تا آن زمان داده های بیشتری تاثیر تصمیم فدرال رزرو را کمرنگ خواهد کرد.

پیش بینی کلی ما این است که بعد از واکنش های اولیه مارکت، طلا دوباره قوی خواهد شد و دلار به ریزش خود ادامه خواهد داد.

2- افزایش پشت به پشت نرخ های بهره

این سناریو بعید به نظر می رسد که فدرال رزرو بگوید در هر جلسه باقی مانده باید نرخ های بهره باز هم افزایش پیدا کند. ولی اگر این سناریو رقم بخورد دلار بسیار قوی می شود و طلا، سهام ها و ارزهای دیجیتال شروع به ریزش خواهند کرد.

3- صبر کردن برای مشاهده نتایج

این سناریوی کبوتری هم احتمال وقوعش کم است. در واقع این سناریو بدین معنی است که فدرال رزرو پایان چرخه سیاست های انقباضی خود را اعلام کرده و بگوید باید منتظر تاثیر این سیاست ها روی اقتصاد باشیم.

ولی به هر حال اگر این سناریو رقم بخورد دلار با کله زمین خواهد خورد و راه را برای صعود طلا، سهام ها و ارزهای دیجیتال هموار خواهد کرد.

و اما کلام آخر...

جلسه فدرال رزرو ماه ژوئیه درست وسط گرمای تابستان است و نوسانات بسیار زیادی را در مارکت ایجاد خواهد کرد.

مثل همیشه توصیه کارشناسان بخش فارکس دنیای ترید به شما این است که از چند دقیقه به این نشست مانده تا حداکثر 30 دقیقه بعد از انتشار به دلیل نوسانات بالا مواظب پوزیشن های خود باشید و حتما مدیریت ریسک را اعمال کنید.

بررسی جلسه فدرال رزرو (ژوئن 2023)

همانطور که می دانید فدرال رزرو در سال هشت مرتبه با اعضای خود گرد هم می آیند تا نرخ های بهره را تعیین کنند (در صورت نیاز بیشتر از هشت جلسه).

امروز چهارشنبه 14 ژوئن 2023 است و قرار است اعضای کمیته بازار آزاد فدرال رزرو موسوم به کمیته FOMC راس ساعت 21:30 دقیقه به وقت ایران برای تعیین نرخ های بهره دور هم جمع شوند.

یکبار دیگر کارشناسان حرفه ای وبسایت دنیای ترید؛ مرجع تخصصی فارکس و ارزهای دیجیتال، قصد دارند تا جلسه ماه ژوئن فدرال رزرو را برای شما تحلیل کنند.

نکاتی که قرار است با هم در این گزارش تحلیل مرور کنیم به شرح زیر می باشد:

- عدم تغییر نرخ بهره و ارسال سیگنال افزایش نرخ بهره بعدی با نمودار نقطه ای

- پیش بینی وضعیت آینده اقتصادی و اوج نرخ های بهره در سال 2023 و 2024

- ایجاد نوسان بعد از اعلام نمودار نقطه ای

نگاه بازارها همیشه به آینده بوده است و فدرال رزرو هم امشب از طریق نمودار نقطه ای قرار است معامله گران بازارهای مالی را به آینده پرتاب کند.

از آنجا که این نمودار پر از الگوریتم و اعداد از قبل آماده شده می باشد این مساله نوسانات بسیار زیادی را در مارکت ایجاد خواهد کرد.

در نتیجه این موضوع برای تریدرهای خرده پا و آنهایی که اسکالپر یا تریدر اخبار هستند فرصت معاملاتی بسیار خوبی می باشد.

بزرگترین اتفاق امشب، اعلام آخرین تغییرات در نرخ های بهره ایالات متحده توسط رئیس فعلی فدرال رزرو، جرومی پاول می باشد.

همان گونه که مطلع هستید چند وقتی است که بسیاری از مقامات ارشد فدرال رزرو در حال ارسال سیگنال هایی مبنی بر عدم افزایش نرخ بهره در جلسه ماه ژوئن یعنی امشب هستند.

ولی در همین حین، برخی دیگر از روسای دیگر بانک های مرکزی ایالات مختلف امریکا بر این باورند که این عدم افزایش نرخ بهره، فقط یک توقف موقتی و یا یک پرش می باشد.

با توجه به گفته های مذکور به نظر شما تصور و برداشت مارکت از این صحبت ها چه می باشد؟

این همان جایی است که نمودار نقطه ای فدرال رزرو به کمک ما می شتابد تا بتوانیم پاسخ خود را شفاف تر دریافت کنیم.

فدرال رزرو هر سه ماه یکبار خلاصه پیش بینی های خود از وضعیت اقتصادی امریکا را منتشر می کند. شاید بپرسید چرا نام این نمودار نقطه ای است؟

در ابتدا این سند اقتصادی فقط شامل نموداری با یک سری نقطه روی آن بود که بیانگر پیش بینی های اعضای فدرال رزرو بود و به همین دلیل به آن نمودار نقطه ای می گویند.

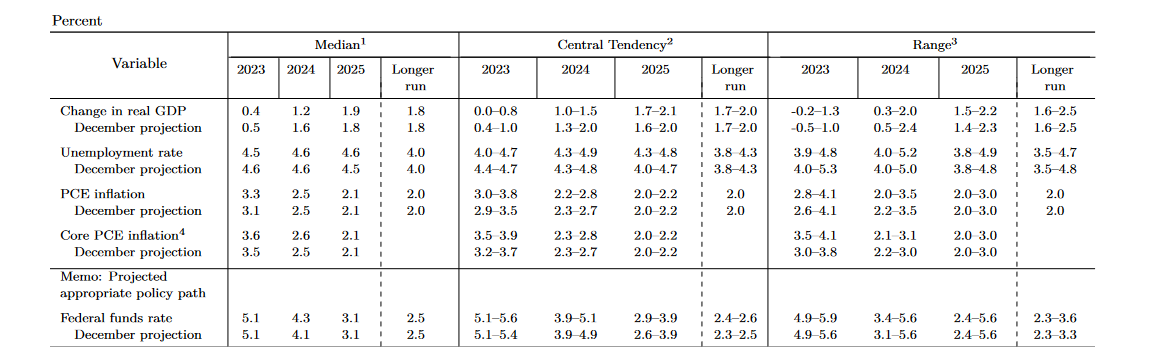

نمونه تصویر نمودار نقطه ای فدرال رزرو

سپس کمی بعدتر فدرال رزرو یک جدول دستی و قابل استفاده تهیه کرد که خلاصه پیش بینی های اقتصادی و مهمتر از آن میانگین اعداد آنها بود. این خلاصه پیش بینی های اقتصادی شامل موارد زیر می شود:

پیش بینی رشد اقتصادی، نرخ بیکاری، تورمی که با شاخص هزینه مصرف شخصی یا همان PCE که در حقیقت شاخص مورد علاقه و معیار سنجش تورم فدرال رزرو است سنجیده می شود و بالاتر از همه گل سر سبد مجلس؛ یعنی پیش بینی نرخ بهره خواهد بود.

دلیل اینکه نمودار نقطه ای از اهمیت بالایی برخوردار است این است که این نمودار هر دو جلسه یکبار منتشر می شود.

فدرال رزرو در ماه مارس پیش بینی میانگین نرخ بهره برای پایان سال 2023 خود را 5.1 درصد نگه داشت، اما پیش بینی برای پایان سال 2024 را از 4.1 درصد به 4.3 درصد افزایش داد.

این مساله بدین معنی است که سیاستگذاران بانک مرکزی امریکا انتظار داشتند نرخ ها برای مدت طولانی تری بالاتر باقی بماند.

حال نمودار نقطه ای در قالب جدول چگونه به نظر می رسد؟ اعداد پایین سمت چپ این نمودار مهمترین بخش آن یعنی پیش بینی به روز شده نرخ های بهره در پایان امسال و سال آینده هستند.

محدوده نرخ های بهره برای پایان همین سال 2023 که در آن هستیم چیزی بین 5 تا 5.25% است. مقامات فدرال رزرو اصرار داشتند که هیچ کاهش نرخی برای سال 2023 برنامه ریزی نشده است.

واکنش بازارها در ابتدا برای پایان سال 2023 یک سیاست پولی انبساطی بود (به زبانی ساده تر مارکت ها برای اجرای یک سیاست پولی انبساطی پیشخور شده بودند). اما پس از چندین اظهار نظر تند شاهینی (منظور در راستای سیاست های انقباضی است) با بی میلی خودشان را با دیدگاه فدرال رزرو وفق دادند.

بازارهای اوراق قرضه هم انتظار دارند که نرخ های بهره پس از افزایش احتمالی در ماه ژوئیه، سال 2023 را در همین سطوح فعلی به پایان برسانند. با این وجود، عدم قطعیت بسیار بالاست و این به معنای نوسانات بالاست.

نحوه پول درآوردن از نمودار نقطه ای فدرال رزرو

در این قسمت با هم سناریوهای احتمالی و نحوه ترید کردن نمودار نقطه ای جلسه امشب فدرال رزرو را بررسی می کنیم.

سناریو اول

یادتان باشد فدرال رزرو در حالی که درها را برای یک افزایش نرخ بهره احتمالی در ماه ژوئیه باز خواهد گذاشت از اقرار به اینکه تا پایان امسال نرخ های بهره کاهش خواهند یافت نیز طفره خواهد رفت.

این سناریو منجر به افزایش بازنگری در نمودار نقطه ای خواهد شد که باعث می شود پیش بینی میانگین نرخ بهره برای پایان سال 2023 چیزی بین 5.3% تا 5.4% شود.

شایان ذکر است کارشناسان بخش فارکس دنیای ترید وقوع این سناریو را بسیار محتمل می دانند. ضمنا اگر این سناریو رقم بخورد دلار قوی تر خواهد شد و استاک مارکت، طلا و کریپتوها ریزش خواهند کرد.

لطفا دقت کنید که کار به همین جا ختم نمی شود و در بخش کنفرانس مطبوعاتی و سوال و جواب از رئیس فدرال رزرو، جرومی پاول، که 30 دقیقه بعد از انتشار بیانیه بانک مرکزی خواهد بود این افزایش قیمت دلار دوباره بازگشت خواهد کرد.

پاول می تواند در قسمت کنفرانس مطبوعاتی با اظهار و تاکید بر اینکه "فدرال رزرو متکی به داده ها خواهد بود" تمام نگرش های شاهینی را از ذهن سرمایه گذاران پاک کند. ضمنا علائم کاهش رشد اقتصاد در ایالات متحده نیز ممکن است بین جلسات فدرال رزرو ادامه یابد.

سناریو دوم

سناریو دوم ما نتیجه ای شاهینی دربر دارد. اگر نمودار نقطه ای نشان دهد که فدرال رزرو پیش بینی خودش را برای نرخ های بهره تا پایان سال 2023 به 5.5 درصد افزایش داده، این سناریو باعث پرتاب قیمت دلار به آسمان خواهد شد.

تنها در یک صورت برعکس این اتفاق یعنی ریزش دلار رقم خواهد خورد که لحن پاول نرم و کبوتری باشد. البته یادتان باشد که بعید است سرمایه گذارن قبل از اظهارات پاول قیمت دلار را کاهش دهند.

سناریو سوم

سناریو سوم ما که احتمال وقوعش بسیار کم می باشد و نتیجه ای کبوتری دربر دارد این است که پیش بینی نمودار نقطه ای برای پایان سال 2023 بدون تغییر باقی مانده باشد.

اگر فدرال رزرو تا پایان سال 2023 از نشان دادن هزینه خالص وام ها خودداری کند، دلار آمریکا سقوط خواهد کرد.

درست مانند واکنش به سناریوی شاهینی قبلی که با اظهارات پاول قابل بازگشت بود این سناریو هم بسته به اینکه پاول چگونه صحبت کند می تواند نتیجه ای معکوس داشته باشد.

به عنوان مثال، جرومی پاول می تواند بگوید اگر تورم بالاتر رود فدرال رزرو هم نرخ های بهره را بالاتر خواهد برد.

و اما کلام آخر...

امشب همه چیز به نمودار نقطه ای فدرال رزرو بستگی دارد. در حقیقت نمودار نقطه ای می تواند کل بازارها را بالا و یا پایین ببرد.

مثل همیشه توصیه کارشناسان بخش فارکس دنیای ترید به شما این است که از چند دقیقه به این نشست مانده تا حداکثر 30 دقیقه بعد از انتشار، به دلیل نوسانات بالا مواظب پوزیشن های خود باشید و حتما مدیریت ریسک را اعمال کنید.

بررسی جلسه فدرال رزرو (می 2023)

این جلسه در روز چهارشنبه 3 آوریل 2023 برگزار شد و گزارشی که در ادامه مطالعه میکنید روز بعد به صورت اختصاصی از وبسایت دنیای ترید منتشر شده است.

همانطور که در جریان بودید قرار بود دیروز بانک مرکزی ایالات متحده امریکا؛ موسوم به فدرال رزرو، آخرین تصمیمات و بیانیه خود را درباره میزان نرخ های بهره اعلام کند.

درست همانطور که انتظار می رفت فدرال رزرو نرخ های بهره بانکی را 25 واحد دیگر افزایش داد تا نرخ نهایی بهره برای ماه می بین 5 تا 5.25 درصد شود.

شایان ذکر است بدانید این دهمین افزایش متوالی نرخ های بهره از ماه مارس 2022 تا الان است.

نکته مهمی که اتفاق افتاد سیگنالی بود که رئیس فدرال رزرو، جرومی پاول، برای توقف افزایش بیشتر نرخ های بهره به مارکت مخابره کرد.

در حقیقت پاول با این کار خود فرصت بیشتری به مقامات ایالات متحده برای ارزیابی پیامدهای ورشکستگی اخیر بانک ها داد. ضمنا رئیس فدرال رزرو با زبانی خاص اعلام کرد که منتظر حل یک بن بست سیاسی بر سر سقف بدهی ایالات متحده و نظارت بر روند تورم خواهد ماند.

این اولین جلسه ای بود که پاول صراحتا از اصطلاح "پیش بینی می کنیم به افزایش نرخ های بهره بیشتری نیاز داریم" استفاده نکرد و عملا یک چرخش 180 درجه ای در سخنان رئیس بانک مرکزی امریکا مشاهده شد.

تیمیراوس از وال استریت ژورنال می گوید: FOMC تقریبا از زبانی استفاده کرد که در سال 2006 زمانی که به چرخه افزایش نرخ های بهره پایان دادند استفاده شد.

ولی با تمام این اوصاف لحن جدید فدرال رزرو تضمین نمی کند که اعضای کمیته بازار آزاد بانک مرکزی در نشست ماه ژوئن نرخ ها را بدون تغییر حفظ کنند. دلیل این مساله هم این است که پاول در بیانیه خود اعلام کرد تورم همچنان بالا است و دستاوردهای شغلی کماکان با سرعتی قوی در حال انجام است.

سپس رئیس بانک مرکزی امریکا، جرومی پاول، در کنفرانس مطبوعاتی پس از انتشار بیانیه FOMC گفت: فدرال رزرو همچنان تورم را بسیار بالا می بیند و این فشارهای بالای قیمت همچنان موضوعی است که بانک مرکزی را نگران کرده است.

در نتیجه به خاطر همین فاکتور مهم و حیاتی هنوز خیلی زود است که بگوییم چرخه افزایش های نرخ بهره به پایان رسیده است.

پاول در ادامه افزود: ما خودمان را آماده کرده ایم که در صورت نیاز باز هم نرخ های بهره را بالاتر ببریم ولی مقامات بانک مرکزی هنوز تصمیمی مبنی بر توقف چرخه سیاست های انقباضی در ماه ژوئن نگرفته و قرار شده تصمیمات خود را ":جلسه به جلسه" اتخاذ کنیم.

همین تصمیم جرومی پاول مارکت را نگران کرد.

بر اساس گزارش مشاغل ایالات متحده در ماه مارس و گزارش تغییرات مشاغل ADP، بازار کار همچنان قوی می باشد. از سوی دیگر افتتاح مشاغل جدید در حال کاهش است که حاکی از ریزش های بیشتری نیز می باشد.

ضمنا درخواست برای مطالبات بیکاری هفتگی (Weekly Jobless Claims) هم در پایین ترین حد خود قرار دارد.

ولی مصرف بی پایان امریکایی ها چطور؟ متاسفانه این یک مورد در حال افزایش است. در نتیجه در حالی که وضعیت خریدها خوب است ولی اوضاع بانکی کمی وخیم می نماید.

همین فاکتور مهم روسای فدرال رزرو امریکا را نگران کرده و این نگرانی ها بیشتر از دغدغه فدرال رزرو در مورد مارکت است.

در انتها باید بگوییم که واکنش طلا به نشست مهم فدرال رزرو تا بدین لحظه صعودی بوده و دلار هم شروع به ریزش کرده است.

لازم به ذکر است که در روز 3 اوریل سال 2023، کارشناسان وبسایت دنیای ترید گزارشی منتشر کردند که تمام تصمیمات و اتفاق مربوط به آخرین جلسه FOMC را پیش بینی کرده بودند. مطالعه این خبر را به شما علاقه مندان بازار فارکس جلب میکنیم.

امروز چهارشنبه 3 آوریل 2023 است و قرار است بانک مرکزی ایالات متحده امریکا؛ موسوم به فدرال رزرو، آخرین تصمیمات و بیانیه خود را درباره میزان نرخ های بهره اعلام کند.

آیا هنوز به مقصد نرسیده ایم؟! این سوالی است که اکثر بچه های کم صبر و عجول در مسافرت از خانواده های خود زیاد می پرسند و درست همان چیزی است که اکثر معامله گران و سرمایه گذاران می خواهند از فدرال رزرو بپرسند.

آیا قطار افزایش نرخ های بهره فدرال رزرو امریکا هنوز به پایان خود نزدیک نشده است؟ آیا افزایش نرخ بهره ماه می آخرین افزایش بانک مرکزی امریکا خواهد بود؟ آیا هنوز به مقصد نرسیده ایم؟

با توجه به شرایط و وضعیت تورم موجود در ایالات متحده به نظر می رسد رئیس فدرال رزرو، جرومی پاول، درها را برای یک افزایش نرخ بهره دیگر باز خواهد گذاشت.

یکبار دیگر کارشناسان بخش فارکس وبسایت دنیای ترید قصد دارند تا شما را از آخرین تحولات و رویدادهای درون بازار فارکس مطلع کنند.

یک افزایش 25 واحدی با انبوهی از عدم اطمینان

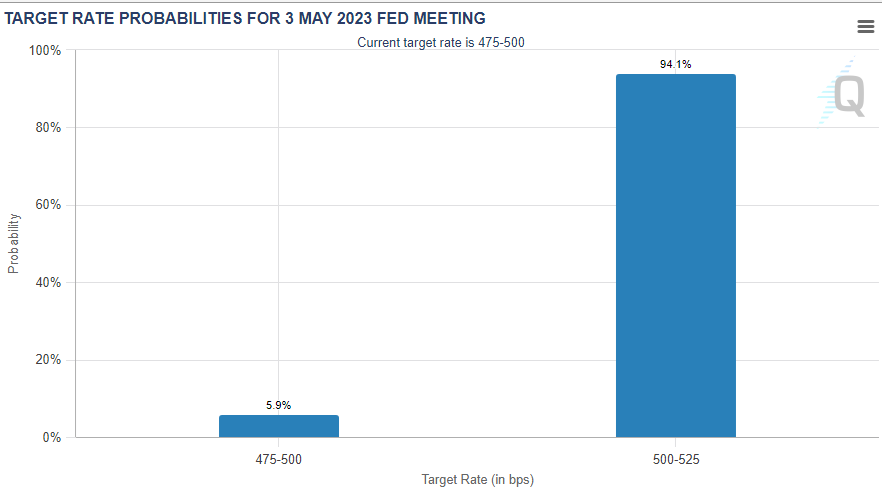

همانطور که مطلع هستید قرار است امشب راس ساعت 21:30 به وقت ایران قدرتمندترین بانک مرکزی جهان؛ فدرال رزرو ایالات متحده امریکا، نرخ های بهره اش را 25 واحد دیگر افزایش دهد.

فدرال رزرو با این کار نرخ های بهره را از 4.75 تا 5 درصد به 5 تا 5.25 درصد افزایش خواهد داد.

به عنوان یک قانون، بانک مرکزی امریکا از سورپرایز کردن مارکت خودداری خواهد کرد و اگر تحت فشار قرار بگیرد در بخش کنفرانس خبری اعلام خواهد کرد از آنجا که 25 واحد در مارکت پیشخور شده، فدرال رزرو هم همین کار را انجام خواهد داد.

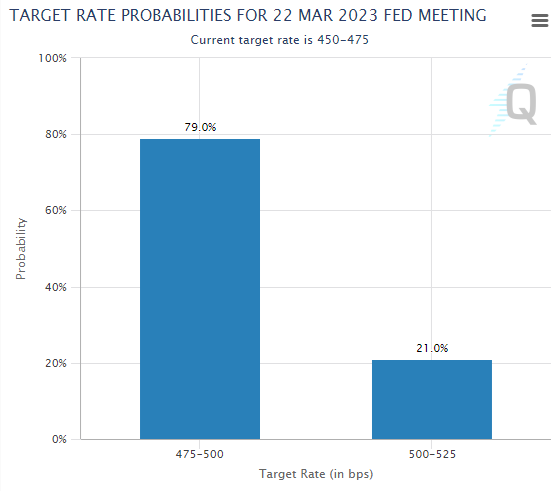

تصویر بالا احتمال افزایش نرخ بهره 25 واحدی را برای 3 می 2023 تا بدین لحظه چیزی در حدود 94.1 درصد نشان می دهد. بد نیست بدانید منبع این خبر، گروه CME یا همان شرکت بورس کالای شیکاگو در ایالات متحده است.

تا اینجای کار کاملا مشخص است ولی سوال میلیون دلاری این است که فدرال رزرو بعد از افزایش 25 واحدی امروز چه خواهد کرد؟

ضمنا خاطرنشان می گردد که امروز فدرال رزرو در نشست ماه می خود، قسمت پیش بینی های آینده اقتصادی را نخواهد داشت و معامله گران برای دریافت سیگنال های بیشتر فقط باید به بخش بیانیه ای که پاول قرائت می کند و قسمت کنفرانس خبری بعد از آن بسنده کنند.

اگر طبق معمول فدرال رزرو بگوید که همه چیز به داده های اقتصاد کلان آتی بستگی دارد باید ببینیم داده های اقتصادی چه می گویند؟ داده ها در حال بیان این موضوع هستند که تورم در حال کاهش است ولی نه به اندازه کافی!

به عنوان مثال شاخص خالص هزینه مصرف شخصی یا همان Core PCE که معیار سنجش اصلی تورم در ایالات متحده است در ماه مارس به طور سالانه در همان رقم 4.6 درصد باقی مانده است.

ولی شاخص ماهانه همین اندیکاتور، کمی کاهش یافته و 0.3 درصد شده است.

یا به عنوان مثال شاخص خالص هزینه مصرف شخصی ماهانه هنوز همان 5.6% باقی مانده که بسیار بالا است ولی رقم اعلام شده کلی 5 درصد است. ضمنا شیب قیمت های تولید کننده نیز نزولی شده است.

در مجموع تورم در حال تعدیل است هرچند آهسته ولی با امیدهای بیشتری نسبت به آینده.

ولی وضعیت بازار کار چگونه است؟ همان گونه که مطلع هستید فدرال رزرو دو ماموریت بزرگ دارد که برای آن قسم یاد کرده است؛ ثبات قیمت ها و اشتغال کامل.

فدرال رزرو در ماه مارس توانسته 236.000 شغل ایجاد کند که این رقم بسیار بالاتر از پیش بینی های تحلیلگران بود و همچنین از رقم 200.000 نفر قبل از همه گیری کرونا هم فراتر رفته است.

از سوی دیگر این مساله از لحاظ مادی کند است و رشد دستمزدها نیز به 0.2 درصد در ماه کاهش یافته است.

به عنوان مثال این ترکیب متناقض در خرده فروشی هم دیده می شود که کمی ضعیف است ولی شاخص مدیران خرید (PMI) و تولید ناخالص داخلی (GDP) در حال بهبود می باشد.

یا مثلا در حالی که تیتر خبری رشد اقتصادی کاهش یافته بود ولی هزینه های مصرف کننده خوب بود.

تمرکز فدرال رزرو روی داده ها و بانک ها

همانطور که پیش تر هم اشاره کردیم داده های اقتصادی و وقایعی که برای بانک ها پیش می آید یک از مهمترین رویدادهای درون بازارهای مالی به خصوص مارکت فارکس است.

ورشکستگی های اخیر بانک های سیلیکون ولی، سیگنچر، کردیت سوئیس و بانک First Republic همگی روی تصمیمات اعضای فدرال رزرو تاثیر خواهند گذاشت.

درست است که امکان دارد مارکت ها این موارد را جدی نگیرند ولی از کجا معلوم موارد بیشتری در راه نباشد!

فراموش نکنید هرگونه ورشکستگی بانک ها کسب و کارها را به وحشت می اندازد.

تصویر بالا نمودار سهام بانک فرست ریپابلیک است.

مهمتر از آن، بانک های بزرگ، که همیشه در وام دادن محتاط تر بودند اکنون قدرت بیشتری دارند. این امکان وجود دارد که آنها شرایط وام دادن را سخت تر کنند تا رقابت کمتر شود.

درست است که سیستم مالی در برابر شوک های اخیر مقاومت کرد اما تاثیر اقتصادی آن هنوز کاملا آشکار نشده است. هر زمان که کمپانی ها بودجه کمتری داشته باشند امکان کاهش هزینه ها و استخدام ها وجود دارد.

به عنوان مثال اگر بانک ها در موضوع وام دهی خسیس تر شوند فدرال رزرو دیگر نیازی به افزایش نرخ های بهره نخواهد داشت. با توجه به شرایط موجود به نظر می رسد افزایش نرخ های بهره و بالا رفتن هزینه های استقراض توانسته تورم را کنترل کند.

بررسی تاثیر تصمیمات فدرال رزرو روی بازارها

عدم اطمینان در مورد ماهیت کاهش رشد اقتصادی و تأثیر بحران های اخیر بانکی احتمالاً باعث می شود که فدرال رزرو موضع محتاطانه خود را تکرار کند. به عنوان مثال در ماه مارس و به دلیل عدم اطمینان و ورشکستگی های پیش آمده، جرومی پاول عمدا لحن خود را تعدیل و آرام تر کرد.

تحلیلگران بازار فارکس دنیای ترید بر این باورند که این احتیاط باعث می شود سرمایه گذاران فکر کنند فدرال رزرو به پایان سیاست های انقباضی خود نزدیک شده و چرخه کاهش نرخ های بهره تا پیش از پایان سال 2023 شروع خواهد شد.

اجازه دهید تا منظورمان را از کلمه "احتیاط" شفاف تر بیان کنیم؛ منظور ما از بیان این اصطلاح این است که تمام گزینه های فدرال رزرو روی میز باقی خواهند ماند.

بد نیست بدانید که پاول قرار است از هرگونه بیانی درباره ادامه یا توقف افزایش نرخ های بهره خودداری کند. ولی وی امروز با قدرت هر چه تمامتر 25 واحد دیگر افزایش نرخ بهره را بیان خواهد کرد و فراتر از جمله همیشگی "آنچه نیاز باشد انجام می شود" خواهد رفت.

اگر این اتفاق رقم بخورد و پاول از هرگونه اظهار نظر درباره آینده سیاست های فدرال رزرو طفره رود، طلا، سهام ها و ارزهای دیجیتال ریزش خواهند کرد و دلار امریکا قوی تر خواهد شد.

آخرین تحلیل ها و اخبار جلسه فدرال رزرو ماه فوریه

این جلسه در تاریخ چهارشنبه 22 فوریه 2023 برگزار شد و گزارشی که در ادامه مطالعه میکنید بلافاصله بعد از اتمام جلسه FOMC توسط وبسایت دنیای ترید منتشر شده است.

امروز چهارشنبه 22 فوریه 2023 است و قرار است کمیته بازار آزاد فدرال رزرو موسوم به FOMC صورتجلسه اولین نشست رسمی سال 2023 خود را که در تاریخ 31 ژانویه و 1 فوریه امسال برگزار شد را منتشر کند.

این صورتجلسه مهم راس ساعت 22:30 به وقت ایران خواهد بود.

اگر خاطرتان باشد FOMC در اولین نشست شورای سیاستگذاری رسمی امسال خود اعلام کرد که نرخ های بهره را 25 واحد دیگر افزایش خواهد داد تا نرخ های خود را به رقم 4.5 تا 4.75 درصد برساند. البته این مساله درست مطابق با انتظارات مارکت و پیش بینی تحلیلگران بود.

شایان ذکر است فدرال رزرو در بیانیه سیاستگذاری خود یک بار دیگر تاکید کرد که در تعیین میزان افزایش نرخ بهره در آینده، انباشته شدن انقباضی، تاخیر در سیاست ها و تحولات اقتصادی را در نظر خواهد گرفت.

فدرال رزرو علاوه بر موارد بالا به این موضوع که "افزایش مداوم نرخ ها" مناسب خواهد بود نیز تاکید کرد.

کمی بعد و در همین جلسه مهم رئیس فدرال رزرو امریکا، جرومی پاول در بخش کنفرانس مطبوعاتی اعلام کرد که "روند کاهش تورمی" آغاز شده ولی این مساله در مراحل اولیه خود قرار دارد.

سرمایه گذاران نیز با شنیدن این گفته اینطور برداشت کردند که لحن جرومی پاول کبوتری (منظور سیاست انبساطی است) است.

اگرچه پاول تمام تلاش خود را کرد تا به سرمایه گذارن بفهماند که کاهش نرخ های بهره در سال 2023 امکان پذیر نیست ولی بازارها دست به فروش دلار امریکا زدند و دلار متحمل ضررهای سنگینی شد.

تنها چند روز بعد، اداره آمار کار ایالات متحده گزارش داد که حقوق و دستمزد بخش غیرکشاورزی (منظور گزارش NFP است) در ژانویه 517.000 افزایش یافته است.

از آنجا که مارکت منتظر رقم 185.000 نفر بود و رقم اعلام شده تقریبا سه برابر رقم مورد انتظار بود، سرمایه گذاران دوباره شروع به این گمانه زنی کردند که فدرال رزرو می تواند با خیال راحت نرخ های بهره خود را افزایش دهد.

بعد از گزارش قوی مشاغل (NFP) چند تن از سیاستگذاران فدرال رزرو شروع به اظهارات شاهینی (منظور سیاست های انقباضی است) کردند. این اظهارنظرها باعث تقویت بازده اوراق قرضه ده ساله شد و توانست از دلار امریکا در مقابل رقبایش حمایت کند.

حال بر اساس ابزار پیش بینی کننده نرخ های بهره گروه CME 80 درصد مارکت در حال قیمت گذاری دو نرخ بهره 25 واحدی برای ماه های مارس و می می باشد.

پیامدهای صورتجلسه FOMC برای مارکت

دلار امریکا عملکرد عالی این ماه خود را مدیون گزارشات قوی اخیر امریکا و اظهارنظرهای شاهینی مقامات بانک مرکزی است.

حال دلار امریکا که تمام چهار ماه گذشته را ریزشی بود شروع به افزایش تقریبا 2 درصدی تا الان کرده است.

از این رو منصفانه است که بگوییم صورتجلسه امشب فدرال رزرو بینش تازه ای درباره چشم انداز آتی سیاست های فدرال رزرو نخواهد داشت.

ولی اگر چه مارکت منتظر حرف تازه ای نیست ولی هفته گذشته رئیس فدرال رزرو کلیولند، لورتا مستر گفت که در آخرین جلسه سیاستگذاری "مورد قانع کننده ای" برای افزایش نرخ بهره 50 واحدی پیدا کرده اند.

در یک نوشته دیگر رئیس فدرال رزرو سنت لوئیس، جیمز بولارد نیز آمادگی خود را برای یک افزایش نرخ بهره 50 واحدی اعلام کرده است.

ما می دانیم که رای به یک افزایش نرخ بهره 25 واحدی در آخرین جلسه FOMC یک رای دسته جمعی بود. این را هم می دانیم که مستر و بولارد (دو شخص مذکور که حرف از 50 واحد افزایش زده اند) نیز امسال جزو افراد رای دهنده نمی باشند.

ولی با این حال جالب است ببینیم که اگر کاهش تورم یا موقتی بودن آن ثابت شود یا اگر شرایط بازار کار نشان دهد که اقتصاد می تواند افزایش نرخ های بزرگ تری را تحمل کند، آیا سیاست گذاران فدرال رزرو به طور جدی دوباره به افزایش نرخ های 50 واحدی باز می گردند یا خیر.

اگر این موضوع درست باشد سرمایه گذاران شروع به این گمانه زنی می کنند که فدرال رزرو می تواند در نشست بعدی خود در ماه مارس نرخ ها را به جای 25 واحد 50 واحد افزایش دهد.

البته ابزار پیش بینی کننده گروه CME احتمال اینکه فدرال رزرو در نشست ماه آتی خود نرخ ها را 50 واحد دیگر بالا ببرد را تا الان فقط 20 درصد شدنی می داند. البته این مساله منوط به این است که امشب فدرال رزرو درها را برای افزایش های بیشتر باز نگه ندارد.

با توجه به گفته های بالا، سرمایه گذاران و مارکت امشب منتظرند ببینند آیا سیاستگذاران فدرال رزرو یک بار دیگر به افزایش نرخ های 50 واحدی بر می گردند یا به همان 25 واحد پیش بین شده رضایت می دهند؟

تحلیل و اخبار جلسه دسامبر فدرال رزرو

جلسه دسامبر fomc در تاریخ 14 دسامبر برگزار شد. گزارشی که در ادامه مطالعه میکنید دقیقا بعد از پایان جلسه از طریق وبسایت اختصاصی دنیای ترید منتشر شده است.

این آخرین نشست مهم بانک مرکزی در سال 2022 درباره افزایش نرخ های بهره بانکی است و قرار است موضوعات مهمی چون: اعلام نرخ های بهره، پیش بینی وضعیت آینده اقتصاد و آخرین سیاست های بانک مرکزی امریکا و کنفرانس خبری برای سوال و جواب از پاول اجرا شود.

حال و با توجه به گزارش تورم دیشب امریکا که در حال کاهش است فکر می کنید قرار است تغییرات و سیاست های فدرال رزرو امریکا در سال 2023 چگونه باشد؟ آیا قرار است دلار امریکا به ریزش های خود ادامه دهد؟

لطفا برای آگاه شدن از آخرین موضوعات مربوط به سیاست های بانک مرکزی امریکا این گزارش و تحلیل را تا انتها بخوانید و آن را با دوستان و عزیزانی که در بازارهای مالی فعالیت می کنند به اشتراک بگذارید.

پس از آنکه اداره آمار کار ایالات متحده دیروز سه شنبه گزارش داد که شاخص cpi از 6.3 درصد در اکتبر به 6 درصد در نوامبر کاهش یافته است، دلار آمریکا در برابر رقبای اصلی خود متحمل ضررهای سنگینی شد و شروع به ریزش کرد.

در واقع شاخص دلار آمریکا بیش از 1 درصد از دست داد و به ضعیف ترین سطح خود در شش ماه گذشته یعنی به زیر قیمت 104.00 رسید. حال مقامات فدرال رزرو امریکا در نشست دو روزه خود که از امشب ساعت 22:30 شروع می شود تمام مسایل مربوط به داده تورم مصرف کننده (CPI) را ارزیابی خواهند کرد.

مهمتر از آن، بانک مرکزی امریکا امشب خلاصه گزارش مربوط به پیش بینی های آینده اقتصادی را که اصطلاحا نمودار نقطه ای فدرال رزرو نام دارد را نیز منتشر خواهد کرد.

حال سوال مهم اینجاست: آیا مارکت واقعا تمام سیاست های انبساطی که موسوم به کبوتری است را در خود قیمت گذاری کرده است یا خیر؟ آیا پیش از شروع فصل تعطیلات سال نو میلادی 2023 دلار امریکا هنوز فضای بیشتری برای ریزش دارد یا خیر؟

بیایید با هم نگاهی به نتایج احتمالی آخرین جلسه کمیته سیاستگذاری فدرال رزرو در سال 2022 بیندازیم و ارزیابی کنیم که چگونه تصمیمات امشب می توانند بر ارزش دلار آمریکا تأثیر بگذارند.

آیا دلار ریزش خواهد کرد؟

اگر قرار باشد لحن مقامات فدرال رزرو کبوتری (منظور سیاست انبساطی است) باشد، حتی یک افزایش نرخ بهره 50 واحدی هم مارکت را سورپرایز خواهد کرد.

در صورتی که امشب نمودار نقطه ای نشان دهد که برخی از سیاستگذاران شاهد کاهش اندک نرخ بهره در پایان سال 2023 بوده اند که این مساله می تواند روی "چرخش سیاست های محوری فدرال رزرو" موثر واقع شود، آن وقت است که مارکت می تواند شاهد کاهش بازده اوراق قرضه خزانه داری ایالات متحده شود.

در اینصورت دلار امریکا شروع به ریزش های بیشتری خواهد کرد.

به طور مشابه ای، پیش بینی متوسط نرخ پایانی کمتر از 5% نیز می تواند به عنوان یک شیب منفی در چشم انداز سیاست های فدرال رزرو تلقی شود و بر دلار آمریکا تاثیر منفی بگذارد.

فراموش نکنید که فعالان بازار همچنین توجه زیادی به گزارش های مربوط به تورم و "پیش بینی های رشد اقتصادی (SEP)" خواهند داشت.

در SEP ماه سپتامبر گذشته، مقامات فدرال رزرو نرخ تورم PCE را برای سال 2023 حدود 2.8 درصد و رشد ناخالص داخلی را 1.2 درصد پیش بینی کردند. حال در صورتی که برخی از سیاستگذاران یک رکود اقتصادی را برای سال آینده پیش بینی کنند این امر می تواند مانع سقوط دلار آمریکا شود.

همچنین اگرچه بعید است ولی یک تجدید نظر نزولی بزرگ در پیش بینی نرخ تورم PCE می تواند تأثیر منفی بر ارزش دلار آمریکا در برابر رقبای خود داشته باشد.

آیا نرخ بهره افزایش پیدا میکند؟

در صورتی که امشب فدرال رزرو نرخ های بهره را 75 واحد افزایش 75 دهد که بسیار بعید است، این امر غافلگیر کننده باعث تقویت دلار آمریکا خواهد شد.

ولی اگر فدرال رزرو نرخ های بهره بانکی خود را 50 واحد دیگر افزایش دهد ولی نمودار نقطه ای پیش بینی نرخ نهایی را برای سال آینده در سطح 5 درصد یا بالاتر از آن نشان دهد، این موضوع بدین معنی است که فدرال رزرو برای مدت طولانی تر از حد انتظار قادر است به افزایش نرخ های بهره بانکی ادامه داد.

فراموش نکنید اگر مقامات فدرال رزرو درباره پیش بینی نرخ تورم (PCE) سال آینده تجدید نظر کند و آن را بالاتر اعلام کند این مساله یک پیام شاهینی (منظور سیاست های انقباضی است) برای دلار دارد و باعث قوی تر شدن آن خواهد شد.

در یک سناریو خنثی دیگر اگر چشم انداز نمودار نقطه ای برای سال آینده کمتر تهاجمی باشد (که در سناریوی کبوتری بالا به آن اشاره کردیم) ولی لحن جرومی پاول شاهینی باشد حتی اگر در ابتدا واکنش دلار به این اظهارات ریزشی باشد ولی دلار امریکا می تواند بهبود یابد.

در اینصورت حتی اگر سیاستگذاران چنین تصمیماتی را لازم بدانند، ولی پاول می تواند مغایر با انتظارات مارکت که منتظر پایان چرخه سیاست های انقباضی برای انتهای سال 2023 است عمل کند.

در انتها گفتن این مساله که اگر زبان پاول مغایر با نمودار نقطه ای باشد می تواند تاثیرات منفی بر مارکت بگذارد دشوار است یا خیر کار بسیار سختی است.

نتیجه گیری

به خاطر داشته باشید که ترید کردن در زمان هایی که جلسات فدرال رزرو برگزار می شود کار بسیار پیچیده ای است. هرگونه حرکت دقیقه نودی، می تواند در کسری از ثانیه روند خود را معکوس کند و در جهت مخالف حرکت قبلی خود حرکت کند. واکنش به نمودار نقطه ای بعدا و با اظهارات خود پاول می تواند رنگ ببازد و نتیجه نهایی نشست فدرال رزرو در روز بعد نمایان شود. پس بی گدار به آب نزنید و سعی کنید با چشمی باز و با مطالعه تمام اخبار و وقایع تقویم اقتصادی فارکس حرکت کنید.