آموزش کندل شناسی حرفه ای ( 17 الگو کندلی برای برنده شدن)

- 02 فروردین 1403

- نویسنده : کارشناس دنیای ترید

به مقالهی کندل شناسی حرفهای خوش آمدید! نمودار کندل استیک نوعی نمودار قیمت است که در تحلیل تکنیکال از آن استفاده میشود. یادگیری تکنیکهای کندل استیک به شما کمک میکند که درک خوبی از پرایس اکشن پیدا کنید و یک قدم دیگر به موفقیت در ترید و سرمایه گذاری نزدیکتر شوید.

کندل شناسی چیست؟

کندل شناسی، یادگیری و آموزش کندل استیکها است. در کندل شناسی قرار است شمعها را تحلیل کنید و بفهمید که چه به صورت انفرادی چه گروهی، چه معنایی میدهند. در کل، شما به نمودار کندل استیک نگاه میکنید و بدین طریق دست به تحلیل تکنیکال میزنیدَ؛ شما کندلها را به صورت انفرادی و گروهی بررسی میکنید. هر گروه کوچک یا بزرگ از کندلها در کنار یکدیگر چیزی را تشکیل میدهند که به آن الگو یا پترن (candle pattern) میگوییم.

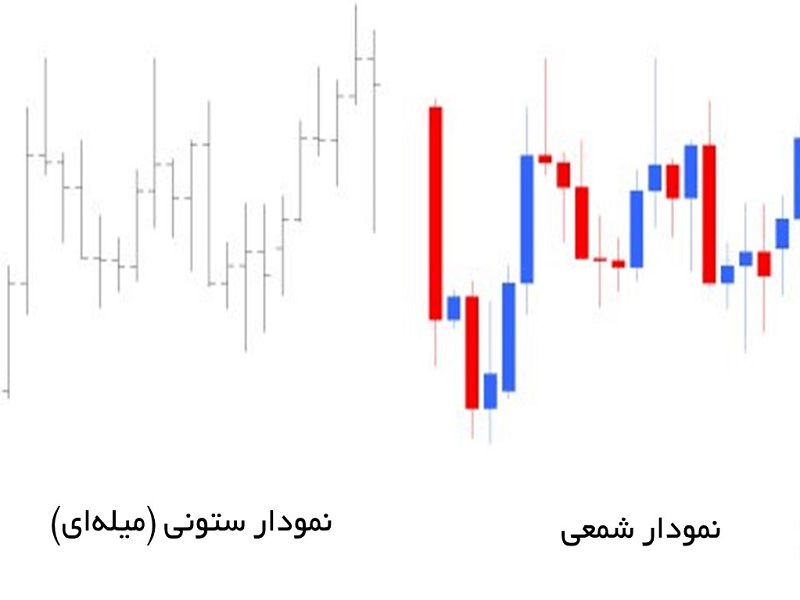

نمودار کندل استیک در اصل توسط ژاپنیها ابداع شد و در سال 1991 توسط استیو نیسون در کتاب معروفش «تکنیکهای ترسیم نمودار شمعی ژاپنی» به غرب رفت. نمودار کندل استیک محبوب است چون نسبت به دیگر نمودارها، مثلا نمودار خطی یا میلهای، اطلاعات بیشتر و مهمتری به ما میدهد. تحلیل کندل نیز ابزاری موثر است. چون این کندلها شاخصهایی قدرتمند و بسیار مفیدی از رفتار قیمت هستند که اگر بلد باشید، میتوانید حتی از بررسی چند کندل متوالی به اطلاعات زیاد و مفیدی دست پیدا کنید.

در فارکس و ارز دیجیتال هر یک از این الگوها میتواند حاوی سیگنالهای معاملاتی بسیار مفیدی باشد که در کنار اندیکاتورها به ما در تحلیل بازار کمک میکند.

مطالعه این مقاله پیشنهاد می شود: بهترین اندیکاتور فارکس

آیا کندل استیک کمک کننده است؟

تا اینجا میدانیم که کندل شناسی پرایس اکشن یا صفر تا صد کندل شناسی چیست. اما چرا این تکنیک اینقدر محبوب است؟

همانطور که میدانید ما در فارکس و ارز دیجیتال و دیگر بازارهای مالی مانند بورس دو نوع تحلیل داریم: تحلیل بنیادی (fundamental analysis) و تحلیل تکنیکال یا فنی (technical analysis). به طور خیلی کلی، در تحلیل بنیادی تأثیر انواع عوامل سیاسی، اجتماعی، اقتصادی، و غیره روی قیمتها بررسی میشود.

اما تحلیل تکنیکال به نمودار نگاه میکنیم و سعی میکنیم بر حسب رفتار قیمت (پرایس اکشن) پیشبینی کنیم که نمودار در آینده نزدیک یا دور یا در میان مدت چه رفتاری خواهد داشت. سپس بر اساس این پیشبینیها دست به معامله میزنیم. مثلا اگر داریم در جفت ارز یورو-دلار آمریکا (EUR/USD) معامله میکنیم، تصمیم میگیریم که دلار بخریم و یورو بفروشیم یا بالعکس، چه زمانی دست به خرید یا فروش بزنیم، و یا این که در چه حجمی و به چه مقدار ریسک معامله کنیم.

میتوانید کندلها را در بازههای زمانی (تایم فریم)های مختلف بررسی کنید تا روندهای اصلی بازار را تشخیص بدهید. تا بتوانید تحلیل کنید که مثلا بازار صعودی، نزولی و یا خنثی است. نمودارهای شمعی، دریایی از اطلاعات هستند که به صورت کد شده (در قالب شمع ها و اعدادی که به ما میدهند) به نمایش درمیآیند.

چطور الگو کندل استیک را تشخیص دهیم؟

هر نمودار candlestick، از تعداد زیادی شمع تشکیل شده است. این شمعها به ما رفتار قیمت در بازه زمانی یا تایم فریم مشخصی را نشان میدهند. بر حسب مقیاس این بازه زمانی، هر یک از شمعها ممکن است نمایانگر رفتار قیمت در یک دقیقه، یک ساعت، چند ساعت، یک روز، یک هفته، یک ماه، یک سال، یا زمانی طولانیتر باشند. آنچه مهم است این است که این شمعها، چه به صورت انفرادی چه گروهی، دارای شکلهایی معنادار هستند.

وقتی چند کندل با یکدیگر تصویر مشخصی میسازند، به آن الگو می گوییم. این الگوها به ما کمک میکنند تا روندها و نقاط حمایت و مقاومت را تشخیص دهیم و تا حدی آینده بازار را پیشبینی کنیم.

تعداد الگوهای مهم در کندل شناسی زیاد هستند. در اینجا ما به هفده الگوی خیلی مهم و پایهای و تصاویر کندل شناسی میپردازیم که چه تازه کار چه حرفهای باشید، چه در فارکس معامله کنید چه در سهام یا ارز دیجیتال، مطمئناً بسیار به درد شما خواهد خورد.

مطالعه این مقاله پیشنهاد می شود: بازار خرسی چیست؟

آموزش کندل شناسی بازار گاوی (بازار سود ده)

در فارکس و ارز دیجیتال، الگوهای شمعی گاوی به ما این سیگنال را میدهند که روند نزولی یا خرسی در حال تمام شدن است و از اینجا به بعد قیمت قرار است روند صعودی پیدا کند و اصطلاحاً رفتار قیمت گاوی شود.

این الگوها معمولا در برخورد با سطح حمایتی (support) ایجاد میشوند. الگوهای گاوی سیگنال خرید است و معامله گران با مشاهده آنها دست به خرید می زنند (اصطلاحا موقعیت long باز می کنند) تا از افزایش قیمت سود ببرند.

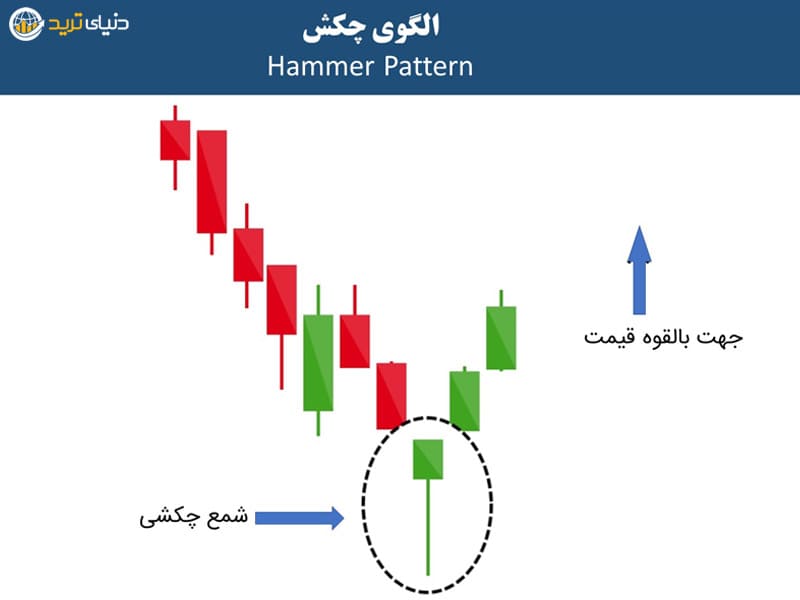

الگوی چکش (هَمِر)

اگر به تصویر نگاه کنید سریع متوجه میشوید که علت نامگذاری این الگو به نام چکش چیست.

نام انگلیسی: hammer

توصیف و تفسیر الگو: در این الگو، ابتدا شاهد روندی نزولی هستیم. اما در نطقه ای به شمعی برمی خوریم که در آن فتیله پایینی بسیار بلند است، بدنه نسبتا کوچک است، و فتیله بالایی یا نیست یا خیلی کوتاه است. ایجاد الگوی چکش یعنی معاملات ابتدا در سطحی مشخص باز شده است و پس از آن قیمت خیلی پایین رفته است. اگر شمع سبز باشد یعنی سپس قیمت نه تنها دوباره کل آن کاهش را جبران کرده، بلکه از نقطه باز شدن معامله نیز بالاتر رفته و بسته شده است. اگر شمع قرمز باشد یعنی قیمت بخش زیادی از کاهش را جبران کرده، اما در نهایت قیمت بسته شدن کمتر از قیمت باز شدن بوده است. طبیعتا اگر شمع الگوی چکشی رنگ سبز داشته باشد، سیگنال گاوی قوی تری ارسال می کند.

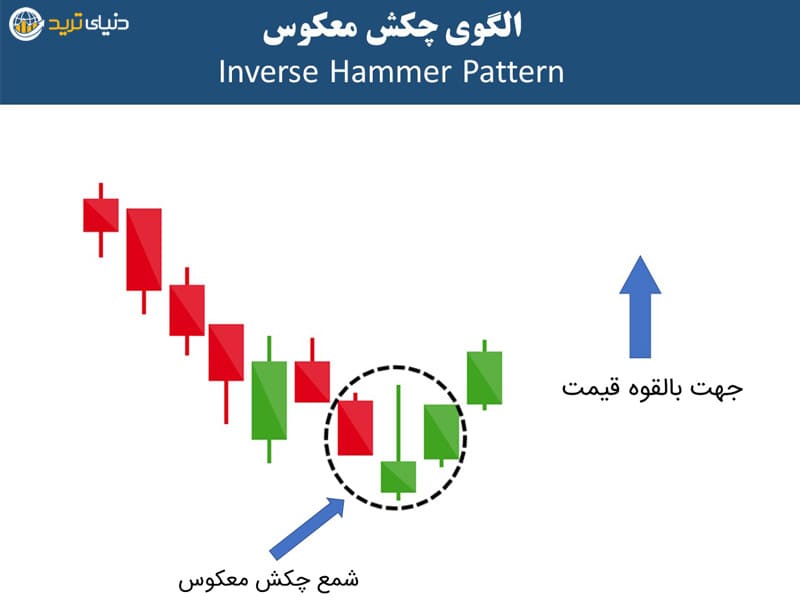

الگوی چکش معکوس (اینورس همر)

نام انگلیسی: Inverted/inverse hammer

توصیف و تفسیر الگو: الگوی چکش را در نظر بگیرید و سپس آنرا برعکس کنید. با شکلی روبرو خواهید شد که به آن الگوی چکش معکوس می گوییم. در روندی نزولی، با شمعی روبرو می شویم که فتیله بالایی آن بلند و فتیله پایینی کوتاه است یا اصلا نیست و بدنه نسبتا کوچک است. الگوی چکش معکوس یعنی پس از باز شدن معاملات قیمت تا حد زیادی بالا رفته اما سپس دوباره پایین آمده است. اگر شمع سبز باشد یعنی در آخر دوره قیمت بسته شدن معاملات بالاتر از قیمت باز شدن بوده است. اگر قرمز باشد یعنی در آخر دوره با قیمتی پایینتر از قیمت باز شدن، بسته شده است. این الگو نیز سیگنال این را ارسال می کند که فشار خرید در حال افزایش است و احتمالا به زودی روند به سود گاوها تغییر کند.

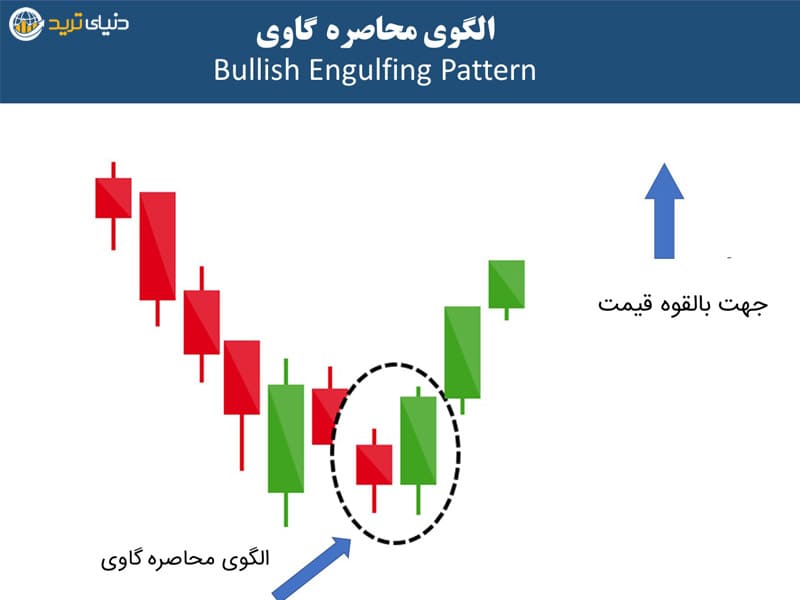

الگوی محاصره گاوی (بولیش انگالفینگ)

نام انگلیسی: bullish engulfing pattern

توصیف و تفسیر الگو: در روندی نزولی، شمعی قرمز با بدنه کوچک می بینیم که در سمت راست آن شمعی سبز با بدنه ای بلند وجود دارد به صورتی که انگار شمع قرمز را در بر گرفته است. وجود این الگو سیگنال ایجاد روند گاوی (افزایش قیمت و قدرت گرفتن خریداران) است.

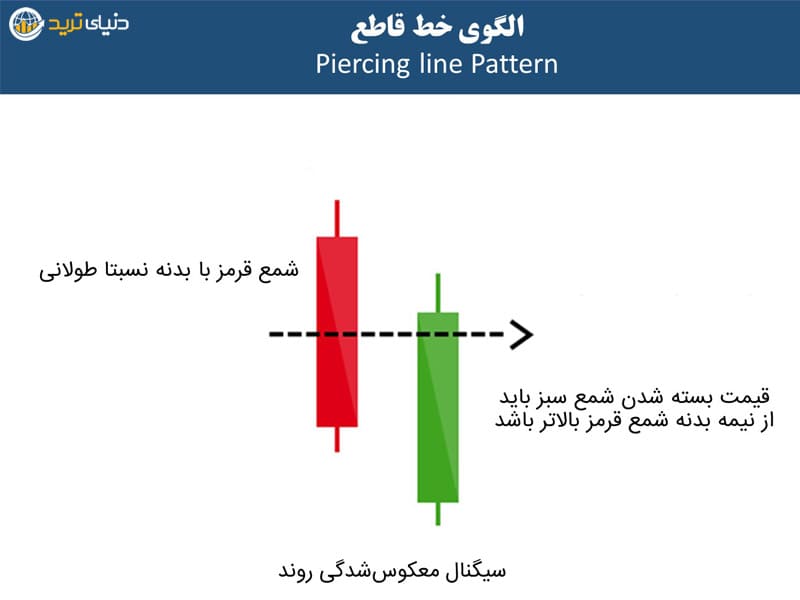

الگوی خط قاطع (پیرسینگ لاین)

نام انگلیسی: Piercing line pattern

توصیف و تفسیر الگو: در روندی نزولی، با شمعی قرمز مواجه می شویم که در سمت راست آن شمعی سبزرنگ وجود دارد، بدنه هر دو شمع تقریبا به یک اندازه است و معمولا نقطه باز شدن شمع سبز پایینتر از نقطه بسته شدن شمع قرمز است. الگوی خط قاطع بدین معناست که فشار خرید زیاد است، تا حدی که توانسته قیمت را از پایین به مقدار زیادی بالا بکشد و حتی از خط دوره قبلی نیز بالاتر برود. این الگو سیگنال گاوی است.

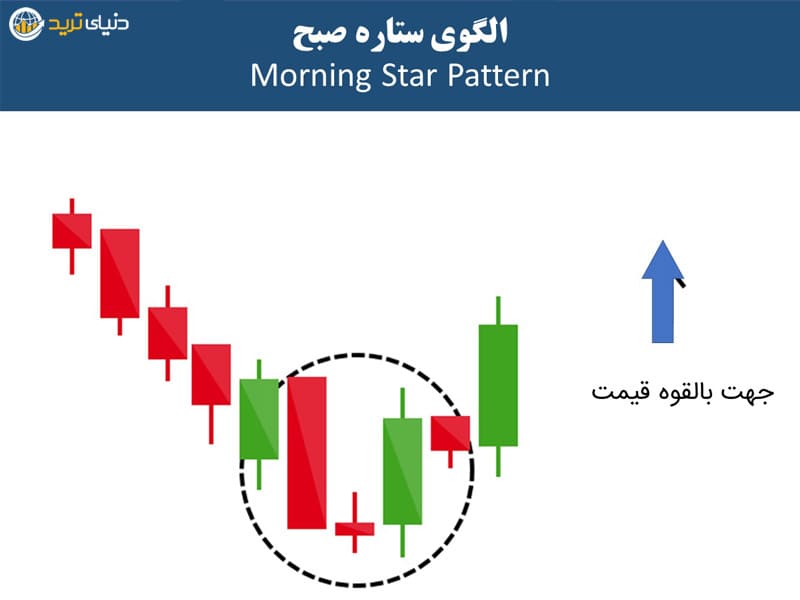

الگوی ستاره صبح (مورنینگ استار)

نام انگلیسی: Morning star pattern

توصیف و تفسیر الگو: در روندی نزولی، با شمعی قرمز با بدنه ای کوتاه روبرو می شویم که بین دو شمع دیگر قرار دارد. شمع سمت چپ قرمز و بدنه بلند و شمع سمت راست سبز و بدنه بلند دارد. الگوی ستاره صبح بدین معناست که فشار فروش دوره قبل در حال محو شدن است و امید به ایجاد روند صعودی وجود دارد. پس الگوی ستاره صبح سیگنال خرید است.

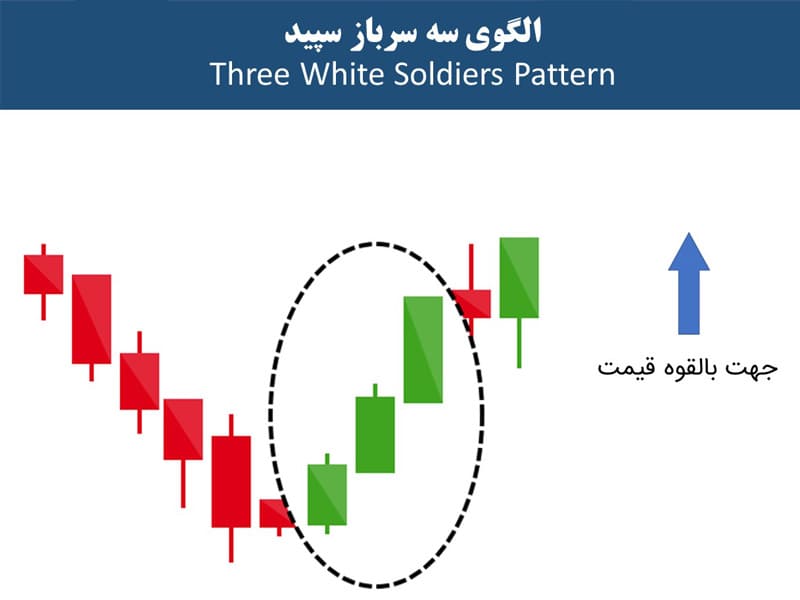

الگوی سه سرباز سپید (تری وایت سولجرز)

نام انگلیسی: three white soldiers

توصیف و تفسیر: در حین روندی نزولی، شاهد سه شمع با بدنه نسبتا بلند و فتیله های کوتاه هستیم که در هر یک نقطه باز شدن و بسته شدن معامله بالاتر از شمع دوره قبل است. الگوی سه سرباز سپید سیگنالی قوی برای خرید است چون نشان می دهد روند گاوی قوی در حال مسلط شدن است.

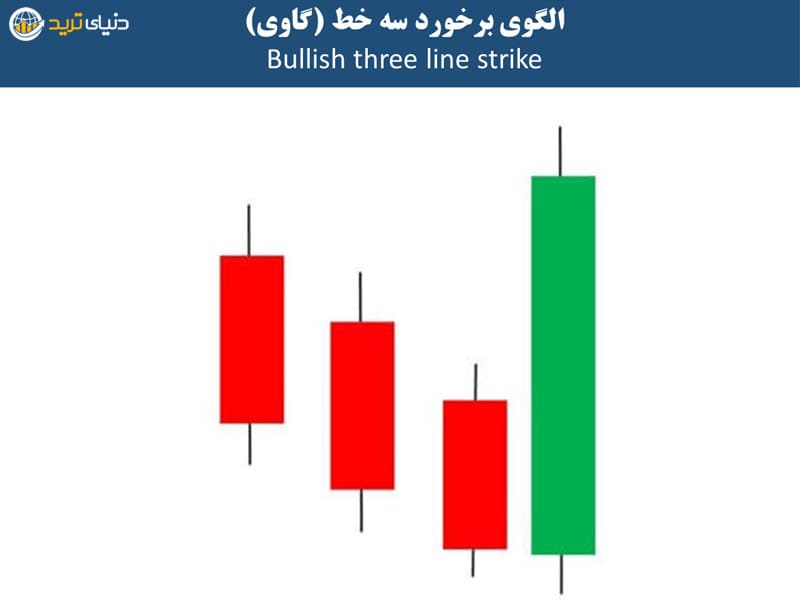

الگوی برخورد سه خط گاوی (بولیش تری لاین استرایک)

نام انگلیسی: Bullish three line strike

توصیف و تفسیر: وقتی در روندی نزولی شاهد سه شمع قرمز پشت سر هم باشیم به صورتی که هر شمع پایینتر از شمع قبلی بسته شود، ولی ناگهان شمع چهارم سبز، بلند و صعودی شود و کاهش قیمت هر سه شمع قبلی را پاک کند، الگوی برخورد سه خط خرسی ایجاد شده است. در این حالت به سبب شمع سبز بلند احتمال این وجود دارد که روند در حال معکوس شدن باشد و روند صعودی ایجاد شود. اما باید همچنین به اندیکاتورهای نوسانگر مانند RSI و MACD دقت کرد چون ممکن است نشان دهند که با توجه به مومنتوم نزولی، احتمال این که کاهش قیمت ادامه پیدا کند بیشتر است.

آموزش کندل شناسی بازار خرسی (بازار ضرر ده)

الگوهای شمعی خرسی معمولا در پایان روند صعودی ایجاد می شوند و حکایت از رسیدن به سطح مقاومت (resistance) دارند. ایجاد الگوی خرسی بدین معناست که روند قیمت احتمالا قرار است برعکس شود و جهت نزولی پیدا کند. معامله گران این الگوها را به عنوان سیگنال فروش استفاده می کنند تا موقعیت های خرید (long) را ببندند و دست به فروش بزنند یا اصطلاحا وارد موقعیت (short) شوند و از کاهش قیمت نفع ببرند (یا جلوی زیان را بگیرند).

مطالعه این مقاله پیشنهاد می شود: تحلیل جفت ارزها

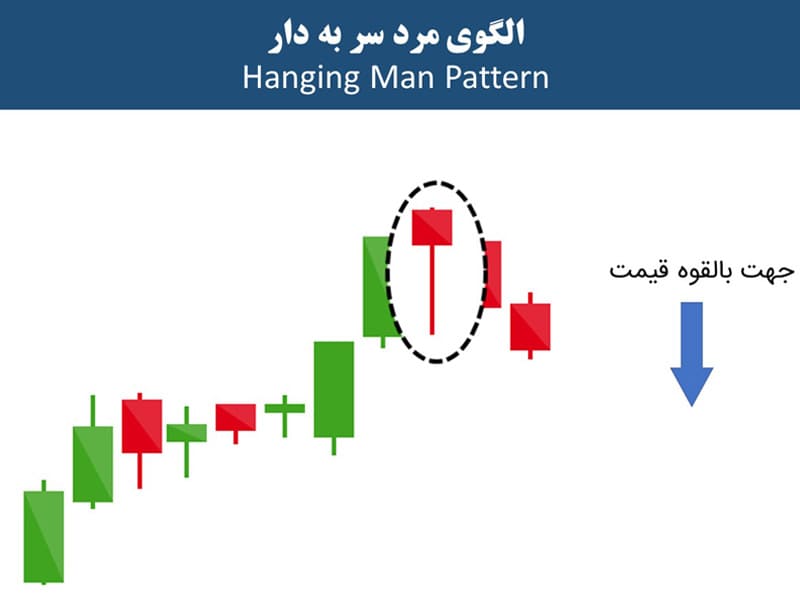

الگوی شمعی مرد سر به دار (هنگینگ من)

نام انگلیسی: Hanging man pattern

توصیف و تفسیر: الگوی مرد سر به دار از نظر شکلی مشابه الگوی چکش است، با این تفاوت که در پایان روندی صعودی (گاوی) مشاهده می شود. مانن الگوی چکش در الگوی مرد سر به دار شاهد بدنه ای کوتاه و فتیله پایینی بلند هستیم که نشان می دهد فشار فروش قوی است و کنترل بازار دارد از دست خریداران رها می شود.

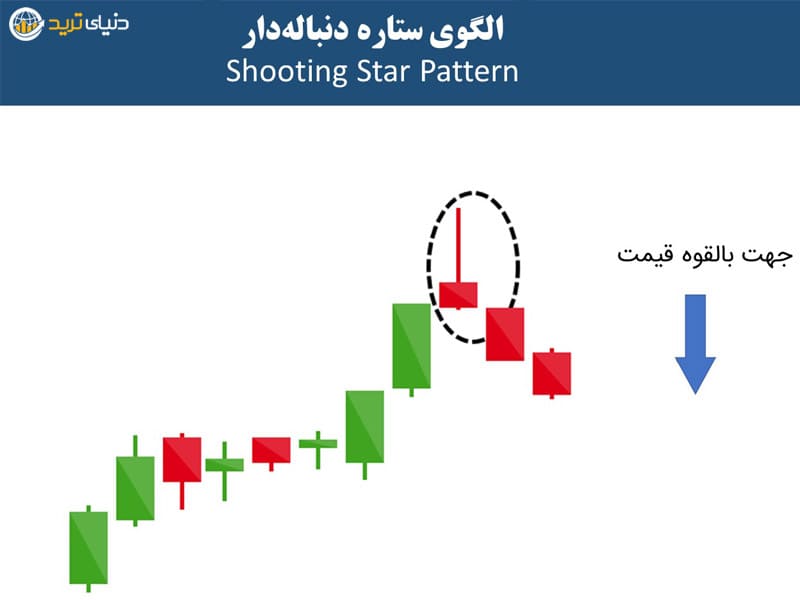

الگوی ستاره دنباله دار (شوتینگ استار)

نام انگلیسی: Shooting star pattern

توصیف و تفسیر: الگوی ستاره دنباله دار شبیه الگوی چکش معکوس است و مانند آن بدنه ای کوتاه و فتیله بالایی بلند دارد. الگوی ستاره دنباله دار نشان می دهد که خریداران توانسته اند قیمت را تا حد زیادی از نقطه باز شدن بالاتر ببرند، اما در نهایت تسلیم فشار فروش شده اند و شمع پایینتر از قیمت باز شدن، بسته شده است. پس این الگو سیگنال فروش است و نشان می دهد که خرس ها (فروشندگان) دارند کنترل بازار را به دست می گیرند.

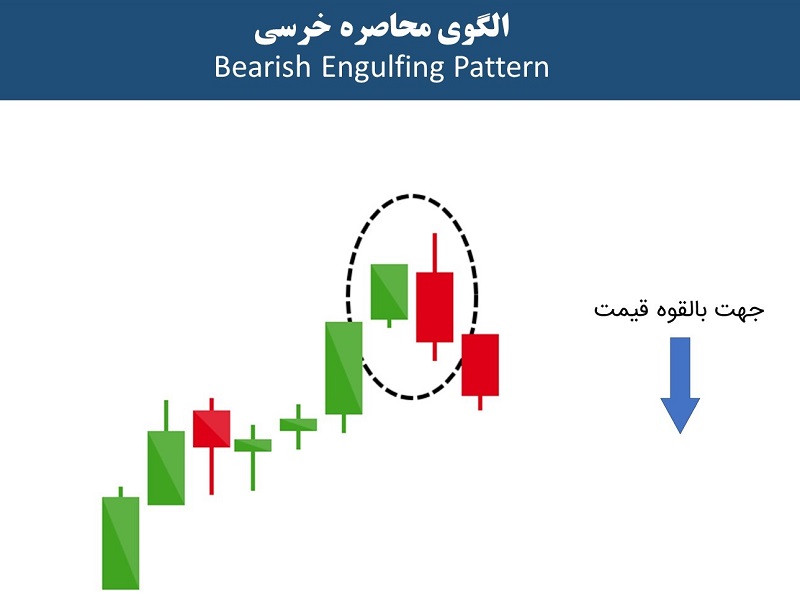

الگوی محاصره خرسی (بیشریش انگالفینگ)

نام انگلیسی: Bearish engulfing pattern

توصیف و تفسیر: در روندی صعودی، دو شمع به طور متوالی مشاهده می شود که اولی بدنه ای سبز و کوچک و دومی بدنه ای قرمز و نسبتا بلندتر دارد و شمع اولی را در بر گرفته است. الگوی محاصره خرسی نشان می دهد که مومنتوم قیمت کندتر شده یا حتی به سقف خود رسیده است و احتمال ایجاد روند نزولی وجود دارد. هر چه شمع قرمز سمت راست بلندتر باشد (پایینتر برود) روند نزولی احتمالی قوی تر خواهد بود.

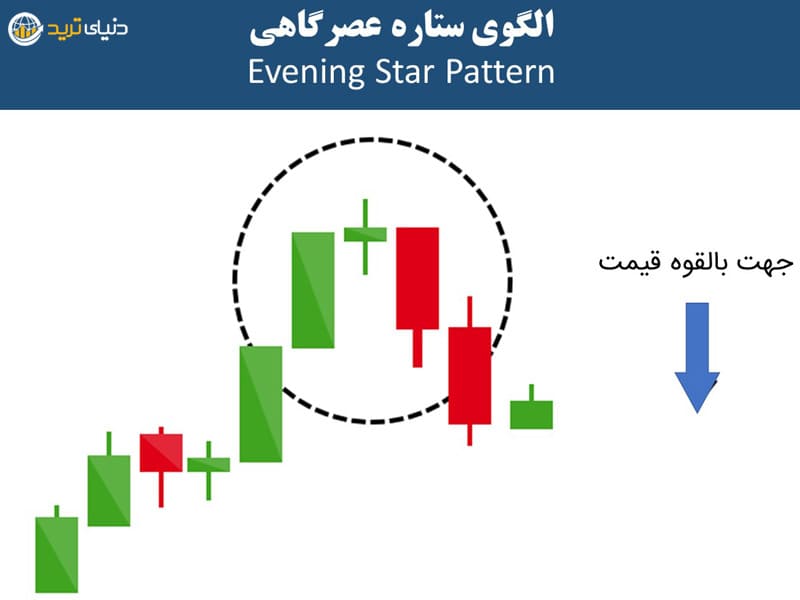

الگوی ستاره عصرگاهی (ایوینینگ استار)

نام انگلیسی: Evening Star Pattern

توصیف و تفسیر: الگوی ستاره عصرگاهی سیگنالی خرسی است که به الگوی ستاره صبحگاهی (که سیگنال گاوی است) شباهت دارد و در واقع برعکس آن است. در روندی صعودی وقتی شمعی سبز و کوچک بین شمع سبز و شمع قرمزی که هر دو بدنه خیلی بزرگ تری دارند قرار بگیرد این الگو تشکیل می شود. الگوی ستاره عصرگاهی حاکی از این است که روند صعودی دارد برعکس می شود و اگر شمع قرمز سمت راست آنقدر کاهش داشته باشد که میزان افزایش شمع سبز سمت راست را خنثی کند، این احتمال ایجاد روند نزولی قوی تر می شود.

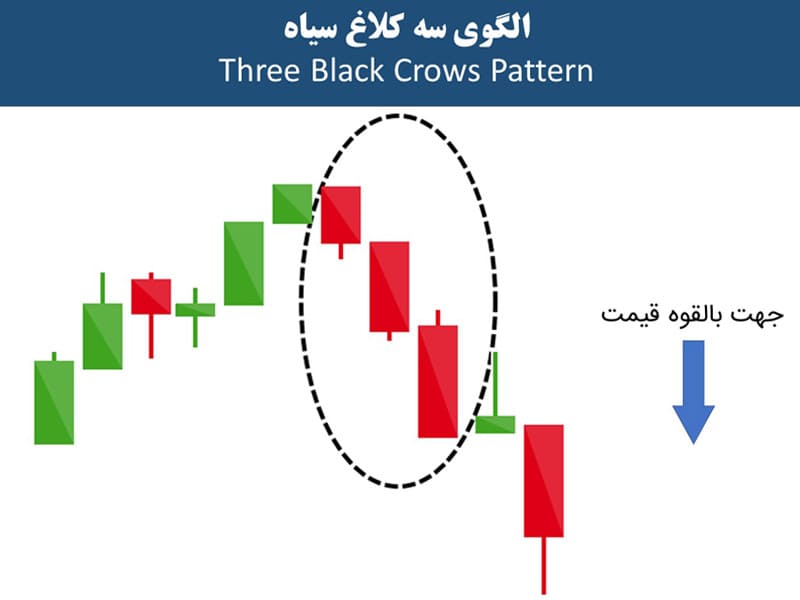

الگوی سه کلاغ سیاه (تری بلک کروز)

نام انگلیسی: Tree Black Crows

توصیف و تفسیر: وقتی در روندی صعودی شاهد سه شمع قرمز متوالی باشیم که فتیله بالایی ندارند یا فتیله های آنها بسیار کوتاه است الگوی سه کلاغ سیاه تشکیل شده است. در این الگو هر دوره معاملاتی در همان قیمت بسته شدن دوره قبلی آغاز می شود اما به سبب فشار قیمت، پایینتر از دوره قبل بسته می شود.

معمولا این روند نشانه ای از ایجاد روند نزولی خرسی است چون فروشندگان توانسته اند در سه نوبت متوالی از خریداران پیشی بگیرند.

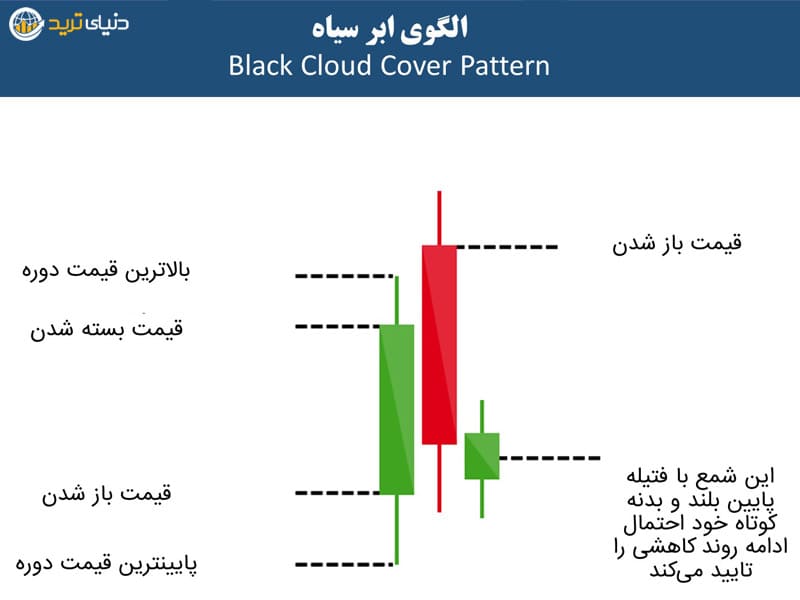

الگوی ابر سیاه (دارک کلود کاور)

نام انگلیسی: Dark Cloud Cover

توصیف و تفسیر: این الگو از دو شمع تشکیل می شود. شمع راست نزولی و قرمز است و با این که بالاتر از شمع قبلی باز شده، با تنزل به جایی پایینتر از نقطه میانه آن بسته می شود. وقتی در روندی صعودی الگوی ابر سیاه تشکیل شود، سیگنال می دهد که فروشندگان (خرس ها) بر این نوبت معاملاتی مسلط شده اند و قیمت دارد شدیدا افت می کند. وجود فتیله های کوتاه حاکی از قدرتمند بودن روند نزولی است.

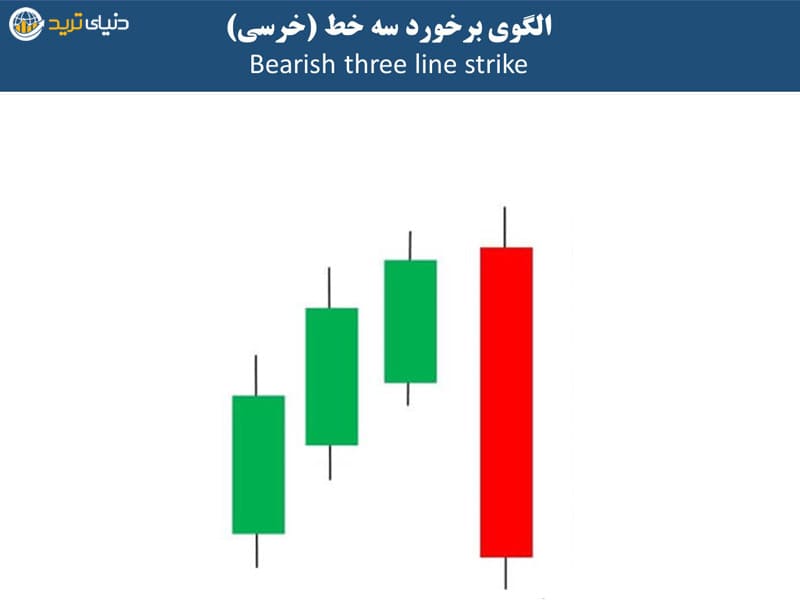

الگوی برخورد سه خط خرسی (بیریش تری لاین استرایک)

نام انگلیسی: Bullish three line strike

توصیف و تفسیر: وقتی در روندی صعودی شاهد سه شمع سبز پشت سر هم باشیم به صورتی که هر شمع بالاتر از شمع قبلی بسته شود، ولی ناگهان شمع چهارم قرمز، بلند و نزولی شود و افزایش قیمت هر سه شمع قبلی را پاک کند، الگوی برخورد سه خط (از نوع خرسی) ایجاد شده است. در این حالت به سبب شمع قرمز بلند احتمال این وجود دارد که روند در حال معکوس شدن و ایجاد روند نزولی باشد. اما همچنین باید به اندیکاتورهای نوسانگر مانند RSI و MACD دقت کرد چون ممکن است نشان دهند که با توجه به مومنتوم روند صعودی، احتمال این که افزایش قیمت ادامه یابد بیشتر است.

چهار الگوی شمعی که ادامه روند فعلی را نشان می دهند

در اینجا باید اشاره کنم که تمامی الگوهای شمعی به معنای تغییر و برعکس شدن روند نیستند و برخی از آنها حاکی از تداوم روند فعلی هستند. الگوهای اینچنینی را «الگوی تداوم» یا به قول فرنگی ها continuation pattern می نامیم. این الگوها می توانند نشان دهند که روند فعلی (صعودی، نزولی، یا خنثی و بازه ای) ادامه خواهد یافت.

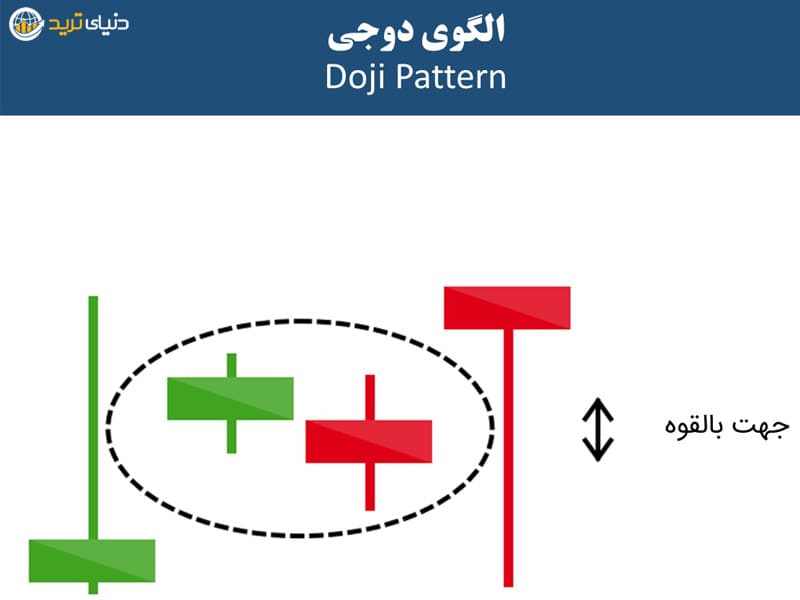

الگوی شمعی دوجی

نام انگلیسی: Doji pattern

توصیف و تفسیر: وقتی که بدنه شمع بسیار کوتاه باشد نشان می دهد که قیمت باز شدن و بسته شدن معاملات بسیار به هم نزدیک است، در این حالت شمعی شبیه به علامت مثبت (+) تشکیل می شود که به آن الگوی دوجی می گوییم.

این الگو به معنای این است که خریداران و فروشندگان یا همان خرس ها و گاوها در حال جدال هستند اما هیچکدام هنوز دست برتر ندارند و در نتیجه قیمت نمی تواند روند صعودی یا نزولی مشخصی را در پیش بگیرد.

توجه کنید که به تنهایی، الگوی دوجی حاکی از تداوم روند خنثی است، اما ممکن است این الگو را در هنگام تشکیل الگوهای دیگری مانند ستاره صبحگاهی (گاوی) و ستاره عصرگاهی (خرسی) مشاهده کرد.

مطالعه این مقاله پیشنهاد می شود: لات در فارکس

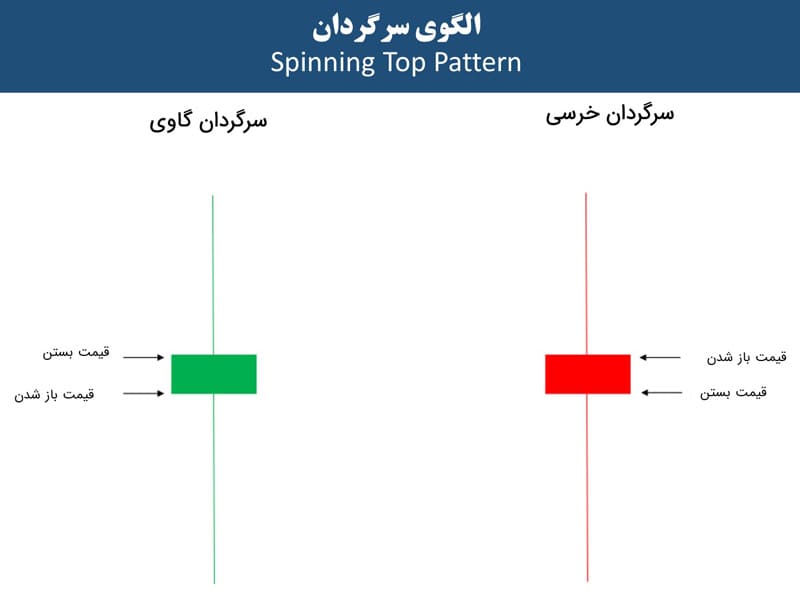

الگوی سرگردان (اسپینینگ تاپ)

نام انگلیسی: Spinning top

توصیف و تفسیر: وقتی شاهد دو شمع سبز و قرمز با طول فتیله تقریبا یکسان و بدنه ای کوتاه باشیم، الگوی سرگردان تشکیل شده است. این الگو نشان می دهد که بازار جهت مشخصی ندارد و قیمت به همان مقدار که بالا می رود، پایین می رود یا برعکس. وقتی که الگوی سرگردان پس از روند صعودی یا نزولی قابل توجه تشکیل شود اینگونه تعبیر می شود که قیمت ها دارد تجمیع می کند.

همچنین وقتی که در روندی مشخص (صعودی یا نزولی) شاهد تشکیل این الگو باشیم، می تواند بدین معنا باشد که فشار کنونی حاکم بر معاملات (حال به سوی خرید یا فروش) در حال کاهش است و ممکن است منجر به معکوس شدن روند فعلی شود.

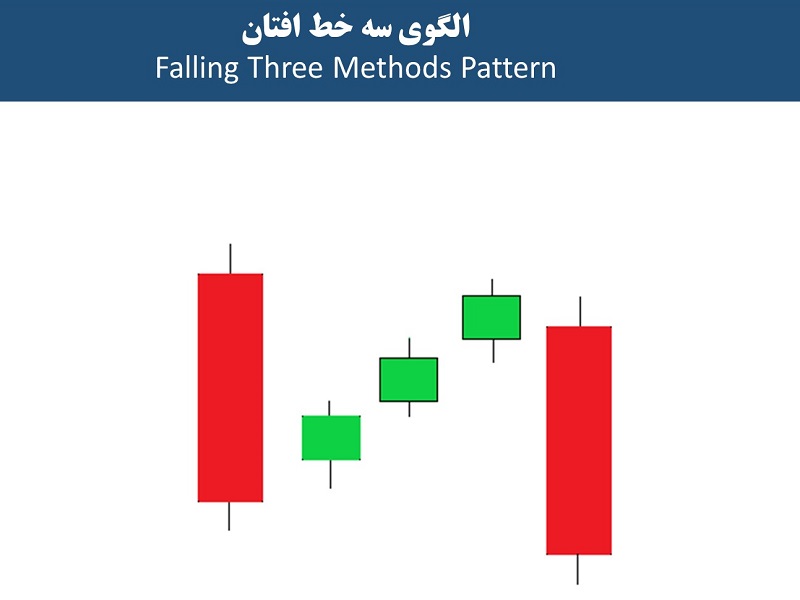

الگوی سه خط افتان (فالینگ تری متدز)

نام انگلیسی: Falling three methods

توصیف و تفسیر: وقتی روند نزولی حاکم باشد الگوی سه خط افتان حاکی از ادامه روند است. اگر شمعی قرمز با بدنه ای بلند ثبت شود و به دنبال آن سه شمع سبز ایجاد شود و باز پس از آن، شمع قرمز بلند دیگری ایجاد شود، به گونه ای که سه شمع سبزرنگ بین دو شمع قرمز محاصره شوند، الگوی سه خط افتان تشکیل شده است. این الگو نشان می دهد که خریداران در تلاش هستند روند نزولی را متوقف کنند اما قدرت فروشندگان بیشتر است.

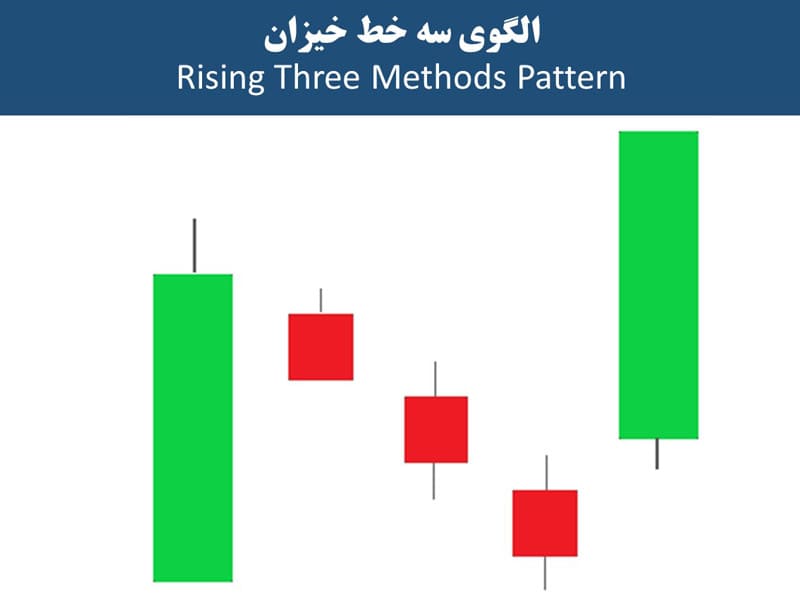

الگوی سه خط خیزان (رایزینگ تری متدز)

نام انگلیسی: Rising three methods

توصیف و تفسیر: این الگو برعکس الگوی سه خط نزولی است. اگر شمع سبز با بدنه ای نسبتا بلند ایجاد شود و به دنبال آن سه شمع قرمز و پس از آن نیز شمع سبز بلند دیگری ثبت شود، به صورتی که سه شمع قرمز ببین دو شمع سبز محاصره شوند الگوی سه خط خیزان تشکیل شده است. الگوی سه خط صعودی نشان می دهد که روند صعودی قوی است و علیرغم تلاش فروشندگان برای پایین بردن قیمت، روند صعودی حفظ شده است.

جمع بندی

کندل شناسی در کنار اندیکاتورها، دو ابزار جدایی ناپذیر تحلیل تکنیکال فارکس و ارز دیجیتال هستند و همیشه در کنار یکدیگر استفاده می شوند. خیلی اوقات اگر صرفا به الگوهای کندل بسنده کنیم ممکن است دچار خطا شوید و سیگنال های اشتباهی را برداشت کنید و در اینجاست که استفاده از اندیکاتورها به ما کمک می کند این خطاها و سیگنال های غلط را کاهش دهیم.

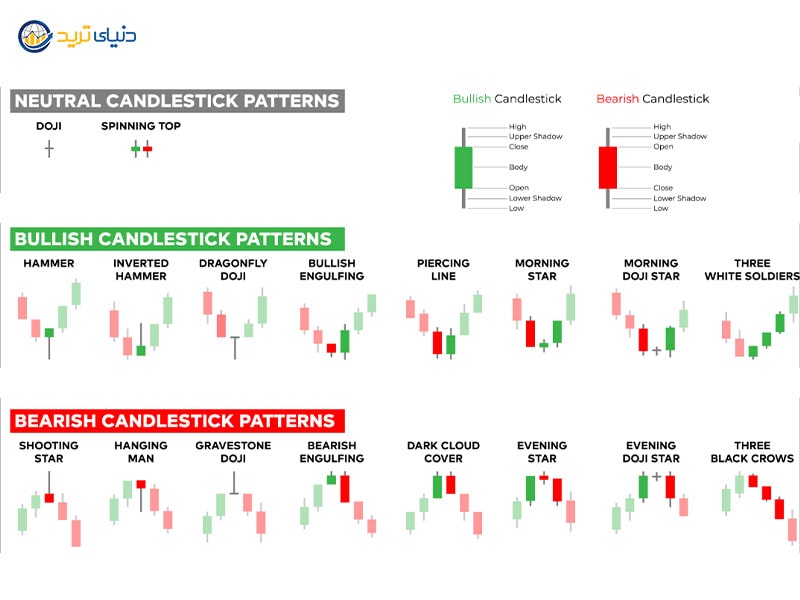

در ادامه تصویری مشاهده میکنید که خلاصه مبحث آموزش کندل شناسی را به شما معرفی کرده است:

سوالات متداول (FAQ)

در صورت داشتن سؤالات بیشتر، در قسمت دیدگاه (انتهای مقاله) سوالات یا نظرات خود را ثبت کنید تا در کوتاهترین زمان به پاسخ برسید.

ارسال دیدگاه

16 دیدگاه

-

-

-

کارشناس وبسایت دنیای ترید ، 28 آبان 1401

سلام امیررضا عزیز اگر کندل سبز رنگ باشه: قسمت بالایی میشه قیمت هایی که به خودش دیده و خط بالایی میشه بیشترین قیمت و قیمت بسته شدن. برعکسش میشه قیمت باز شدن. اگر کندل قرمز رنگ باشه: قسمت بالایی میشه قیمت هایی که به خودش دیده و خط بالایی میشه کمترین قیمت و قیمت باز شدن. برعکسش میشه قیمت بسته شدن.

-

امیررضا

، 28 آبان 1401

سلام مرسی از مقاله عالیتون؛ فقط یک سوال داشتم. تو کندل هایی که میبینیم از خود بدنه تا اون خط بالایی میشه قیمت بسته شدن و برعکسش میشه قیمت باز شدن. درسته؟ ممنونتون میشم جواب بدید.