شاخص Realized Loss یا ضرر تحقق یافته چیست و چگونه محاسبه می شود؟

- 14 شهریور 1401

- نویسنده : کارشناس دنیای ترید

سود و زیان نتایج اجتناب ناپذیر سرمایهگذاری است. هر سرمایهگذار به دنبال سود است. اما گاهی همه چیز آنطور که انتظار داریم پیش نمیرود و ممکن است متحمل ضرر شویم. اما آیا هر ضرری به معنای واقعی از دست دادن دارایی است؟

به طور کلی سود و زیان به دو دستهی تحقق یافته (Realized loss/Profit) و تحقق نیافته (Unrealized Loss/Profit) تقسیم میشوند. سودها و زیانهای تحقق نیافته همانطور که از اسمشان پیداست تا زمانی که معامله باز است و شما به صورت رسمی سهم خود را نفروخته باشید اعتباری ندارند و دارایی شما را تحت تاثیر قرار نمیدهند. در این مقاله به طور کامل در ارتباط با شاخص Realized Loss و کاربرد آن در معاملات صحبت میکنیم.

شاخص ضرر تحقق یافته (Realized loss) چیست و چه کاربردی دارد؟

در پایان یک روز معاملاتی، سود و زیان چیزی است که سرمایهگذاران هنگام معامله هر دارایی مالی به آن توجه می کنند. ممکن است یک سرمایه گذاری روی کاغذ سودآور باشد، اما اگر هرگز سرمایهگذاری خود را نفروشید، سود واقعی نیست. دقیقاً به همین دلیل است که باید خود را با مفهوم سود و زیان تحقق یافته و تحقق نیافته آشنا کنید.

حتما برای شما هم بارها پیش آمده که سهمی را خریداری کرده باشید و هر روز نوسانات قیمت آن را چک کنید. با بالا رفتن قیمت سهم نسبت به قیمتی که خریداری کردید خوشحال و با پایین آمدن قیمت سهام ناراحت شدهاید.

اما آیا واقعا با پایین آمدن سهم شما به طور قطعی دچار زیان شدهاید؟ پاسخ خیر است. این نوسانات قیمتی تا زمانی که همچنان سهام را نگهداری کنید و قصد فروش آن را نداشته باشید نمیتواند دارایی شما را کم و یا زیاد کند.

به نوسانات قیمتی و یا سود و زیان سهام قبل از فروش سهم زیان تحقق نیافته و سود تحقق نیافته (Unrealized Gains and Losses) میگویند. دلیل این نامگذاری هم واضح است، زیرا هیچ چیزی هنوز به طور رسمی معامله نشده است. به عبارت دیگر سود و زیان تحقق نیافته منعکس کنندهی تغییرات ارزش سرمایهگذاری قبل از فروش است.

اما در مقابل فرض کنید که قیمت سهام از قیمت خرید شما پایینتر آمده و شما هم به هر دلیلی قصد فروش سهام خود را دارید. برای مثال در حدود 1000 سهم 5 دلاری را خریداری کردید و اکنون قیمت هر سهم به 4 دلار رسیده است و سهام خود را میفروشید. مقدار زیان شما در این معامله 1000 دلار است. به این نوع ضرر، زیان تحقق یافته (Realized Loss) میگویند.

به طور معمول، سرمایهگذاران سود یا زیان تحقق نیافته خود را برای افزایش قیمت آتی نگه میدارند. هنگامی که سود مورد انتظار به دست آمد، آنها میتوانند به راحتی سرمایه گذاری را نقد کنند. در آن زمان، سود محقق نشده به سود تحقق یافته تبدیل میشود.

مطالعه مقاله پیپ چیست؟ پیشنهاد میشود.

نحوهی محاسبه میزان ضرر با استفاده از شاخص Realized Loss

تا این قسمت از مقاله با مفهوم شاخص Realized Loss آشنا شدید. اگر این شاخص را به صورت فرمولی بخواهیم توضیح دهیم کافیست یک معادلهی ساده را بررسی کنیم، به این صورت که :

مقدار سهام × ( قیمت سهام در زمان خرید – قیمت سهام در زمان فروش)

به استفاده از این فرمول ساده به راحتی میتوانید میزان ضرر تحقق یافتهی خود را محاسبه کنید. در نظر داشته باشید که تا زمانی که معامله در جریان است ضرری به شما تعلق نمیگیرد و در این حالت ضرری تحقق نیافته است.

برخلاف سود و زیان سرمایه تحقق یافته، سود و زیان تحقق نیافته معمولا گزارش نمیشود زیرا به صورت رسمی معاملهای صورت نگرفته است. اما سرمایهگذاران و شرکتها اغلب آنها را در ترازنامه خود ثبت میکنند تا تغییرات ارزش داراییها (یا بدهیها) را که تاکنون محقق نشده یا تسویه نشده است را نشان دهند.

مقایسهی سود و ضرر تحقق یافته و تحقق نیافته

وقتی ارزش یک سرمایهگذاری از قیمتی که برای آن پرداخت کردهاید بیشتر شود، این در واقع یک سود محسوب میشود. اینکه آیا واقعاً از این سود، سود میبرید یا نه، داستان دیگری است.

فرض کنید 100 سهم از سهام شرکت X را با قیمت 10 دلار برای هر سهم خریداری میکنید و ماهها بعد، قیمت به 15 دلار برای هر سهم میرسد. اگر بخواهید آن سهام را بفروشید، 500 دلار سود خواهید داشت. اما اگر واقعاً آن سهام را نمیفروختید، هیچ درآمدی کسب نمیکردید. این تفاوت بین سود تحقق یافته (Realized Profit) و سود تحقق نیافته (Unrealized Profit) است.

سود تحقق یافته، سود حاصل از سرمایهگذاری است که واقعاً فروخته شده است، همانطور که با تفاوت بین قیمت خرید سرمایهگذاری و قیمت فروش محاسبه میشود. در مقابل، یک سود محقق نشده، صرفاً یک سود روی کاغذ است. زمانی که ارزش یک سرمایهگذاری به کمتر از قیمتی که برای آن پرداخت کردهاید کاهش یابد، این یک ضرر محسوب میشود، اما اینکه واقعاً پول را از دست بدهید یا نه، بستگی به این دارد که با سرمایهگذاری مورد نظر چه میکنید.

فرض کنید 100 سهم از سهام شرکت Y را به قیمت هر سهم 10 دلار خریداری میکنید و چند هفته بعد، قیمت به 5 دلار برای هر سهم کاهش مییابد. اگر بخواهید آن سهام را بفروشید، 500 دلار ضرر خواهید کرد. اما اگر دست نگهدارید و کاری انجام ندهید، ممکن است حتی یک دلار هم از دست ندهید. درست مانند سود، زیان تا زمانی که سرمایهگذاریها تصفیه نشود، محقق نمیشوند. اگر سرمایهگذاری کردهاید که ارزشش را از دست داده است و نیازی نیست فوراً آن را بفروشید، بهتر است منتظر بمانید تا ببینید آیا ارزش آن دوباره افزایش مییابد یا خیر.

از طرف دیگر، گاهی اوقات بهترین گزینهی شما این است که یک سرمایهگذاری زیانده را بفروشید تا ضررهای خود را کاهش دهید. بررسی عملکرد پورتفولیوی خود میتواند به شما در تصمیمگیری هوشمندانه هنگام فروش سرمایهگذاری کمک کند. دفعهی بعد که متوجه شدید ارزش سرمایهگذاری هایتان کاهش مییابد سعی کنید وحشت نکنید. یک ضرر غیرقابل درک ممکن است ذهن شما را سنگین کند، اما تا زمانی که حرکتی انجام ندهید، در واقع پول از دست نخواهید داد.

نحوهی تحلیل نمودار با استفاده از شاخص ضرر تحقق یافته

در نمودارهای قیمت برای تحلیل تکنیکال و اطلاع از روند قیمتی سهام، جهت تصمیمگیری برای معامله از ابزارهای زیادی میتوان استفاده کرد. اما یکی از سادهترین تحلیلها مقایسهی قیمتهای یک سهام در زمانهای مختلف است. برای مثال شما قیمت یک سهم را به قیمت 2 دلار خریداری کردهاید، چنانچه نمودار قیمت بالاتر از دو دلار قرار گیرد شما در حالت سود تحقق نیافته و اگر نمودار در زیر قیمت دو دلار قرار گیرد شما در حالت ضرر تحقق نیافته قرار دارید.

همانطور که قبلا هم توضیح دادیم چون هنوز شما معاملهی خود را باز نگه داشتهاید سود و ضرر به صورت قطعی اتفاق نیافتاده است.

اما وقتی سود تحقق نیافته به وجود میآید و به طور کلی قیمت سهم به طور میانگین افزایش پیدا میکند، اتفاقی که میافتد این است که توجه سایر سرمایهگذاران به این سهم جلب میشود. افزایش خرید سرمایه گذاران از این سهم باعث رشد هر چه بیشتر سهام و افزایش سود تحقق نیافته میشود.

مطالعه مقاله آموزش پرایس اکشن به شما پیشنهاد میشود.

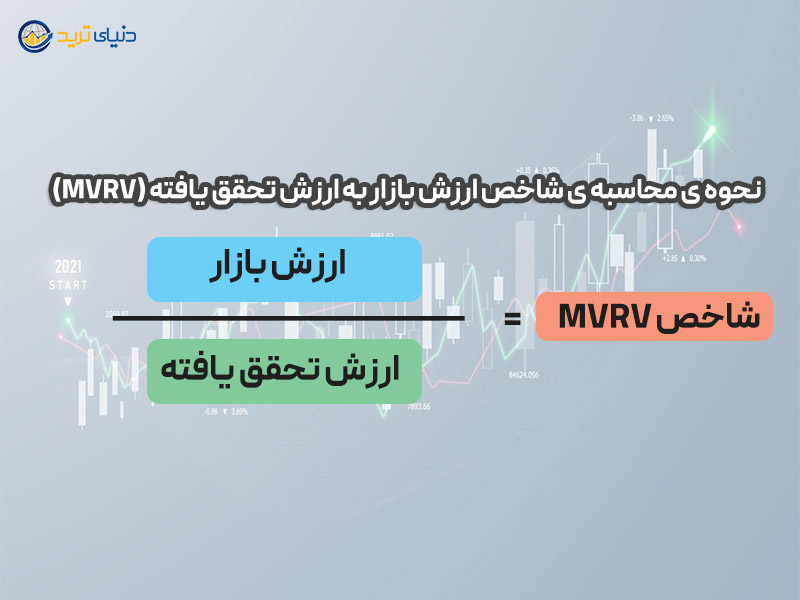

شاخص ارزش بازار به ارزش تحقق یافته (MVRV)

برای درک بیشتر و استفادهی هر چه بهتر از شاخص Realized Loss لازم است که با شاخص MVRV هم آشنا شویم. ارزش بازار به ارزش تحقق یافته یا شاخص MVRV نسبتی از سرمایه بازار یک دارایی به سرمایه واقعی آن است. با مقایسه این دو معیار، از MVRV میتوان این حس را دریافت کرد که قیمت بالاتر یا پایینتر از «ارزش منصفانه» است و همچنین از این شاخص برای ارزیابی سودآوری بازار میتوان استفاده کرد.

انحرافات شدید بین ارزش بازار و ارزش تحقق یافته را میتوان برای شناسایی سطوح بالا و پایین بازار استفاده کرد زیرا آنها به ترتیب دورههای سود و زیان غیر واقعی سرمایهگذار را منعکس میکنند.

نسبت MVRV و استفاده از آن بهعنوان یک ابزار تحلیلی اساساً مطالعهی رفتار کل سرمایهگذاران با حرکت قیمت از مبنای هزینهی آنها و یا قیمت خرید آنهاست. میتوان آن را به عنوان یک مدل در نظر گرفت، که در آن سقف تحقق یافته (مبنای هزینه کل بازار) به عنوان میانگین عمل میکند، و MVRV انحرافات از این میانگین را اندازهگیری میکند.

سیگنالهای MVRV که میتواند به ما در تصمیم گیری کند به شرح زیر است:

مقادیر بالای MVRV نشان میدهد که قیمت با حاشیه بسیار زیادی از مبنای هزینه منحرف شده است، که نشان دهندهی سودآوری بزرگ و غیر واقعی در سراسر بازار است. مقادیر کم MVRV نشان دهندهی این موضوع است که قیمت با اختلاف بسیار زیادی به زیر مبنای هزینه کل کاهش یافته است. علاوه بر این نشان میدهد سرمایهگذاران سودهای تحقق نیافته پایین و یا ضرر تحقق نیافتهی غیر واقعی دارند.

شاخص MVRV هم به راحتی محاسبه میشود، کافیست که ارزش بازار را بر ارزش تحقق یافتهی بازار تقسیم کنیم.

سخن پایانی

فروش دارایی ممکن است منجر به سود یا زیان سرمایه شود. این بستگی به افزایش یا کاهش ارزش آن نسبت به قیمت خرید اصلی دارد. اما شما همچنان میتوانید سود یا ضرر را تجربه کنید، این سود یا زیان تحقق نیافته نامیده می شود. اگرچه ممکن است از سود و زیان تحقق نیافته پولی به دست نیاورید یا از دست ندهید، اما آنها میتوانند به شما در تصمیمگیریهای مهم در مورد سبد سرمایهگذاری کمک کنند، بنابراین مهم است که عملکرد داراییهای خود را پیگیری کنید.

مطالعه مقاله مدیریت سرمایه به شما پیشنهاد میشود.

صرافی های ارز دیجیتال

ارسال دیدگاه

0 دیدگاه