آموزش اندیکاتور استوکاستیک؛ معرفی فرمول محاسبه و تنظیمات stochastic

- 22 خرداد 1401

- نویسنده : کارشناس دنیای ترید

اندیکاتور استوکاستیک نوعی اندیکاتور فارکس و نوسانگر یا oscillator است که در متاتریدر، تریدینگ ویو و دیگر پلتفرمهای معاملاتی به طور پیشفرض وجود دارد. با استفاده از این اندیکاتور میتوانید شتاب یا اصطلاحا مومنتوم پرایس اکشن را تخمین بزنید و همچنین تشخیص بدهید که چه زمانی نمودار ممکن است تغییر جهت دهد و مثلا روند صعودی یا نزولی ایجاد شود. اندیکاتور استوکاستیک این کار را با تعیین حد اشباع خرید یا overbought و اشباع فروش (oversold) انجام میدهد. در ادامه کاملتر با این اندیکاتور آشنا میشوید.

لازم به ذکر است در صورت تمایل جهت آشنایی با اندیکاتورهای بیشتر میتوانید مقاله بهترین اندیکاتور ها را مطالعه کنید.

آموزش اندیکاتور استوکاستیک (ویدئویی)

در آموزشی مختصر و مفید با معنای اندیکاتور استوکاستیک و همچنین ترسیم و تنظیم آن در متاتریدر آشنا شوید و مثالهایی از سیگنالگیری با آن را مشاهده کنید.

اندیکاتور استوکاستیک چیست؟

دستهای از اندیکاتورها به نام نوسانگر شناخته میشوند. این اندیکاتورها در زیر نمودار ترسیم شده و اغلب بین دو حد نهایت، مثلا صفر و صد نوسان میکنند. اندیکاتور استوکاستیک نوسانگری است که با تخمین زدن شتاب روند و مشخص کردن منطقه اشباع خرید و اشباع فروش به شما در سیگنالگیری کمک میکند. تصویر زیر نمونهای از اندیکاتور استوکاستیک است. به خط سبز، خط اندیکاتور و به خط قرمز، خط سیگنال میگوییم. البته شما میتوانید در پلتفرمی مانند متاتریدر رنگ دلخواه خود را برای اندیکاتور تعریف کنید.

اشباع خرید و اشباع فروش در اندیکاتور استوکاستیک به چه معناست؟

به طور کلی میتوان گفت هر وقت در بازارهایی مانند فارکس، سهام یا کریپتو قیمت کالایی بیش از حد بالا رفته باشد و به عبارت دیگر آن کالا بیش از حد خریداری شده باشد، قیمت وارد منطقه اشباع خرید شده است. دیدگاه عمومی این است که پس از ورود به منطقه اشباع خرید احتمال بیشتری وجود دارد که روند عوض شود و قیمتها رو به کاهش بروند.

در مقابل هر زمان که قیمت بیش از حد واقعی پایین رفته باشد و کالا بیش از حد به فروش رفته باشد میگوییم که وارد منطقه اشباع فروش شده است. در این حالت احتمال بیشتری وجود دارد که قیمت جهت افزایشی پیدا کند تا دوباره از منطقه اشباع خارج شود.

اندیکاتورهایی مانند استوکاستیک به شما در تشخیص این مناطق اشباع خرید و اشباع فروش کمک میکنند.

تعیین شتاب روند و اشباع خرید و فروش با اندیکاتور استوکاستیک

به تصویر زیر نگاه کنید. در پایین اندیکاتور استوکاستیک ترسیم شده است. هر زمان که خط اندیکاتور از مقدار ۸۰ بالاتر برود یعنی وارد منطقه اشباع خرید شده است. در مقابل، هر زمان که از ۲۰ پایینتر برود وارد منطقه اشباع فروش شده است.

در نقاطی که شیب اندیکاتور بیشتر است یعنی روند سرعت بیشتری دارد.

اما باید بدانید که ورود اندیکاتور به منطقه اشباع بدان معنا نیست که حتما به زودی روند برعکس خواهد شد. در واقع زمانی که روندی خیلی قوی باشد، اندیکاتور استوکاستیک میتواند برای مدتی نسبتا طولانی در منطقه اشباع باقی بماند. در ادامه بیشتر به سیگنالگیری با اندیکاتور استوکاستیک خواهیم پرداخت اما قبل از آن بهتر است با نحوه محاسبه و ترسیم آن در پلتفرم معاملاتی آشنا شوید.

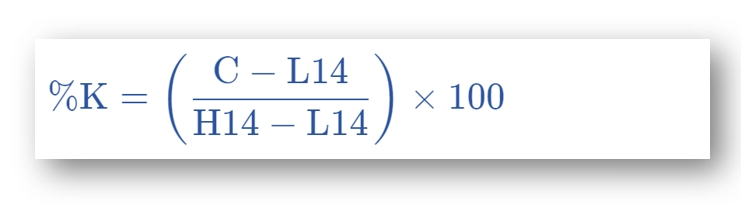

فرمول اندیکاتور استوکاستیک

به بیان ساده، اگر شما قیمت پایانی یا Close هر دوره را با میانگین قیمت دورههای قبلی مقایسه کنید میتوانید اندیکاتور استوکاستیک را به دست آورید. منطق محاسبه اندیکاتور استوکاستیک این است که وقتی روند نزولی باشد قیمت پایانی دائما به نقاط کف قبلی نزدیکتر میشود و در مقابل، وقتی که روند صعودی باشد قیمت پایانی دائما به نقاط سقف قبلی نزدیک میشود.

فرمول محاسبه اندیکاتور به شرح زیر است:

%K مقدار اندیکاتور استوکاستیک (خط سبز رنگ) است.

C آخرین قیمت پایانی است.

L14 پایینترین کفی است که قیمت در ۱۴ دوره اخیر ثبت کرده است.

H14 بالاترین قیمتی است که قیمت در ۱۴ دوره اخیر ثبت کرده است.

در مرحله بعد باید خط سیگنال یا %D هم محاسبه شود. برای این کار میانگین %K برای سه دوره اخیر محاسبه میشود. به خط %K سبزرنگ استوکاستیک سریع و به خط %D قرمز رنگ استوکاستیک آرام میگویند. علت این است که خط قرمز کندتر از خط سبز به تغییرات قیمت واکنش نشان میدهد و اصطلاحا حساسیت کمتری دارد.

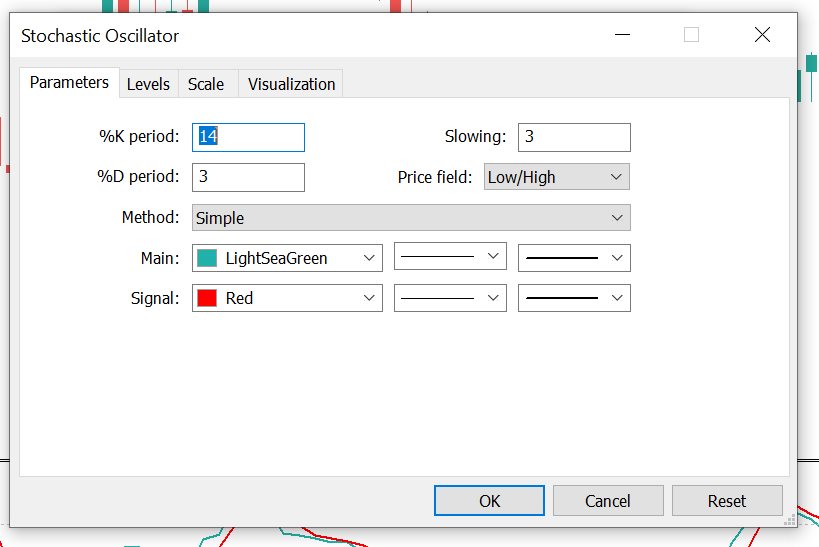

تنظیمات اندیکاتور استوکاستیک در متاتریدر

اندیکاتور استوکاستیک به طور پیشفرض در متاتریدر و دیگر پلتفرمهای معاملاتی وجود دارد و نیازی به دانلود آن نیست. فقط کافی است از مسیر زیر اندیکاتور را به نمودار اضافه کنید:

Insert > Indicators > Oscillators > Stochastic Oscillator

پس از این کار با پنجره تنظیمات اندیکاتور مواجه میشوید. ما با سربرگهای parameters و levels کار داریم.

از سربرگ parameters موارد زیر را بدین صورت تعیین کنید:

%K period: برای محاسبه خط اندیکاتور به کار میرود. به طور پیشفرض این مقدار روی ۱۴ قرار دارد.

%D period: برای محاسبه خط سیگنال به کار میرود. به طور پیشفرض این مقدار روی ۳ قرار دارد.

Method : تعیین میکند که خط سیگنال بر اساس چه نوع میانگینی محاسبه شود. اگر گزینه simple را استفاده کنید از میانگین ساده استفاده میشود. اگر گزینه exponential را استفاده کنید از میانگین نمایی استفاده میکند. میانگین نمایی باعث میشود که خط سیگنال به تغییرات اخیر قیمت حساسیت بیشتری داشته باشد. در اینجا ما از گزینه ساده یا simple استفاده میکنیم.

Slowing: هر چه این مقدار بیشتر باشد خط سیگنال و خط اندیکاتور حساسیت کمتری به تغییرات قیمت پیدا میکنند و در نتیجه افت و خیزهای اندیکاتور کمتر میشود.

Price field: اگر این گزینه را روی low/high تنظیم کنید اندیکاتور بر اساس قیمتهای سقف و کف محاسبه میشود. اگر از گزینه close استفاده کنید از قیمتهای پایانی هر دوره برای محاسبه اندیکاتور استفاده میکند. معمولا از قیمتهای سقف و کف استفاده میشود.

Main: از اینجا میتوانید رنگ، ضخامت، و الگوی خط اندیکاتور یا همان %K را تعیین کنید.

Signal: از اینجا میتوانید رنگ، ضخامت و الگوی خط سیگنال یا همان %D را تعیین کنید.

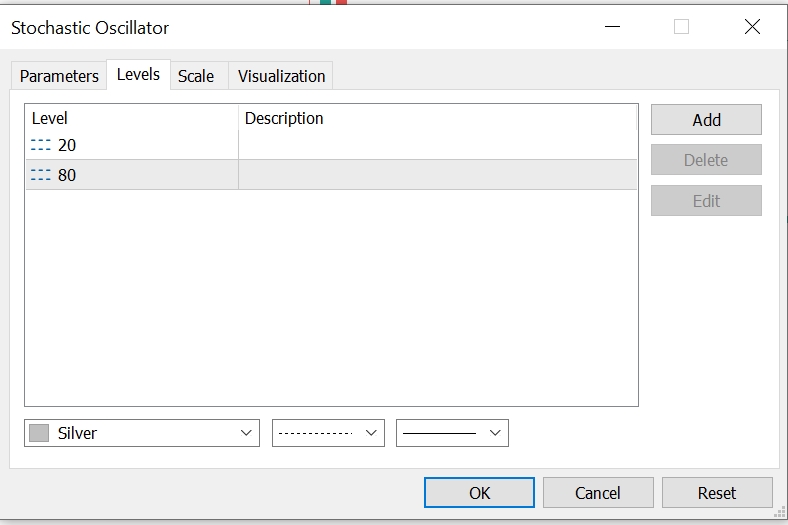

در سربرگ levels میتوانید خطوطی مانند اشباع خرید و فروش را تعیین کنید. به طور پیشفرض مقادیر ۲۰ برای اشباع فروش و ۸۰ برای اشباع خرید تعیین شده است. اما بر حسب قدرت روند ممکن است شما این مقادیر را بالاتر یا پایینتر تنظیم کنید. برای منظور این آموزش ما از همین مقادیر پیشفرض استفاده میکنیم.

در پایان روی ok کلیک کنید. اندیکاتور استوکاستیک برای شما ترسیم خواهد شد.

چگونه از اندیکاتور استوکاستیک سیگنال بگیریم؟

برای سیگنالگیری از اندیکاتور استوکاستیک به چند مورد باید توجه کرد:

- ورود اندیکاتور به منطقه اشباع

- تقاطع بین خط اندیکاتور و خط سیگنال

- واگرایی بین خط اندیکاتور و پرایس اکشن

- قدرت روند و وضعیت بازار (آیا قیمت در کانالی مشخص بالا و پایین میرود و یا روندی قدرتمند حاکم است؟)

سیگنالگیری با استوکاستیک بر اساس اشباع خرید و اشباع فروش

وقتی که منحنی اندیکاتور و منحنی سیگنال هر دو وارد منطقه اشباع خرید شوند احتمال این وجود دارد که در ادامه شاهد کاهش قیمت باشیم. این کاهش قیمت میتواند منجر به ایجاد روند پایدار نزولی شود و یا صرفا قیمت را اصلاح کند تا پرایس اکشن به پایینتر از حد اشباع فروش بازگردد.

در مقابل، هر زمان که خط اندیکاتور و خط سیگنال وارد منطقه اشباع فروش شوند احتمال این میرود که شاهد افزایش قیمت باشیم. این افزایش میتواند به صورت اصلاح قیمت باشد، یعنی پرایس اکشن بالا برود تا از منطقه اشباع فروش خارج شود اما روند صعودی شکل نگیرد. همچنین میتواند منجر به ایجاد روند صعودی پایدار شود.

توجه کنید که اگر روندی بسیار قوی در بازار مسلط باشد ممکن است اندیکاتور استوکاستیک برای دورههای مدیدی در منطقه اشباع خرید یا اشباع فروش باقی بماند. پس بهتر است برای افزایش اطمینان به سیگنالها از راههای دیگری مانند بررسی پرایس اکشن و الگوهای شمعی و یا اندیکاتورهای دیگر استفاده کنیم.

یک راه دیگر کاهش سیگنالهای کاذب این است که بازهای نسبتا بلندمدت را در نظر بگیرید و میانگین متحرک آن بازه (مثلا ۳۰ یا ۶۰ دورهای) را در نمودار ترسیم کنید. سپس فقط زمانی که پرایس اکشن از میانگین متحرک بالاتر است سیگنالهای خرید را هم بپذیرید. نقطه ضعف این کار این است که باعث میشود نتوانید از حرکات مقطعی پرایس اکشن که بر خلاف این روند بلندمدت هستند استفاده کنید.

سیگنالگیری با اندیکاتور استوکاستیک بر اساس تقاطع منحنی اندیکاتور با خط سیگنال

وقتی که منحنیهای اندیکاتور و سیگنال در منطقه اشباع باشند میتوان از تقاطع آنها سیگنال گرفت.

اگر که خط سیگنال و خط اندیکاتور در منطقه اشباع خرید قرار داشته باشند و سپس خط اندیکاتور از خط سیگنال پایینتر برود میتوان آنرا سیگنال فروش دانست.

در مقابل، اگر که خط اندیکاتور و خط سیگنال در منطقه اشباع فروش باشند و سپس خط اندیکاتور از خط سیگنال بالاتر برود، میتوان آنرا سیگنال خرید قلمداد کرد.

منطق این تعبیر این است که خط اصلی یا %K در مقایسه با خط سیگنال یا %Dحساسیت بیشتری به آخرین تغییرات قیمت دارد. بدین سبب اگر خط اصلی از خط سیگنال بالاتر برود یعنی احتمال این که قیمت جهت افزایشی پیدا کند بیشتر است و بالعکس، اگر از خط سیگنال پایینتر برود یعنی احتمال این که قیمت جهت کاهشی بیابد بیشتر است.

سیگنالگیری بر اساس واگرایی بین اندیکاتور استوکاستیک و پرایس اکشن

واگرایی یعنی این که کفهای اندیکاتور و کفهای پرایس اکشن یا سقفهای اندیکاتور و سقفهای پرایس اکشن در خلاف جهت یکدیگر حرکت کنند و همگرا نباشند.

فرضا اگر اندیکاتور استوکاستیک در منطقه اشباع فروش قرار داشته باشد اما به طور متوالی دو کف ثبت کند به صورتی که کف دومی بالاتر از کف اولی باشد، و در همین بازه زمانی پرایس اکشن نیز دو کف ثبت کند به صورتی که کف دومی پایینتر از اولی باشد، واگرایی رخ داده است که سیگنال خرید است. این واگرایی اینگونه تعبیر میشود که احتمالا مومنتوم روند نزولی در حال ضعیف شدن است و ممکن است روند بچرخد و صعودی شود.

در مقابل اگر اندیکاتور در منطقه اشباع خرید قرار داشته باشد و سپس شاهد باشیم که دو سقف متوالی ثبت کرده به صورتی که سقف دومی از اولی پایینتر است، ولی در همان بازه زمانی پرایس اکشن دو سقف ثبت کرده باشد و سقف دومی بالاتر از اولی باشد، سیگنال فروش است. تعبیر ما از این حالت این است که مومنتوم روند صعودی در حال ضعیف شدن است و احتمال کاهش قیمت وجود دارد.

کاهش سیگنالهای کاذب هنگام استفاده از اندیکاتور استوکاستیک

تمام اندیکاتورها میتوانند به شما سیگنالهای کاذب بدهند و همچنین دو اندیکاتور میتوانند سیگنالهایی متضاد تولید کنند. روشهای زیر میتواند تا حدی به شما در فیلتر کردن سیگنالها کمک کند.

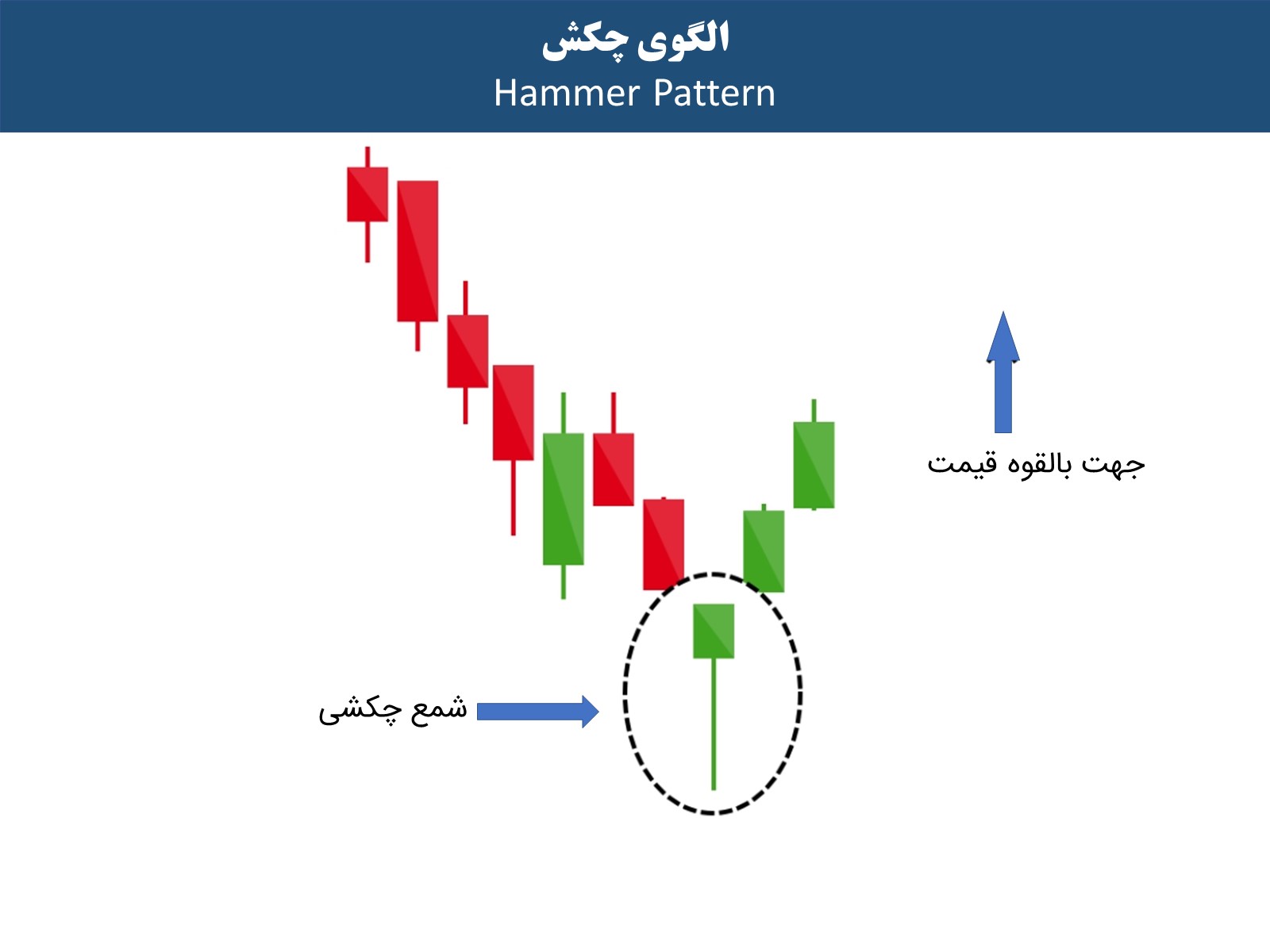

استفاده از الگوهای شمعی

هنگامی که از اندیکاتورها استفاده میکنید، یکی از روشهای کاهش سیگنالهای کاذب تحلیل الگوهای شمعی است. شمعهای نمودار میتوانند الگوهای مختلفی را تشکیل دهند که هر یک معنای خاصی داشته باشد. تصویر زیر مثالی از الگوی شمعی چکشی است که سیگنال خرید میدهد.

اگر هم اندیکاتور و هم الگوی شمعی به شما سیگنال خرید یا فروش بدهند میتوانید بیشتر به آن سیگنال اعتماد کنید.

این مقاله انواع الگوهای شمعی را به شما معرفی میکند: کندل شناسی

استفاده از دو یا چند اندیکاتور

اگر از دو اندیکاتور یا تعدادی بیشتر استفاده کنید تصمیمگیری برای شما پیچیدهتر میشود، اما همچنین میتوانید در نقاطی که همهی اندیکاتورها به شما یک سیگنال مشترک میدهند با اطمینان بیشتری وارد معامله شوید. توجه کنید که اندیکاتورها ممکن است سیگنالهای متضاد هم تولید کنند. به علاوه اگر از چند اندیکاتور استفاده کنید میتوانید از الگوهای شمعی نیز استفاده کنید.

مثلا برخی موارد از اندیکاتور آر اس آی یا RSI در کنار استوکاستیک استفاده میشود و زمانی که هر دو سیگنال یکسانی بدهند میتوان با اطمینان بیشتری وارد یک موقعیت شد.

برای آشنایی بیشتر با اندیکاتور RSI بر روی این عبارت کلیک کنید: اندیکاتور rsi

معامله در راستای روند بلندمدت با اندیکاتور استوکاستیک

برخی افراد محتاط ترجیح میدهند روندی طولانیتر را تشخیص دهند و سپس تنها به سیگنالهایی توجه کنند که با آن روند همراستا باشند. برای این کار معمولا میانگین متحرک دورهی مد نظر (مثلا اگر تایمفریم شما روزانه باشد میانگین متحرک ۳۰، ۶۰ روزه یا بیشتر) را ترسیم میکنید. سپس فقط زمانی که پرایس اکشن از میانگین متحرک مذکور بالاتر باشد سیگنالهای خرید را قبول میکنید.

عیب این روش این است که باعث میشود نتوانید از حرکات موقتی نمودار که بر خلاف روند طولانیتر هستند استفاده کنید. چون ممکن است مثلا در دورهای ۳۰ روزه روند کلی نزولی باشد اما در بین آن دورههایی چند روزه شاهد افزایش قیمت باشند.

توجه کنید که میتوان تمامی این روشها را با یکدیگر ترکیب کرد. اما در کل هر چه از استراتژی پیچیدهتری استفاده کنید ممکن است خطاهای شما کمتر شود اما از طرف دیگر تصمیمگیری نیز برای شما پیچیدهتر و طولانیتر میشود.

آموزش استفاده از اندیکاتور استوکاستیک

تصویر زیر مثالی از نمودار معاملاتی فارکس است. جفت ارز ما در اینجا EURUSD و تایم فریم یا چهارچوب زمانی ما روزانه است.

در سمت چپ میبینید که اندیکاتور استوکاستیک از حد اشباع خرید بالاتر رفته است، سپس خط اصلی اندیکاتور (سبز) خط سیگنال (قرمز) را قطع کرده و از آن پایینتر رفته است و سپس از منطقه اشباع خرید بیرون رفته است. این نمونهای از سیگنال فروش توسط اندیکاتور استوکاستیک است.

تصویر پایین نمونهای از واگرایی بین اندیکاتور و پرایس اکشن را نشان میدهد. مشاهده میکنید که پرایس اکشن نزولی بوده و کفهای پایینتری ثبت کرده است. در همان حال اندیکاتور در منطقه اشباع فروش فرار دارد و کفهای آن دارند بالاتر میروند. پس از این نقطه روند نزولی تمام شده و روند صعودی ایجاد میشود.

جمعبندی و نکات مهم اندیکاتور استوکاستیک

در این مقاله با اندیکاتور استوکاستیک که یک نوسانگر است آشنا شدید. این اندیکاتور میتواند به شما در تشخیص مومنتوم یا سرعت روند و همچنین نقاط اشباع خرید و فروش کمک کند. در نتیجه میتوانید از آن برای تشخیص این که در کجا احتمال معکوس شدن روند وجود دارد استفاده کنید.

همچنین متوجه شدید که مانند دیگر اندیکاتورها استوکاستیک نیز میتواند سیگنالهای کاذب بدهد، اما راههایی را برای کمتر کردن این سیگنالهای کاذب را نیز فرا گرفتید، مانند استفاده در ترکیب با دیگر اندیکاتورها، استفاده از روندهای بلندمدت، و استفاده از الگوهای شمعی.

این مقاله ترسیم اندیکاتور و استفاده از آن در پلتفرم متاتریدر را برای شما توضیح داد، اما پیشنهاد میکنیم که حتما فیلم آموزشی را نیز مشاهده کنید چون به صورت مختصر و مفید این موارد را به شما ارائه میکند.

ارسال دیدگاه

0 دیدگاه