آموزش پرایس اکشن؛ کامل ترین فیلم و pdf آموزش price action

- 10 دی 1400

- نویسنده : کارشناس دنیای ترید

اگر در فارکس، ارز دیجیتال یا کریپتو، سهام و بورس، یا هر بازار دیگری که با نمودارهای معاملاتی سروکار دارد حضور داشته باشید، احتمالا با عباراتی مانند پرایس اکشن یا رفتار قیمت روبرو شدهاید. در اینجا قصد دارم که این مفهوم را برای شما باز کنم و استفاده از آن در معاملات را به شما نشان دهم.

پرایس اکشن چیست؟

پرایس اکشن در فارسی «رفتار قیمت» ترجمه میشود. پرایس اکشن را معمولا با نمودار نشان میدهند و همانطور که از این نامگذاری پیداست، اگر قیمت کالایی مشخص را بر حسب زمان روی نمودار بیاوریم و در واقع افت و خیزهای آنرا در زمان ثبت کنیم، نمودار پرایس اکشن آنرا رسم کردهایم.

پرایس اکشن چه کاربردی دارد؟

پیش از این که به کاربرد پرایس اکشن بپردازیم، باید اشارهای گذرا به مبحث «تحلیل تکنیکال» داشته باشیم.

در فارکس و دیگر بازارهای معاملاتی دو نوع تحلیل داریم که بر اساس آنها در معاملات تصمیمیگیری میکنیم. تحلیل بنیادی (fundamental) و تحلیل تکنیکال (technical). معاملهگران موفق معمولا از یک یا هر دوی این تحلیلها در کنار یکدیگر استفاده میکنند. افرادی که از هر دوی این تحلیلها استفاده میکنند ممکن است مثلا در تحلیل بنیادی ضعیف باشند اما در تحلیل تکنیکال مهارت بیشتری داشته باشند یا بالعکس. در معامله با پرایس اکشن، تمرکز ما روی تحلیل تکنیکال است.

در تحلیل تکنیکال، مهمترین ابزار ما نمودار یا همان چارت معاملاتی است. در اینجاست که پرایس اکشن بسیار مهم میشود چون تمامی نمودارها در واقع دارند تغییرات قیمت نسبت به زمان یا همان پرایس اکشن کالا را به ما نشان میدهند. در فارکس این کالا یک جفتارز (مثلا یورو-دلار EUR/USD) است. بسیاری معاملهگران که در بازههای کوتاه معامله میکنند صرفا از تحلیل تکنیکال و پرایس اکشن برای تصمیمیگیری استفاده ميکنند. آنها پرایس اکشن را مطالعه کرده و بر اساس روند اخیر سعی میکنند روند آینده و افت و خیزهای قیمت را پیشبینی کنند تا تصمیم بگیرند در چه زمانی و چه حجمی دست به خرید یا فروش بزنند.

پرایس اکشن تریدر: نحوه استفاده از پرایس اکشن

به افرادی که فقط بر اساس پرایس اکشن در معاملات تصمیم میگیرند، price action trader میگوییم که معادل فارسی آن معاملهگر با رفتار قیمت میشود. این افراد تحلیل بنیادی را از کار حذف میکنند و همچنین کاری به اندیکاتورها (که با محاسبات ریاضی از ارقام روی نمودار مشتق میشوند) ندارند، بلکه صرفا بر اساس خود رفتار قیمت و الگوهایی که روی نمودار تشکیل میشود تصمیم میگیرند. معاملهگران پرایس اکشن معمولا رفتار قیمت را در سه تا شش ماه اخیر بررسی میکنند و باور دارند که تمامی عوامل بنیادی و روانشناختی در پرایس اکشن خود را نشان میدهند.

برای این که بتوانید از پرایس اکشن در معاملات استفاده کنید لازم است به مباحث زیر آشنا باشید:

- سطوح حمایت و مقاومت

- تحلیل کندل (الگوهای شمعی)

مطالعه این مقاله پیشنهاد میشود: کندل شناسی

برای استفاده از پرایس اکشن در معامله، معمولا از کندلها یا الگوهای شمعی برای تشخیص روندها و یافتن نقاط حمایت و مقاومت نمودار استفاده میکنیم. این الگوها به شما کمک میکند بفهمید که آیا قرار است روند صعودی یا نزولی ادامه یابد یا مثلا پس از رسیدن به حدی معکوس شود، و یا اگر روند نسبتا خنثی است، آیا قرار است این حرکت خنثی و اصطلاحا عرضی ادامه یابد یا نمودار خواهد شکست و صعود یا نزول مهمی خواهد داشت.

با پیدا کردن نقاط حمایت و مقاومت میتوان تشخیص داد که قیمت در کجا به کف یا سقف خود خواهد رسید و مثلا اگر پیشبینی کنید که قیمت EUR/USD در حد ۱.۲۰۰۰۰ به سقف خود میرسد و سپس کاهش مییابد، در آن نقطه یا نزدیک به آن هنگامی که قیمت در اوج است دست به فروش میزنید. یا اگر پیشبینی که در حد ۱.۱۰۰۰۰ به کف خود میرسد و پس از آن شروع به بالا رفتن میکند، در آن نقطه دست به خرید میزنید و منتظر میمانید تا بالا برود.

وقتی که قیمت از سطح حمایت یا مقاومت مشخصی گذر میکند و اصطلاحا آنرا میشکند، میگوییم که در نمودار شکست (breakout) رخ داده است.

اصطلاحات مهم پرایس اکشن

روند و دامنه معاملاتی در پرایس اکشن

روند به جهت حرکت قیمت کالا (در فارکس جفتارز) میگویند. در کل روند سه حالت دارد:

- روند صعودی (uptrend) که در آن قیمت جفتارز رو به افزایش است؛

- روند نزولی (downtrend) که در آن قیمت جفتارز رو به کاهش است؛

- روند خنثی یا عرضی (neutral-sideways) که در آن قیمت در بازهای نسبتا کوچک بالا و پایین میرود (اصطلاحا نوسان میکند) و مثلا دائما بین سطوح ۱.۱۰۰۰۰ و ۱.۲۰۰۰۰ نوسان میکند بدون این که روند نزولی یا صعودی قدرتمندی ایجاد شود و در اثر آن سطح حمایتی ۱.۱۰۰۰۰ یا سطح مقاومتی ۱.۲۰۰۰۰ شکسته شوند.

دامنه معاملاتی (یا بازه معاملاتی) در حالتی معنا پیدا میکند که جفتارز در بازهای مشخص نوسان کند. در این حالت به فاصله بین کف و سقف این بازه دامنه معاملاتی میگوییم. در مثال بالا، اگر کف (سطح حمایت) در ۱.۱۰۰۰۰ و سقف (سطح مقاومت) در ۱.۲۰۰۰۰ واقع باشند، پس قیمت در بازهای به مقدار ۱۰0۰۰ پیپ بالا و پایین میشود.

نقاط سوینگ (چرخش) و عقبنشینی (پولبک)

به نمودار پایین نگاه کنید. میبینید که قیمت تا سطحی مشخص پایین آماده و به سطح حمایتی رسیده است، و پس از آن روند نزولی برعکس شده (چرخیده) و با افزایش قیمت روند صعودی ایجاد شده است. به این پدیده چرخش (swing یا سوینگ) میگوییم.

اگر این نقطه سوینگ یا چرخش در روندی نزولی رخ دهد و منجر به روند صعودی شود، به پایینترین قیمتی که پس از آن روند صعودی شده باشد کف سوینگ (swing low) میگوییم. بالعکس وقتی که این سوینگ یا چرخش در روندی صعودی اتفاق بیفتد و قیمت پس از رسیدن به سطح مقاومت کمتر شود و روند نزولی حاکم شود، به این بالاترین قیمتی که جفتارز ثبت کرده سقف سوینگ (swing high) میگوییم.

معرفی اسپایک و کانال در پرایس اکشن

اسپایک (spike) به معنای ستون یا سرنیزه است. وقتی که قیمت در نمودار ناگهان با شیب بسیار تند بالا میرود به آن اسپایک میگویند. میتوانید به حالتی فکر کنید که یک والیبالیست ناگهان به بالا میپرد که در آنجا نیز اسپایک نامیده میشود.

به نمودار زیر نگاه کنید. میبینید که ما دو خط موازی با هم ترسیم کردهایم. خط بالایی نقاط سقف شمعها در زمانهای مختلف را به هم متصل کرده است. خط پایینی با متصل کردن نقاط کف شمعها به دست آمده است. با نگاهی دقیقتر میبینیم که قیمت همواره بین این دو خط موازی نوسان کرده است. به منطقه بین این دو خط موازی، کانال میگوییم. کانال میتواند صعودی یا نزولی باشد و یا حالت افقی داشته باشد (زمانی که روند خنثی بر بازار حاکم است).

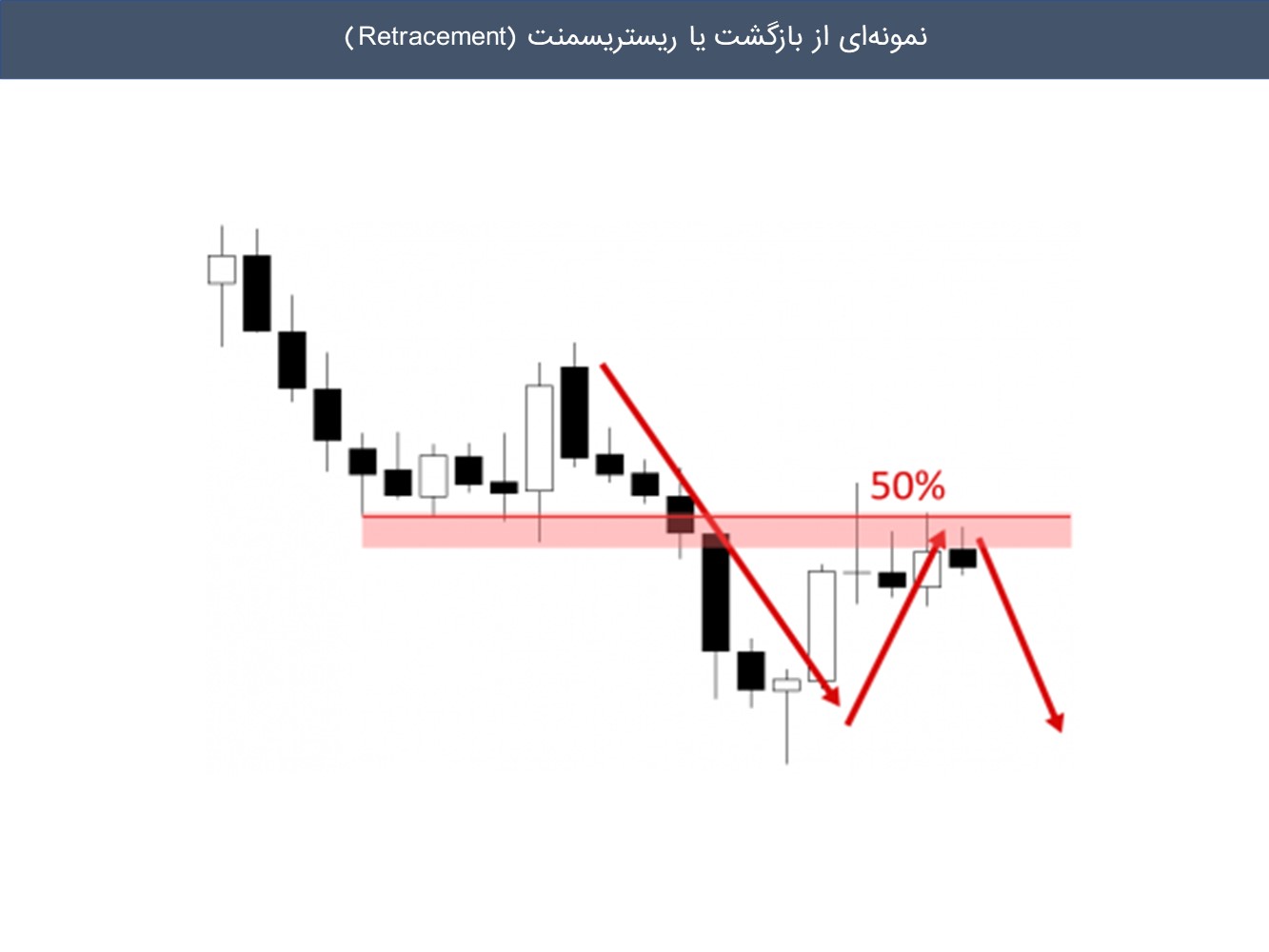

ریتریسمنت (بازگشت)

مفهوم ریتریسمنت (retracement) که ما آنرا «بازگشت» ترجمه میکنیم بسیار ساده است. به نمودار زیر نگاه کنید. میبینید که قیمت اول حرکتی نزولی داشته ولی سپس به سطح حمایتی برخورد کرده و به دنبال آن در مسیر مخالف شروع به صعود کرده است به گونهای که تا نصف (۵۰ درصد) حرکت نزولی پیشین به بالا بازگشته است. در این حالت میگوییم که قیمت ریتریسمنت یا بازگشت داشته است. به طور دقیقتر در این مورد نمودار ۵۰ درصد بازگشت داشته است.

روانشناسی بازار در پرایس اکشن

علاوه بر عوامل تکنیکال بالا، روانشناسی بازار نیز در پرایس اکشن نقش مهمی دارد. به طور کلی، در فارکس سطوحی هستند که به آنها سطوح روانی یا روانشناختی (psychological level) میگوییم. بگذارید با چند مثال این مفهوم را توضیح دهم.

فرض کنید قیمت جفتارز یورو-دلار EUR/USD برای مدتی مدید، مثلا یک ماه در بازهای بین ۱.۱۰۰۰ و ۱.۲۰۰۰ بالا و پایین رفته و به قول معروف نوسان کرده است و از این دو سطح گذر نکرده است. حال با حرکتی در بازار، نمودار میشکند و از سطح مقاومت ۱.۲۰۰۰ عبور میکند. وقتی سطحی که مدتی مدید (بر حسب بازه زمانی یا تایمفریم معاملات) پایدار بوده است بشکند، اکثر معاملهگران انتظار خواهند داشت که روند کنونی ادامه یابد. مثلا در این مورد اگر قیمت از ۱.۲۰۰۰ بالاتر برود، بسیاری دست به خرید میزنند چون باور دارند که قیمت به افزایش ادامه خواهد داد.

عامل روانشناختی دیگر ساده (رند) بودن عدد است. مثلا به این سه سطح قیمت نگاه کنید: ۱.۱۲۴۳، ۱.۱۵۰۰، و ۱.۲۰۰۰. در بین این سه سطح، سطح ۱.۲۰۰۰ به علت رند بودن دارای خاصیت روانی است و اگر قیمت از آن بالاتر یا پایینتر برود، تا حدی این انتظار را ایجاد میکند که روند حفظ شود.

سومین فاکتور روانشناختی پرایس اکشن که به آن اشاره میکنیم، سوابق تاریخی است. فرض کنید یک توالی از وقایع خاص قبلا چند بار در بازار مشاهده شده است و مثلا اخیرا قیمت چندین بار به سقف ۱.۲۰۰۰ رسیده، از آنجا تا ۱.۱۰۰۰ پایین آمده ولی دوباره بالا رفته است. در این صورت وقتی قیمت دوباره به ۱.۲۰۰۰ نزدیک شود افراد انتظار خواهند داشت که این سطح حکم سقف قیمت را بازی کند و اگر تا نزدیک ۱.۱۰۰۰ پایین بیاید، انتظار خواهند داشت که این سطح نقش کف قیمت را ایفا کند. این سوابق با عوامل بنیادی از قبیل رخدادهای سیاسی و اجتماعی یا مسائل تامین منابع و تجاری نیز میتواند ترکیب شود و انتظارات بازار را شکل دهد.

مطالعه این مقاله پیشنهاد میشود: لات در فارکس

مزایا و معایب معامله با پرایس اکشن

سادگی یکی از عواملی است که در معاملات مهم است. امروزه ابزارهای مختلفی در دسترس ما قرار دارد که میتوانیم در معاملات از آنها استفاده کنیم: تحلیل بنیادی، تحلیل تکنیکال، تحلیل ترکیبی بنیادی و تکنیکال، دهها اندیکاتور، انواع نمودارها، و انواع الگوهای شمعی در نمودارهای کندلاستیک.

اما صبر کنید، فکر نمیکنید که هر چه از ابزارهای بیشتری برای تصمیمگیری استفاده کنید، کار زمانبرتر، پیچیدهتر، و پراسترستر میشود؟ عده زیادی باور دارند که هر چه استراتژی معاملاتی آنها سادهتر باشد نتیجه بهتری خواهند گرفت. به قول هنرمند آلمانی میس ون در روهه، «کمتر بیشتر است».

عده قابل توجهی که به آنها معاملهگر پرایس اکشن میگوییم چنین دیدگاهی دارند و از این رو، استراتژی را انتخاب کردهاند که به آن همچنین «معامله لخت یا خام» نیز میگویند، یعنی شما فقط از روی سوابق نمودار قیمت تصمیم میگیرید و کاری به تحلیل بنیادی، اخبار اقتصادی، اندیکاتورهای معاملاتی از قبیل میانگینهای متحرک و RSI و غیره ندارید. این سادگی نقطه قوت استراتژی پرایس اکشن است. البته وقتی میگوییم ساده منظور این نیست که هیچکاری نباید کرد و بسیار پیشپا افتاده است، بلکه منظور کمتر بودن تعداد ابزارها و متغیرهای تصمیمگیری است. افرادی که فقط از پرایس اکشن استفاده میکنند باور دارند که پرایس اکشن یک کالا به تنهایی تمامی عوامل بنیادی و تکنیکال را بیان میکند و با تحلیل و بررسی دقیق پرایس اکشن میتوان به خوبی روندها را فهمید، جهت آینده را پیشبینی کرد، و نقاط ورود و خروج از معامله را تعیین کرد.

اگر بخواهیم درباره معایب معامله صرف با پرایساکشن صحبت کنیم، میتوانیم بگوییم همان چیزی که نقطه قوت آنرا میسازد، نقطه ضعف آن هم هست. یعنی چون عواملی مانند تحلیل بنیادی و اندیکاتورها را حذف میکند، ممکن است شما از اطلاعات و راهنماییهایی که این ابزارها فراهم میکنند محروم شوید.

چند سیگنال ساده و مهم پرایس اکشن

در پایین چند الگوی شمعی یا سیگنال ساده پرایساکشن را به شما معرفی ميکنیم. توجه کنید که اینها صرفا چند مورد مقدماتی و پرکاربرد هستند و در کل تنوع این الگوها بسیار بیشتر است.

مطالعه این مقاله پیشنهاد میشود: تحلیل جفت ارزها

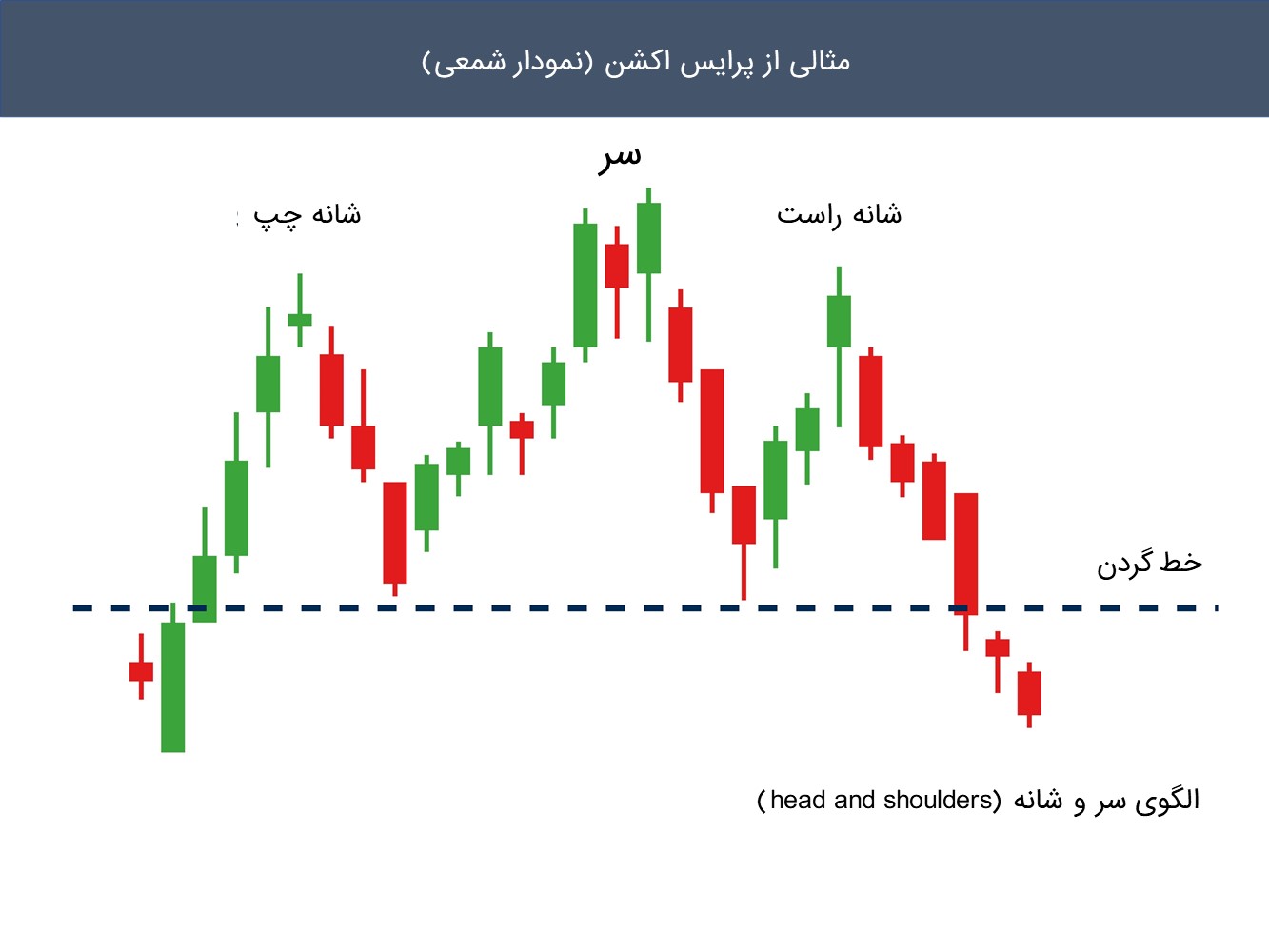

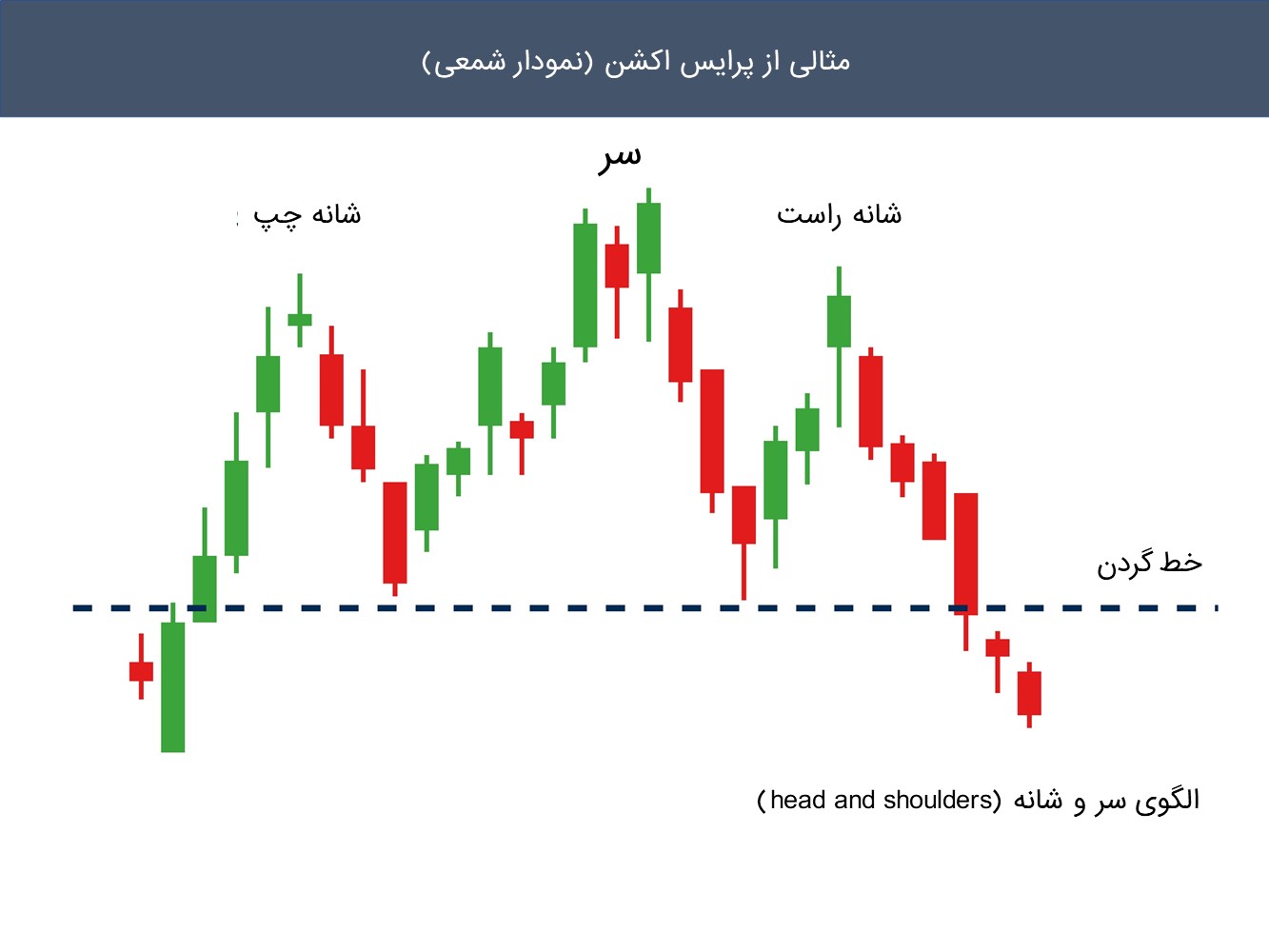

الگوی سر و شانه

نام انگلیسی این الگو head and shoulders است که یکی از رایجترین استراتژیهای معاملاتی در پرایس اکشن است. وقتی قیمت بالا برود، پایین بیاید (شانه سمت چپ را تشکیل دهد)، دوباره به مقداری بیشتر بالا برود (و سر الگو را تشکیل دهد)، و دوباره پایین بیاید، و سپس دوباره تا حدی کمتر بالا برود و سپس پایین رود (شانه سمت راست را تشکیل دهد)، الگوی سر و شانه ایجاد میشود.

معمولا نقطه ورود را پس از شانه سمت چپ انتخاب میکنیم و نقطه حد زیان (استاپ لاس) را پس از شانه سمت راست قرار میدهیم تا بتوانیم از افزایش قیمت در نقطه «سر» استفاده کنیم.

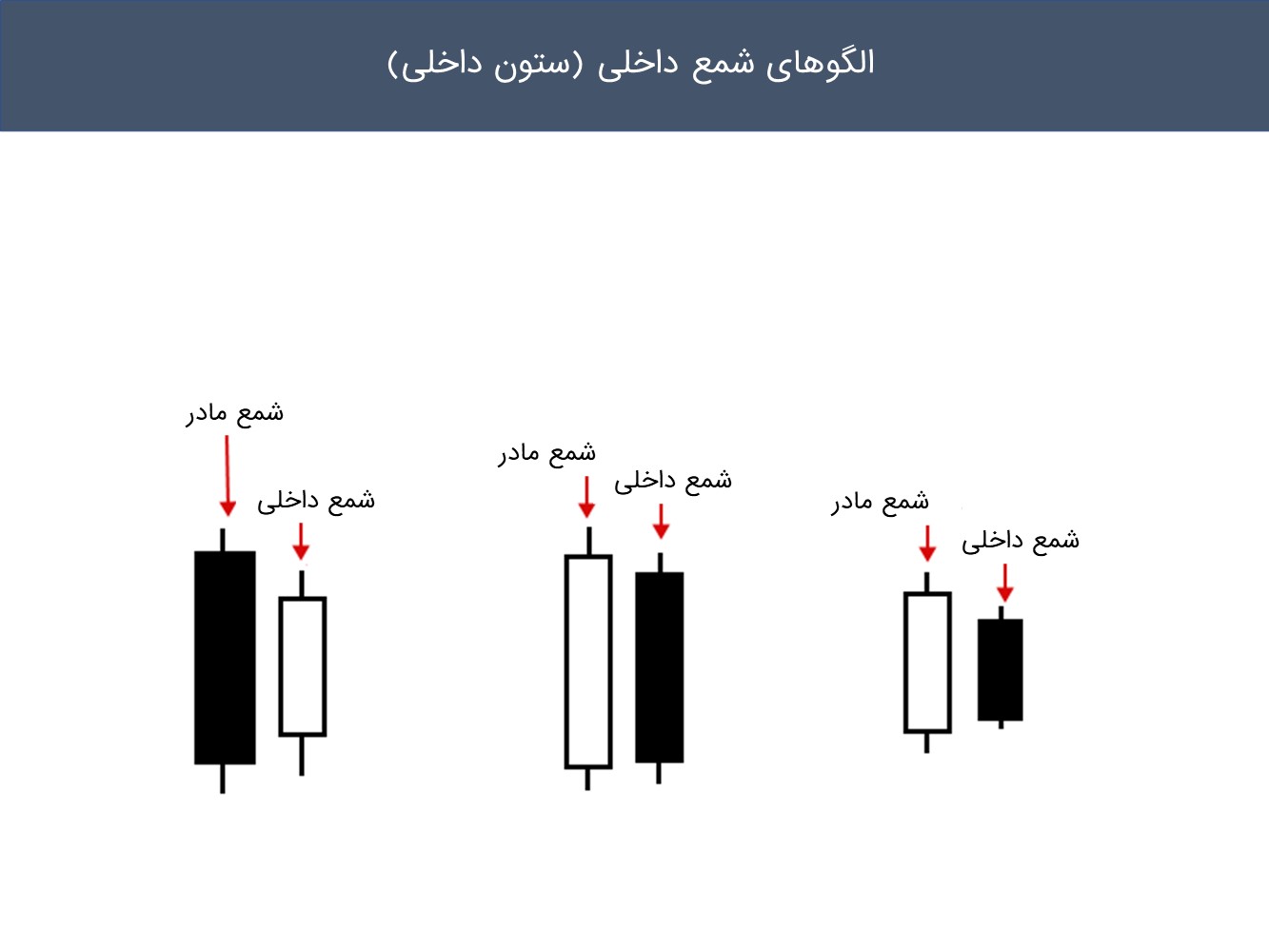

الگوی شمع داخلی/ستون داخلی

نام انگلیسی این الگو Inside bar pattern است. وقتی در نمودار شمعی داشته باشیم که شمع بعدی را کاملا در خود جای دهد الگوی ستون داخلی تشکیل شده است. در بازارهایی که روند مشخصی دارند، این الگو معمولا سیگنال شکستن روند است اما اگر در سطح کلیدی (مثلا سطح مقاومت یا حمایت کلیدی) شاهد این الگو باشیم، میتواند به معنای معکوس شدن روند یا اصطلاحا reversal نیز باشد.

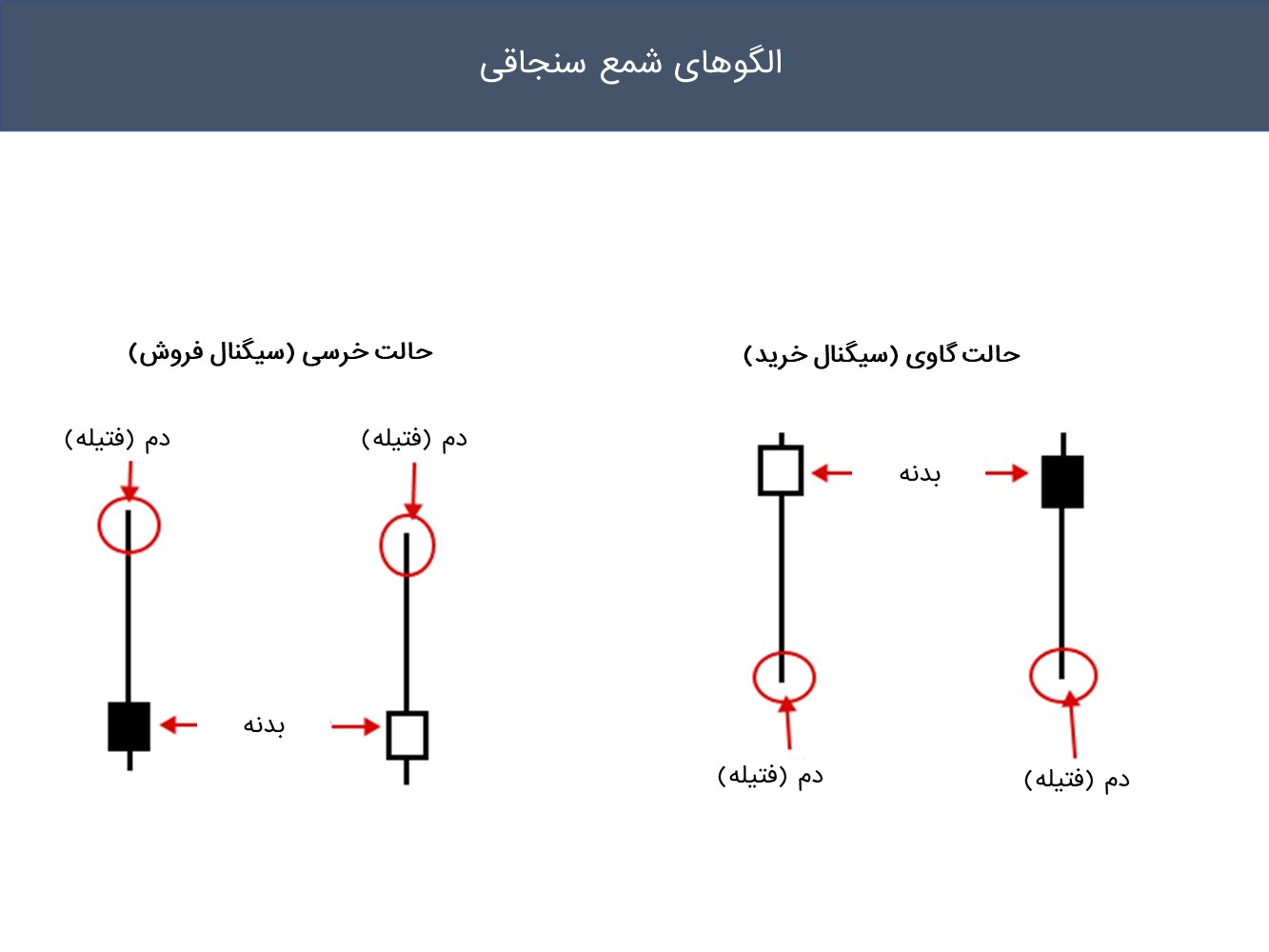

الگوی شمع سنجاقی

این الگو در انگلیسی با pin bar pattern شناخته میشود. وقتی در شمعی بدنه بسیار کوچک و یکی از فتیلههای بالا یا پایین خیلی بلند باشد، الگوی شمع سنجاقی تشکیل شده است. این الگو معمولا سیگنال میدهد که روند کنونی ممکن است معکوس شود چون علیرغم تلاش معاملهگران دیگر توان یا مومنتوم ادامه ندارد. اگر فتیله بالایی بلند باشد، سیگنال ایجاد روند نزولی (خرسی) است ولی اگر فتیله پایین بلند باشد، سیگنال ایجاد روند صعودی (گاوی) است.

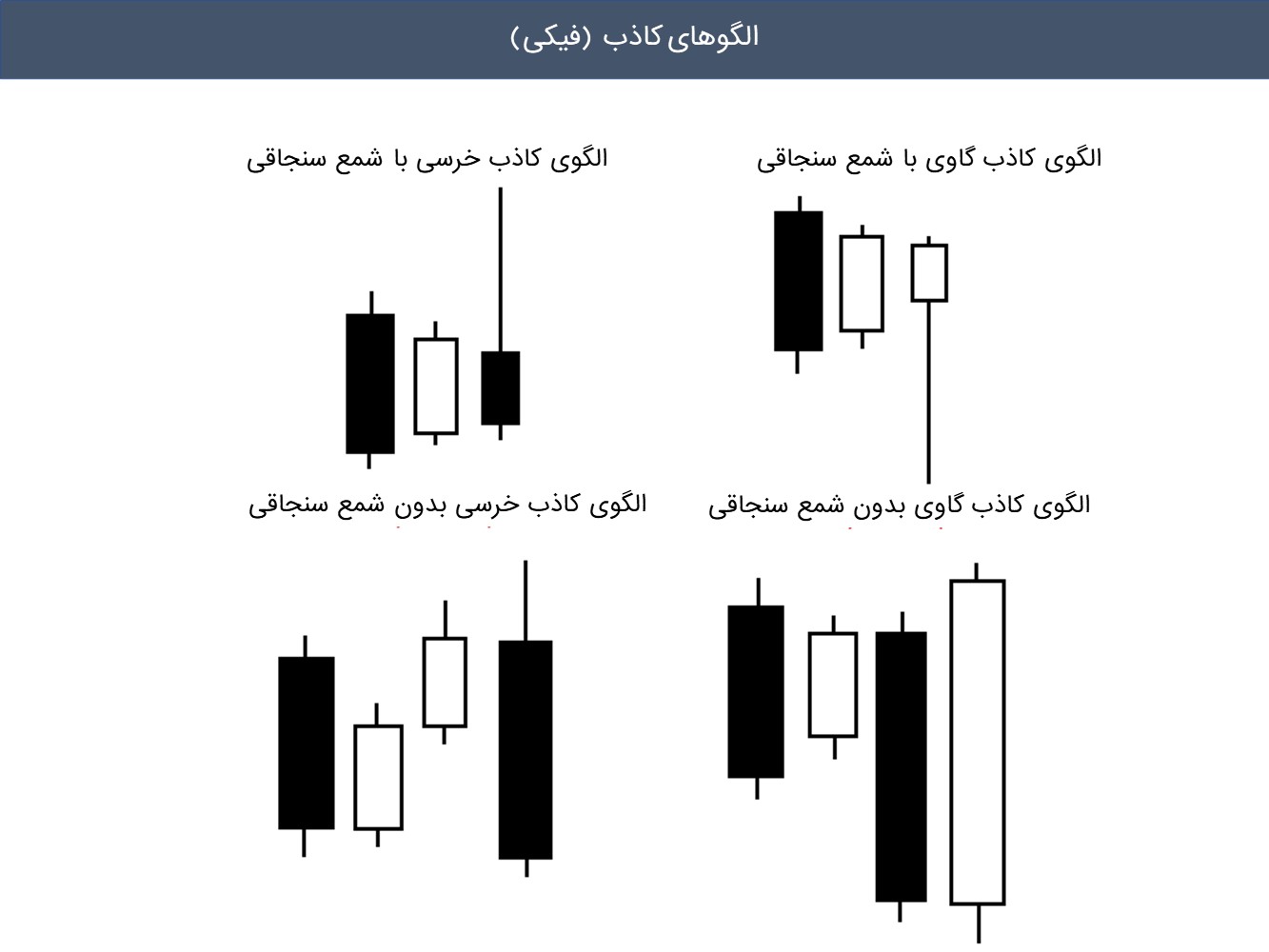

الگوی کاذب (فیکی)

در الگوی کاذب، اول الگوی شمع داخلی تشکیل میشود و پس از آن شکستی کاذب در نمودار پدیدار میشود، یعنی پس از این که ظاهرا شکست ایجاد شد شاهد معکوس شدن جهت و بسته شدن دوباره شمع در محدوده شمع بزرگ یا شمع داخلی خواهیم بود. چون این سیگنال غیر واقعی است، به آن فیکی یا کاذب میگویند. این الگو در معاملاتی که روند مشخصی دارد یا حالت بازهای پیدا کرده و همچنین در سطوح کلیدی حمایتی و مقاومتی پدیدار میشود.

حال که به چند الگوی ساده شمعی یا همان الگوی کندل آشنا شدیم، چند مثال درباره استفاده از آنها میزنیم.

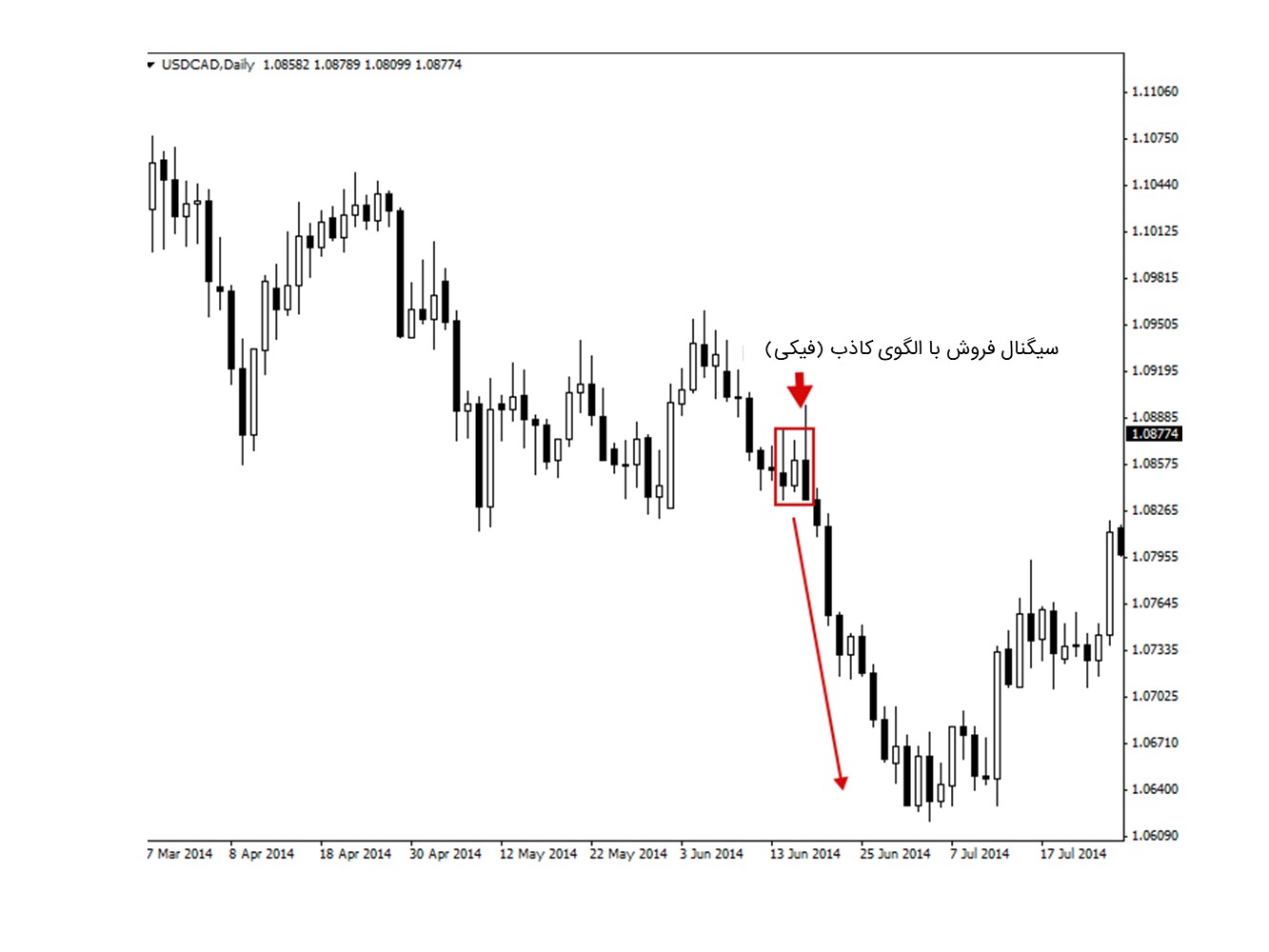

به نمودار پایین نگاه کنید.

در مستطیل قرمز الگوی کاذب را میبینیم که از نوع خرسی (سیگنال فروش) است. روند کلی نزولی است و از این رو این سیگنال فروش با روند کلی همراستا است. بدین ترتیب میتوان نتیجه گرفت که اگر دست به فروش بزنیم، در جهت روند حاکم حرکت کردهایم که معمولا ایده خوبی است.

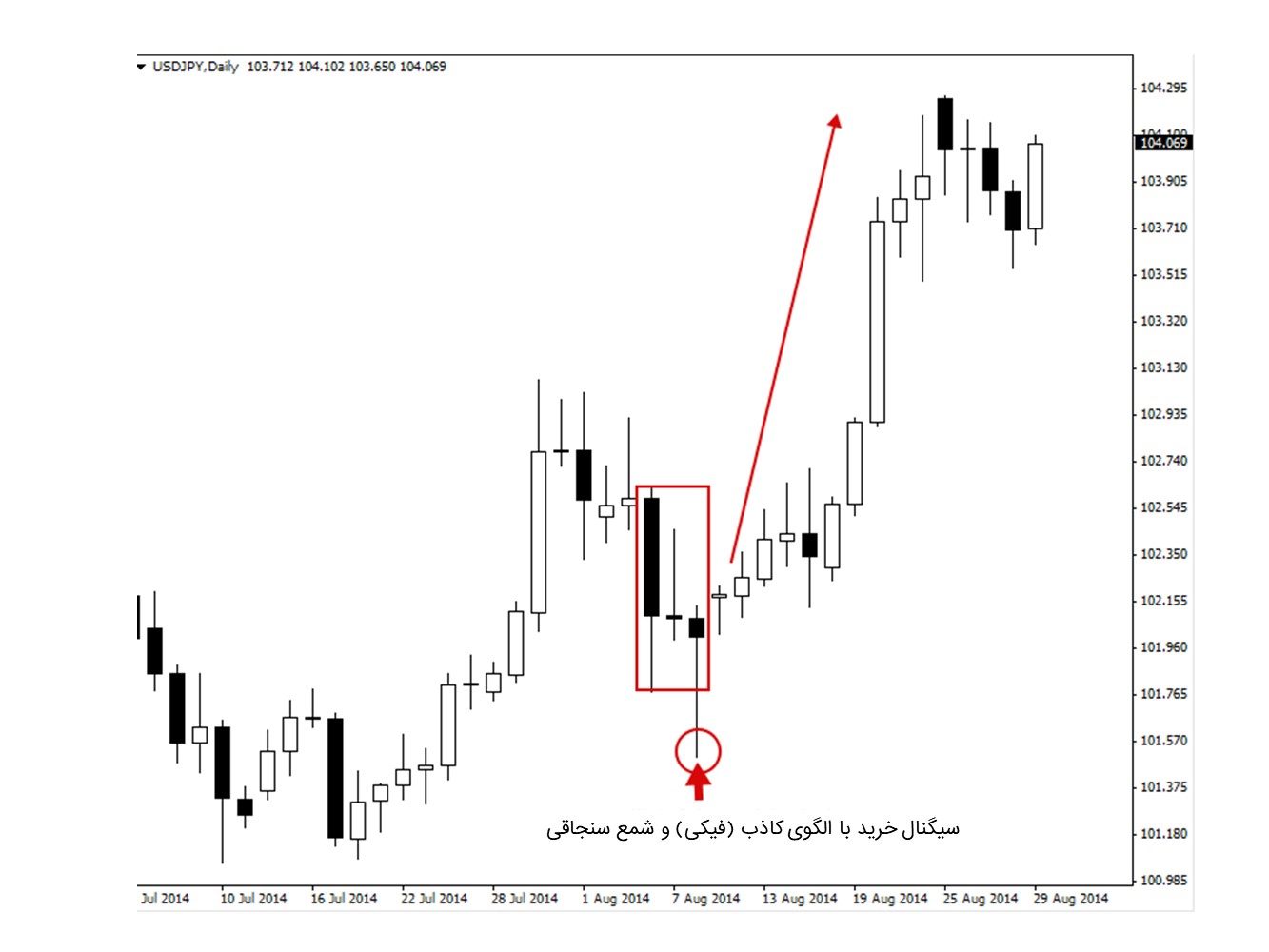

حال به نمودار زیر نگاه کنید.

الگوی این نمودار ترکیب کاذب گاوی (سیگنال خرید) و همچنین شمع سنجاقی است. روند کلی صعودی است و از این رو بهتر است همراستا با روند معامله کنیم.

در نمودار پایین دو الگوی ترکیبی (شمع داخلی + شمع سنجاقی) را میبینیم. روند کلی نزولی است و این الگوها نیز به ما نشان میدهند که تلاش برای ایجاد روند صعودی ناکام بوده است.

مفهوم تلاقی (کانفلوئنس)

به زبان ساده، تلاقی (confluence) یعنی وقتی که چند نشانه مهم روی نمودار با یکدیگر تلاقی میکنند. محل تلاقی مهم است چون به شما میگوید که یک الگوی شمعی که سیگنال خرید یا فروش است تا چه حد معتبر است و میتوان به آن اعتماد کرد. بگذارید با یک مثال به مفهوم تلاقی بپردازیم.

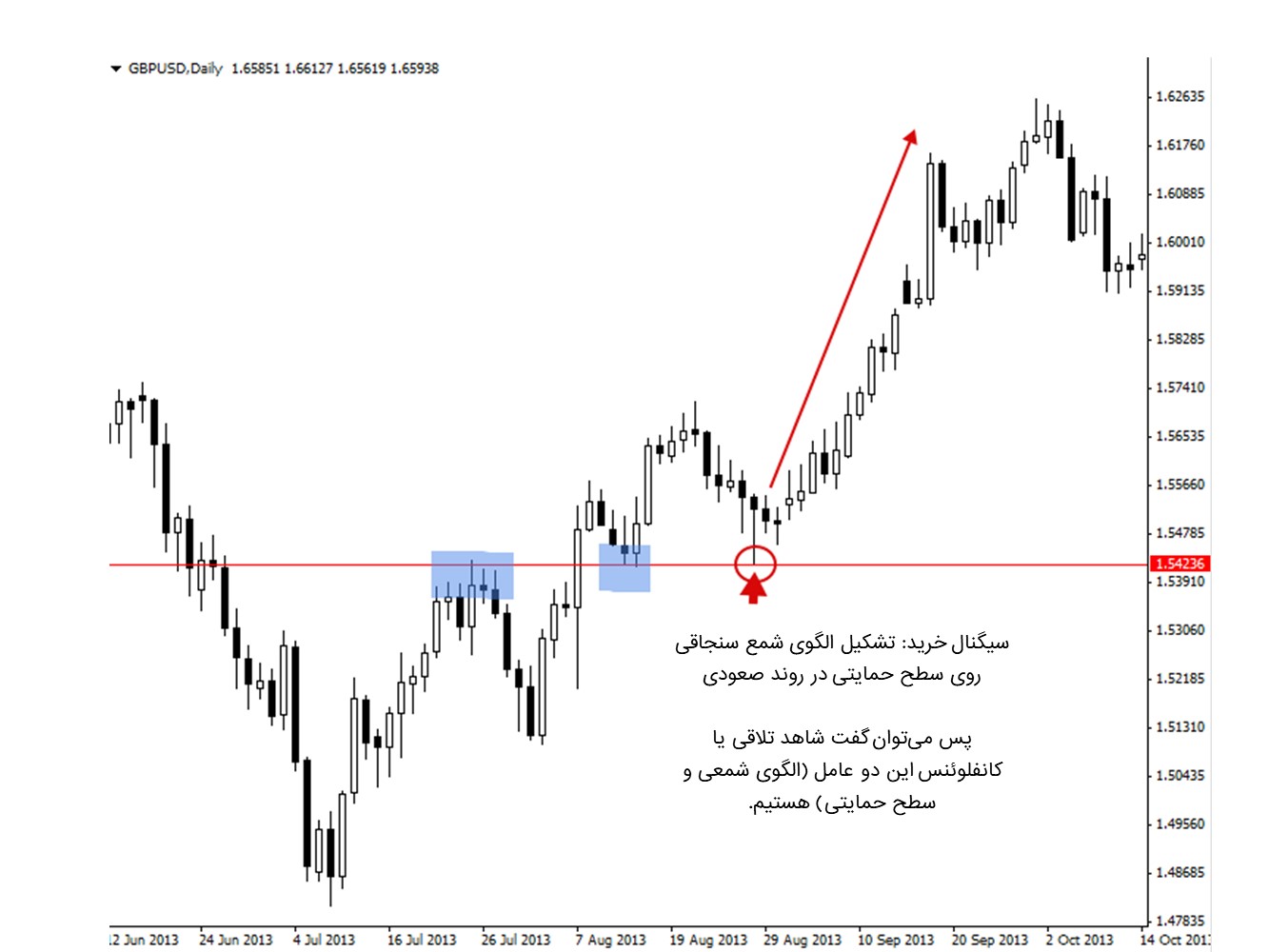

در نمودار پایین، شاهد الگوی شمع سنجاقی (پین بار) هستیم. از طرف دیگر، وقتی به محل تشکیل این الگو نگاه میکنیم، میبینیم که در یک سطح حمایتی تشکیل شده است. در این مورد میتوانیم بگوییم که دو چیز با یکدیگر تلاقی دارند: الگوی شمع سنجاقی و سطح حمایتی واقع در ۱.۵۴۲۳، پس با اطمینان بیشتری میتوان به این الگو که سیگنال خرید است اعتماد کرد و دست به خرید زد.

توجه کنید که تلاقی میتواند بین بیش از دو نشانه رخ دهد. مثلا اگر از اندیکاتورها نیز استفاده کنیم، ممکن است تلاقی بین یک الگوی شمعی، یک سطح حمایت یا مقاومت، و همچنین یک اندیکاتور (مثلا میانگین متحرک) پدیدار شود، و یا چندین الگو پشت سر هم به ما سیگنال خرید یا فروش بدهند.

سایر منابع آموزشی

در این مقاله به مفهوم پرایس اکشن یا رفتار قیمت پرداختیم و با برخی الگوهای شمعی که در نمودارها پدیدار میشوند و در معامله با پرایس اکشن استفاده میشوند آشنا شدیم. همانطور که گفتم تعداد این الگوها بسیار زیاد است و پیشنهاد ميکنم باقی مقالات وبسایت دنیای ترید را برای آشنایی با باقی این الگوها مطالعه کنید. همچنین میتوانید در دورههای آموزشی دنیای ترید شرکت کنید، دورههایی که شامل آموزش پرایس اکشن و بهترین استفاده از پرایس اکشن در معاملات فارکس میشوند.

در کنار دوره آموزشی های وبسایت دنیای ترید، و همینطور دوره فارکس وبسایت آموزش بورس، کتابهای بسیار مفیدی نیز درباره پرایس اکشن منتشر شدهاند، از آن میان میتوان به دوره چهارجلدی آموزش خواندن نمودار معاملاتی و آموزش پرایس اکشن که توسط ال بروکز (Al Brooks) تألیف شده اشاره کرد، کتابی که در سال ۲۰۰۹ جزو پرفروشترینهای انتشارات وایلی بود. از دیگر نویسندگانی که منابع مفیدی درباره آموزش پرایس اکشن تالیف کردهاند میتوان به نیال فولر (Nial Fuller) و لنس بگز (Lance Beggs) اشاره کرد که نویسنده کتاب YTC Price Action Trading یا همان معامله پرایس اکشن با آموزش لنس بگز است.

این که تصمیم بگیرید از استراتژی پرایس اکشن صرف استفاده کنید (یعنی اندیکاتورها و تحلیل بنیادی را کنار بگذارید و فقط بر اساس پرایس اکشن معامله کنید)، یا پرایس اکشن را در کنار باقی ابزارها استفاده کنید انتخاب شخصی شما است. بهترین پیشنهادی که در این رابطه میتوانم به شما بدهم این است که در یکی از بروکرها (کارگزاریهای) معتبر فارکس حساب معاملاتی آزمایشی باز کنید و با استفاده از آن استراتژیهای مختلف را امتحان کنید و کار با آنها را تمرین کنید. در قدم بعد میتوانید با حسابهای واقعی ولی اهرم و حجمهای پایین معامله کنید تا به طور عملیتر و واقعیتر این استراتژیها را تمرین کنید. برخی بروکرهای معتبر فارکس در صفحه بهترین بروکر فارکس قابل مشاهده است. در ضمن در رابطه با استراتژیهای فارکس، مطالعه مقاله استراتژی های معاملاتی فارکس را پیشنهاد میکنیم.

ارسال دیدگاه

0 دیدگاه