اندیکاتور شاخص حرکت دار چیست؟ آموزش ویدئویی اندیکاتور DMI

- 11 بهمن 1400

- نویسنده : کارشناس دنیای ترید

به احتمال زیاد میدانید که یکی از مهمترین اسلوبهای تحلیل در فارکس، تحلیل تکنیکال (technical analysis) است. تحلیل تکنیکال بر اساس نمودار قیمت یک جفتارز، مثلا یورو-دلار (EUR/USD) انجام میشود. به خودی خود، نمودار صرفا نوسانات قیمت را بر حسب زمان نشان میدهد که به آن پرایس اکشن (رفتار قیمت) میگوییم. اما دسته دیگری از ابزارها به نام اندیکاتور وجود دارند که با استفاده از محاسبات ریاضی روی پرایس اکشن به دست میآیند و از این رو میتوانند چیزهایی را برای شما آشکار کنند که پرایس اکشن و تغییرات قیمتها به تنهایی نمیتواند نشان دهد.

در اینجا با اندیکاتور DMI یا شاخص حرکت جهتدار آشنا میشوید و به اختصار میآموزید که چگونه از اندیکاتور DMI در فارکس استفاده کنید.

---برای آشنایی مقدماتی با بحث این ویدیوی کوتاه را از دست ندهید---

اندیکاتور DMI یا شاخص حرکت جهتدار چیست؟

یکی از بنیادیترین مفاهیم فارکس، مفهوم روند (Trend) است. اغلب معاملهگران باور دارند که بهترین استراتژی در فارکس این است که روند را شناسایی کرده و در جهت روند معامله کنند. مثلا اگر روند جفتارزی رو به صعود است، آنرا خریداری کنند و اگر روند آن رو به نزول است، آنرا بفروشند. اما در درجه اول، باید بتوان روند را شناخت و دید که آیا اصلا روندی وجود دارد یا معاملات بدون روند است (چون در مواردی نمودار حرکت عرضی دارد که در چنین مواردی میگوییم روند خاصی بر معاملات حاکم نیست و یا روند خنثی است).

زمانی که متوجه شدید روندی وجود دارد، باید بتوانید جهت آنرا تشخیص دهید و ببینید که آیا صعودی است یا نزولی. در درجه بعد، نیاز دارید که قدرت روند را بسنجید و تشخیص دهید که مثلا در چه بازه زمانی این روند پایدار خواهد ماند و با چه سرعت یا اصطلاحا مومنتومی ادامه خواهد یافت، و آیا خواهد توانست سطح مقاومتی یا حمایتی مشخصی را بشکند یا در مقابله با آن مغلوب خواهد شد.

در اینجا است که اندیکاتور DMI به کمک شما میآید. این اندیکاتور به شما میگوید که آیا روند صعودی بر معاملات حاکم است یا روند نزولی، و این که نیروهایی که سعی دارند روند را صعودی یا نزولی کنند در مقایسه با هم چقدر توان دارند.

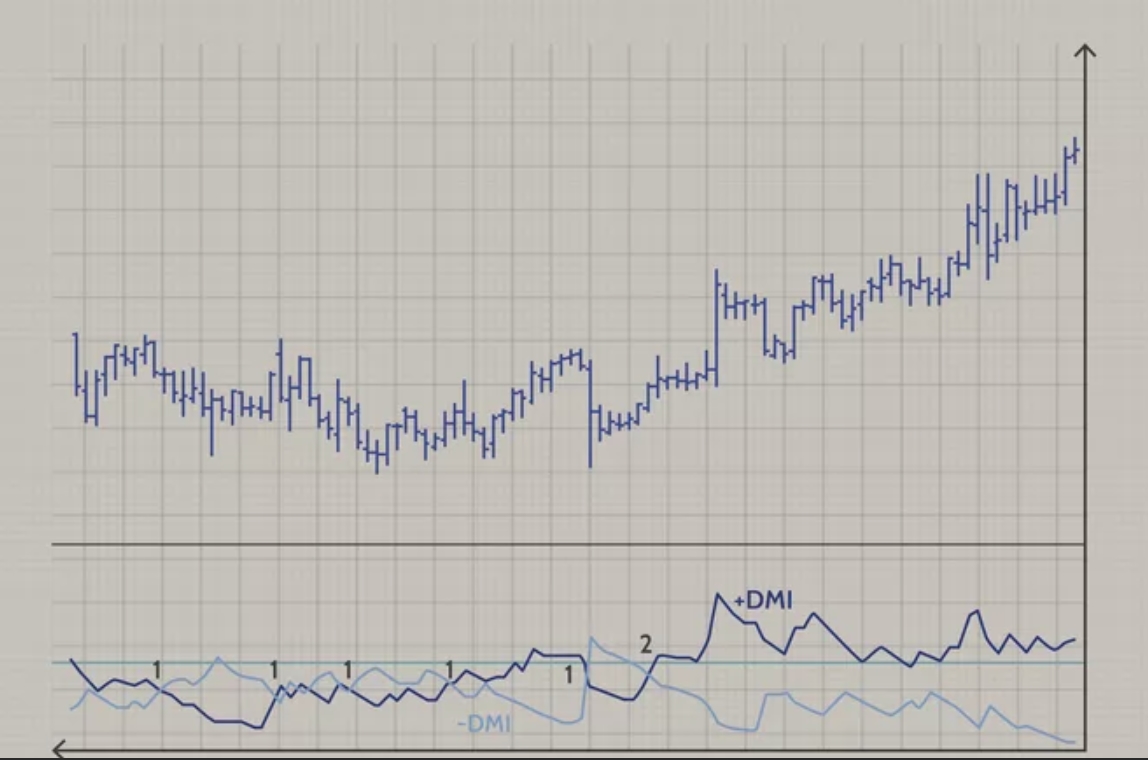

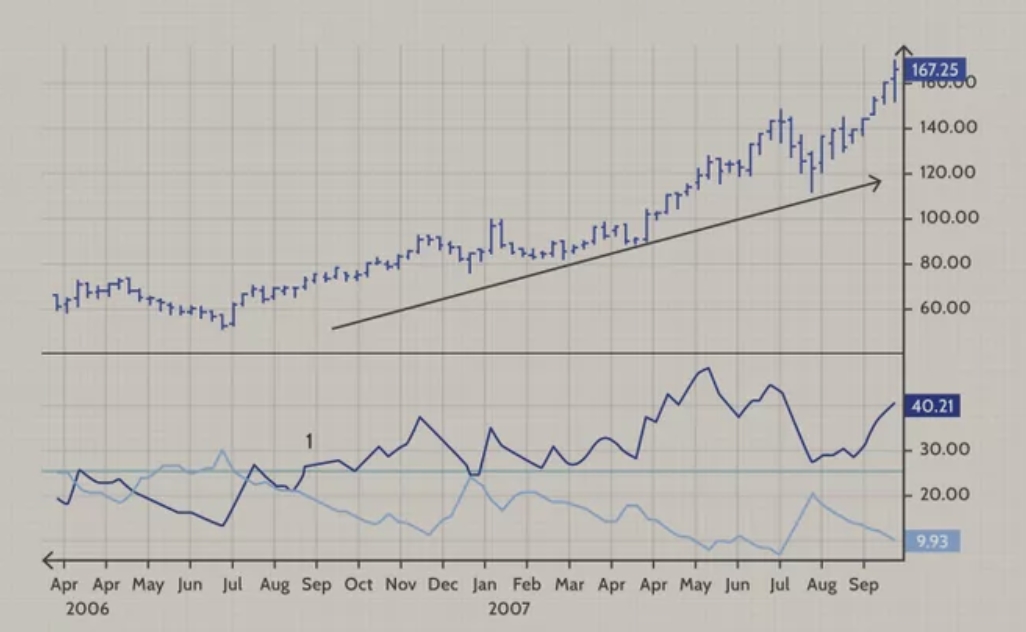

نمونهای از اندیکاتور DMI با خطوط مثبت و منفی. توجه کنید که چگونه تقاطع دو خط مثبت و منفی DMI با پرایس اکشن تطابق دارد.

برای آشنایی بیشتر با پرایس اکشن که لازمه کار با هر اندیکاتوری است کلیک کنید

آموزش استفاده از اندیکاتور DMI (شاخص حرکت جهتدار)

به تصویر زیر نگاه کنید. اندیکاتور DMI دو شاخه مثبت و منفی دارد و در نمودار زیر این دو خط اندیکاتور رسم شده است که +DI و -DI را نشان میدهد

- +DI نشانگر قدرت حرکات صعودی قیمت است؛

- -DI نشانگر قدرت حرکات نزولی قیمت است.

. مقدار DMI بین صفر تا ۱۰۰ متغیر است. معمولا وقتی که این شاخص از ۲۵ بالاتر باشد حاکی از این است که قیمت دارد با قدرت کافی در جهت خود حرکت میکند و هر چه این میزان به ۱۰۰ نزدیکتر باشد این قدرت بیشتر است. اما اگر مقدار DMI از ۲۵ پایینتر باشد معمولا اینگونه تلقی میشود که حرکت قدرت چندانی ندارد.

اندیکاتور DMI به همراه اندیکاتور ADX (میانگین شاخص جهت) رسم میشود. ADX در واقع میانگین DI مثبت و منفی است و به همین علت رابطه تنگاتنگی با DMI دارد. حتما هنگام استفاده از DMI باید به ADX هم توجه کنید تا سیگنالها را درست تشخیص دهید. در کل وقتی که ADX بالاتر از ۲۵ است و رو به افزایش است باید سیگنالهای DMI را معتبر به شمار آورد.

برای آشنایی بیشتر با اندیکاتور adx کلیک کنید

در کل وقتی که +DI بیشتر باشد اینطور برداشت میشود که حرکات افزایشی قیمت قدرت بیشتری دارند، و بالعکس وقتی که -DI بالاتر باشد اینطور تفسیر میشود که حرکات کاهشی قیمت قدرت بیشتری دارند. برای این که یکی از این دو جهت بر دیگری غالب شود باید دو خط مثبت و منفی DMI یکدیگر را قطع کنند. نقاط تقاطع دو خط مثبت و منفی DMI میتواند نشانهای از احتمال چرخش جهت روند باشد و روندی صعودی به نزولی یا نزولی به صعودی تبدیل شود.

تصویر ۱: اندیکاتور DMI و دو شاخص DI+ و DI-

نکتهای که باید به آن توجه کنید این است که +DI زمانی بالاتر میرود که حرکات قیمت افزایشی باشد، ولی -DI زمانی بالاتر میرود که حرکات قیمت کاهشی باشد و در واقع با کاهش قیمت -DI که شاخص منفی است بالاتر میرود. وقتی که شاخصهای مثبت و منفی DMI یکدیگر را قطع کنند نشانه این است که روند احتمالا قرار است برعکس شود و مثلا اگر صعودی بوده به روند نزولی تبدیل شود و در واقع سیگنال چرخش روند است. در این حالت بهتر است از اندیکاتورهای دیگر یا تحلیل الگوهای شمعی نیز استفاده کنید تا مطمئن شوید که برداشت درستی از سیگنال دارید. مثلا ممکن است در زمانی که نوسانات بازار پایین است، خط منفی از خط مثبت بالاتر برود و شما آنرا سیگنال فروش بدانید، اما در چنین حالتی باید به پرایس اکشن و الگوهای شمعی نیز نگاه کنید و همچنین میتوانید از اندیکاتورهای دیگر مانند RSI نیز کمک بگیرید.

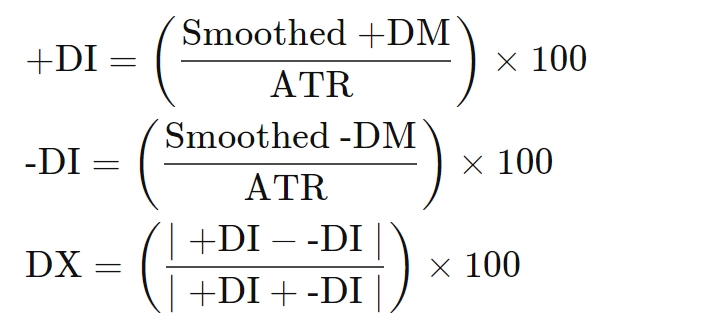

نحوه محاسبه اندیکاتور DMI

فرمول محاسبه DMI به شکل زیر است. در کل میتوان گفت که DMI را با استفاده از میانگین متحرک (MA) تعدادی مشخص از دورههای معاملاتی محاسبه میکنند (مقدار پیشفرض این دورهها ۱۴ است). مثلا اگر نمودار را در بازه زمانی روزانه مطالعه کنید، از میانگین متحرک ۱۴ روز اخیر استفاده میکنید. البته این فرمول صرفا جهت اطلاع شما است و در عمل از هر پلتفرم معاملاتی که استفاده کنید نیازی نخواهید داشت به صورت دستی هیچ اندیکاتوری را محاسبه کنید.

فرمول محاسبه DMI

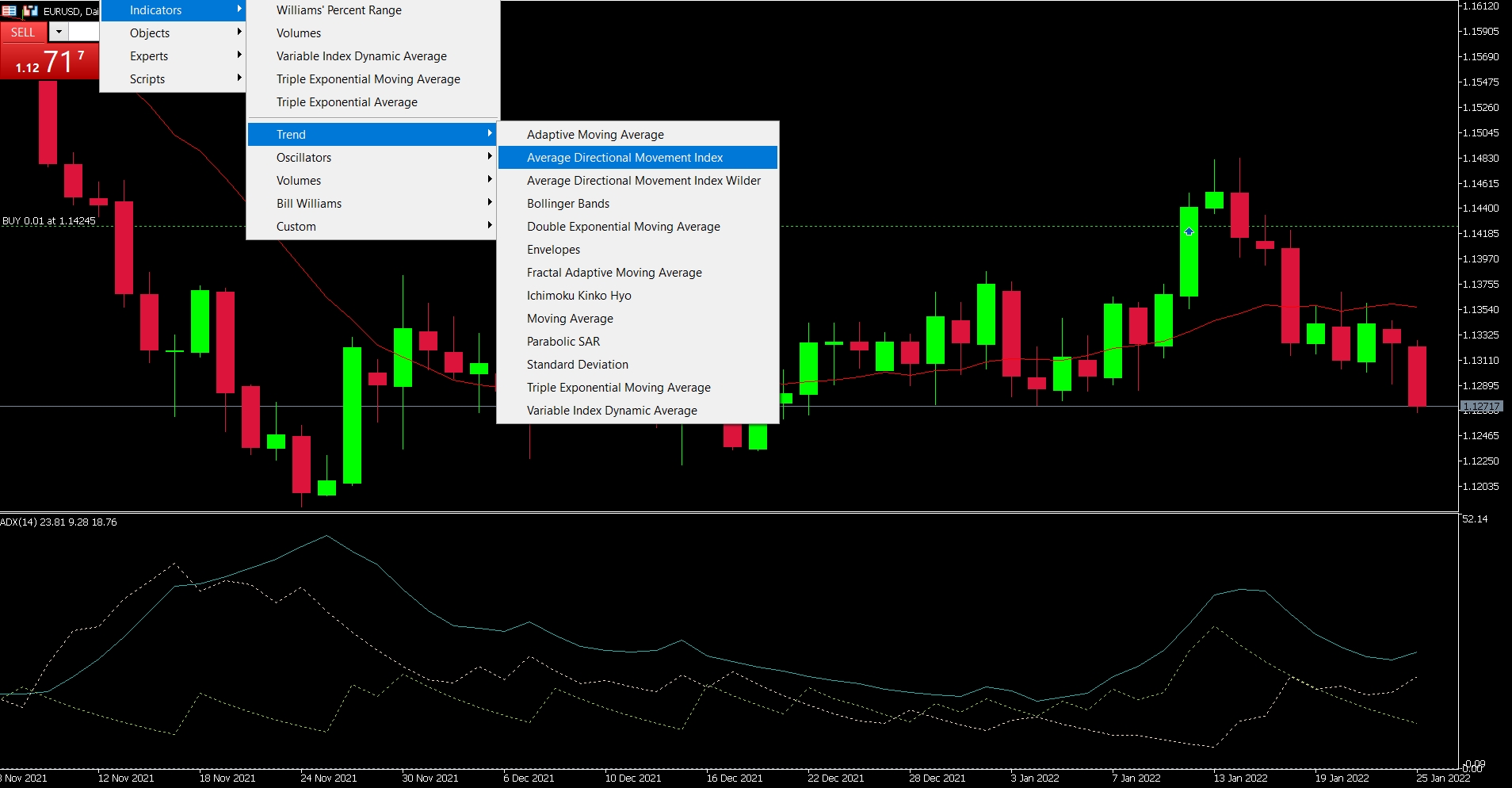

دانلود اندیکاتور DMI

شما نیازی ندارید که اندیکاتور DMI را دانلود کنید یا آنرا دستی محاسبه کنید چون تمامی پلتفرمهای معاملاتی این اندیکاتورها را به طور پیشفرض در خود دارند و صرفا کافی است در هر پلتفرمی که کار میکنید، مثلا متاتریدر یا تریدینگ ویو، به قسمت اندیکاتورها بروید و این اندیکاتور را به نمودار معاملاتی اضافه کنید.

تصویر ۲: اضافه کردن اندیکاتور DMI در متاتریدر (با انتخاب اندیکاتور ADXمیتوانید منحنیهای مثبت و منفی اندیکاتور DMI را هم داشته باشید)

چگونه با DMI قدرت و مومنتوم روند را تشخیص دهیم

اگر با مفهوم مومنتوم آشنایی ندارید، به طور خلاصه میتوان گفت که مومنتوم سرعت افزایش یا کاهش قیمت است. هر پس چه قیمت با سرعت بیشتری تغییر کند مومتنوم بیشتر است. تشخیص مومنتوم از آن رو مهم است که به شما نشان میدهد قدرت هر روند چقدر است.

وقتی که نمودار در بازهای خاص نوسان میکند و روند خاصی حاکم نیست، معمولا هر دو DI مثبت و منفی در زیر ۲۵ نوسان میکنند. زمانی که یکی از آنها از این منطقه بیرون برود باید هشیار بود چون ممکن است سطح حمایتی یا مقاومتی بازه شکسته شود و نمودار از بازه خارج شود و روندی مشخص شکل بگیرد که برای شما فرصت معاملاتی فراهم کند.

وقتی که روند صعودی وجود داشته باشد، +DI برای دورهای مشخص بالاتر از -DI قرار میگیرد و همچنین رو به افزایش است، یعنی به ترتیب قلهها یا سقفهای بالاتری را ثبت میکند و مثلا اگر روز پیش +DI برابر با ۳۰ بوده، و امروز برابر با ۴۰ باشد، و -DI دیروز و امروز پایینتر از +DI باشد میتوان گفت که چنین شرایطی به وجود آمده است. در این سناریوی فرضی اندیکاتور دارد به شما میگوید که روندی صعودی در بازار حاکم شده است.

هر چه DMI اعداد بالاتری را ثبت کند یعنی مومنتوم تغییر قیمت هم بیشتر است. بدین ترتیب DMI میتواند به شما بگوید که روندی که ایجاد شده تا چه حد قدرتمند و قابل اطمینان است. این امر مهم است چون اگر روندی قدرت کافی داشته باشد ممکن است بتواند سطوح مقاومت یا حمایت مهمی در نمودار را بشکند اما اگر قدرت کافی نداشته باشد در برخورد با سطح مقاومت یا حرکت عرضی پیدا میکند یا به پایین برمیگردد، و یا در برخورد به سطح حمایت متوقف شده و به بالا برمیگردد. پس شما بر اساس درکی که از قدرت روند دارید تصمیم میگیرید که در کدامین نقطه به معامله وارد شوید و در کدامین نقطه خارج شوید. بهترین کار این است که در جهت روند از فرصتها و سیگنالهای معاملاتی استفاده کنید.

معمولا وقتی که قیمت به نقطه اوج یا سقف خود میرسد، +DI هم در بالاترین نقطه قرار دارد و زمانی که قیمت به کف خود میرسد، -DI در بالاترین نقطه قرار دارد.

تصویر ۳: +DI چندین سقف را ثبت کرده که هر یک از دیگری بالاتر هستند در حالی که -DI در حال پایینتر رفتن است. روند افزایشی در نمودار مشهود است.

نقاط محوری یا pivot point در اندیکاتور DMI

به طور خلاصه، نقاط محوری نقاطی هستند که در آن نمودار تغییر جهت میدهد و مثلا جهت صعودی به نزولی تبدیل میشود، یا جهت نزولی به صعودی بدل میگردد. در بسیاری اوقات نقاط محوری اندیکاتور DMI با نقاط محوری نمودار پرایس اکشن تطابق دارند، بدان معنا که وقتی مثلا نمودار قیمت به بالاترین نقطه میرسد و سپس جهت آن معکوس میشود، در نمودار اندیکاتور نیز +DI به یک سقف میرسد و سپس تغییر جهت میدهد و شروع به پایین رفتن میکند. در این حالت میگوییم که بین اندیکاتور و نمودار همگرایی وجود دارد. این همگرایی بین نقاط محوری DMI و پرایس اکشن برای تعیین قدرت روند به کار میرود و هر چه این همگرایی بیشتر باشد، یعنی بیشتر میتوان به روند اطمینان کرد.

اما در حالتی دیگر ممکن است شاهد باشیم که اندیکاتور DMI و نمودار پرایس اکشن رفتارهای متضادی از خود بروز میدهند و اصطلاحا واگرا هستند. فرض کنید که در نمودار قیمت سقف جدیدی را ثبت کرده است، اما +DI سقف جدیدی ندارد. در این حالت باید مراقب و محتاط باشید چون نشان میدهد که این افزایش قیمت ممکن است دارای نیروی ضعیفی باشد و از این رو ممکن است به زودی شاهد معکوس شدن (Reversal) یا بازگشت (retracement) قیمت باشید. با معکوس شدن که آشنا هستید اما اصطلاح بازگشت معرف زمانی است که نمودار بر خلاف جهت قبلی خود حرکت کند و مثلا اگر دیروز قیمت یورو-دلار ۱۰۰ پیپ افزایش داشته، امروز ۵۰ پیپ کاهش داشته و در این شرایط میگوییم قیمت بازگشت یا ریتریسمنت ۵۰ درصدی داشته است.

مطالعه این مقاله پیشنهاد می شود: پیوت پوینت چیست

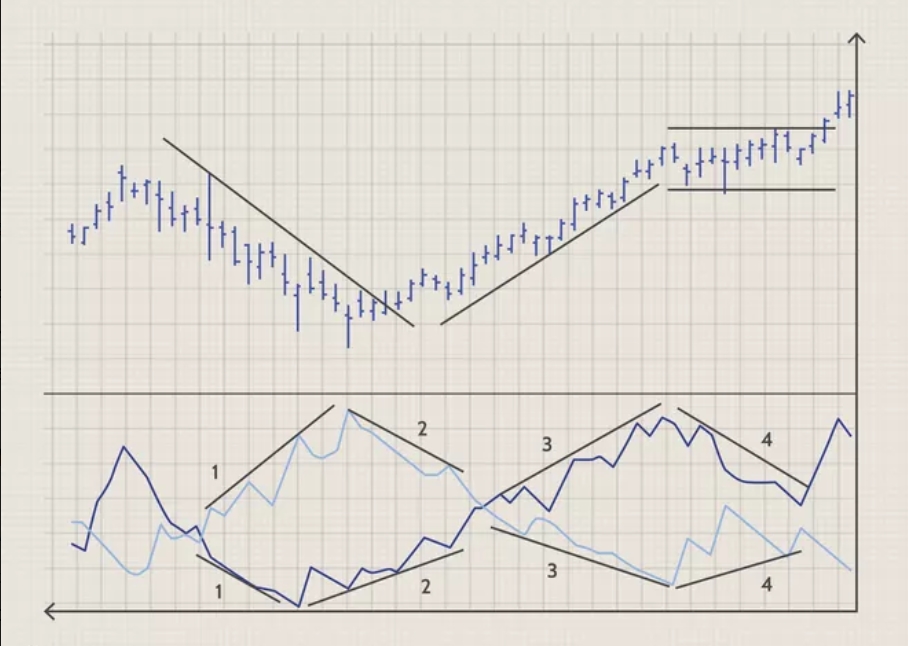

تصویر ۴: همگرایی و واگرایی بین اندیکاتور DMI و نمودار پرایس اکشن: در سمت چپ (۱) میبینیم که پرایس اکشن و DMI با هم همگرا هستند اما در سمت راست (۲ و ۳) واگرایی دارند و نمودار قیمت به سقف جدیدی میرسد در حالی که +DI در حال نزول است. میبینیم که پس از این نقطه روند نزولی میشود.

تصویر ۴: همگرایی و واگرایی بین اندیکاتور DMI و نمودار پرایس اکشن: در سمت چپ (۱) میبینیم که پرایس اکشن و DMI با هم همگرا هستند اما در سمت راست (۲ و ۳) واگرایی دارند و نمودار قیمت به سقف جدیدی میرسد در حالی که +DI در حال نزول است. میبینیم که پس از این نقطه روند نزولی میشود.

رابطه اندیکاتور DMI با نوسانات قیمت

نوسان به زبان ساده یعنی این که قیمت در دورهای مشخص چه مقدار افزایش یا کاهش داشته است. وقتی که این افزایش یا کاهشهای قیمت در دورهای مشخص نسبتا قابل توجه باشد میگوییم که بازار پرنوسان (Volatile) است. برعکس اگر هنگامی که به نمودار نگاه میکنیم ببینیم که نقاط متوالی به یکدیگر نزدیکتر هستند میگوییم که نوسان پایین است.

اندیکاتور DMI با نوسانات نمودار رابطه دارد. معمولا وقتی که نوسانات بالاتر باشد منحنیهای مثبت و منفی اندیکاتور از یکدیگر فاصله میگیرند. برعکس وقتی که نوسانات کمتر باشد، منحنیهای مثبت و منفی DMI به یکدیگر نزدیکتر میشوند. در فارکس این توالیها معمولا پشت سر هم تکرار میشوند، یعنی برای دورانی قیمت تجمعی میکند و اصطلاحا consolidation دارد و در این دوران نوسانات قیمت پایین است، بین عرضه و تقاضا تعادل نسبی وجود دارد و خریداران و فروشندگان سر قیمت توافق دارند. معمولا پس از این دورانهای تجمیع قیمت شاهد شکست نمودار هستیم یعنی قیمت در روندی مشخص شروع به افزایش یا کاهش میکند و فرصتهای معاملاتی پدید میآید. تصویر زیر بهتر میتواند این رابطه بین اندیکاتور DMI و میزان نوسانات را نشان دهد.

تصویر ۵: در شماره (۱) نمودار روند نزولی دارد و +DI در حال نزول و -DI در حال صعود است و دو منحنی DMI واگرایی دارند. اما در دوره (۲) روند معکوس میشود، دو خط DI منفی و مثبت یکدیگر را قطع میکنند و در دوره (۳) با ادامه روند صعودی از یکدیگر دور میشوند. سپس در دوره (۴) قیمت در بازه گیر میکند و دوباره شاهد نزدیک شدن DI مثبت و منفی به یکدیگر هستیم.

تصویر ۵: در شماره (۱) نمودار روند نزولی دارد و +DI در حال نزول و -DI در حال صعود است و دو منحنی DMI واگرایی دارند. اما در دوره (۲) روند معکوس میشود، دو خط DI منفی و مثبت یکدیگر را قطع میکنند و در دوره (۳) با ادامه روند صعودی از یکدیگر دور میشوند. سپس در دوره (۴) قیمت در بازه گیر میکند و دوباره شاهد نزدیک شدن DI مثبت و منفی به یکدیگر هستیم.

تفاوت اندیکاتور DMI با اندیکاتور آرون (Aroon)

اندیکاتور DMI توسط فردی به نام ولز ویلدر ابداع شد، و اندیکاتور آرون نیز توسط فردی به نام توشار چاندا پیشنهاد شد. این دو اندیکاتور در کل شباهتهای بسیاری دارند: یعنی هر یک از دو شاخص مثبت و منفی برای اندازهگیری قدرت روند صعودی و نزولی استفاده میکنند و هر دو نوسانگر هستند و مقداری بین صفر تا ۱۰۰ میگیرند. البته اندیکاتور DMI خط سومی به نام ADX دارد که خود به تنهایی اندیکاتوری جداگانه است. اما اندیکاتور آرون فقط دو جزء دارد.

اما تفاوت اصلی اندیکاتور DMI با اندیکاتور آرون در این است که در DMI شما نوسانات قیمت را لحاظ میکنید و اندیکاتور را بر اساس آن ترسیم میکنید. اما در اندیکاتور آرون شما دورههای زمانی پس از ایجاد یک سقف یا کف را اندازه میگیرید و منحنی را رسم میکنید. اندیکاتور آرون هم دو منحنی آرون بالا و آرون پایین دارد. آرون بالا اندازه میگیرد که بین سقفهایی که در نمودار ثبت میشود چه فواصل زمانی وجود دارد، و آرون پایین اندازه میگیرد که بین کفهایی که در نمودار ثبت میشود چه فواصل زمانی وجود دارد. منطق پشت اندیکاتور آرون این است که هر چه بین سقفهایی که در روندی صعودی ثبت میشوند، یا بین کفهایی که در روندی نزولی ثبت میشوند، فواصل کمتری وجود داشته باشد، روند قویتر است.

در اندیکاتور آرون شما با فاصله زمانی بین سقفها و کفهای نمودار سر و کار دارید.

تصویر ۶: اندیکاتور آرون بر اساس فاصله زمانی بین سقفها و کفها قدرت روند را میسنجد

سوالات متداول مبحث اندیکاتور DMI

آیا میتوانم اندیکاتور DMI را به تنهایی استفاده کنم و نتیجه خوبی بگیرم؟

در کل اندیکاتورها را نباید بدون استفاده از نمودار قیمت (پرایس اکشن) استفاده کنید. قبل از استفاده از هر اندیکاتوری باید به نمودار قیمت نگاه کرد و بسیار بهتر است که از تحلیل الگوهای شمعی (تحلیل کندل) نیز استفاده کرد چون هر اندیکاتوری به تنهایی میتواند سیگنالهای غلط به شما بدهد. همچنین برای بررسی معتبر بودن سیگنالهایی که یک اندیکاتور میدهد، میتوان اندیکاتورهای دیگر را نیز بررسی کرد.

برای یادگیری کار با کندلشناسی کلیک کنید.

آیا اندیکاتور DMI بهتر است یا اندیکاتور آرون؟

مبنای عملکرد این دو اندیکاتور بسیار شبیه است اما DMI بر اساس قیمت و آرون بر اساس زمان ترسیم میشود. میتوان از این دو اندیکاتور به عنوان مکمل هم استفاده کرد.

محدودیتهای اندیکاتور DMI چیست؟

کاربرد اصلی اندیکاتور DMI تشخیص جهت روندها است، اما مشکل آن این است که چون بر اساس دادههای قبلی عمل میکند ممکن است با آخرین تحولات قیمت هماهنگی نداشته و در نتیجه سیگنالهای کاذب ایجاد کند و در واقع سیگنالی به شما بدهد اما نمودار طبق آن سیگنال عمل نکند. همچنین گاهی ممکن است در فواصل زمانی کوتاه که روندی مشخص و قوی مسلط نیست، خطوط مثبت و منفی DMI چندین بار یکدیگر را قطع کنند و چندان قابل استفاده در تشخیص فرصتهای معاملاتی و روندها نباشند.

از چه اندیکاتورهایی در کنار DMI استفاده کنم؟

در درجه اول پرایس اکشن را فراموش نکنید. در درجه دوم اندیکاتورهایی مانند میانگین متحرک (MA)، شاخص قدرت نسبی (RSI)، و همچنین خود شاخص میانگین جهتدار (ADX) که میانگینی است که بین دو شاخص مثبت و منفی DMI رسم میشود میتوانند به ما در تشخیص روندها و قدرت آنها کمک کنند.

برای یادگیری بهترین اندیکاتور تریدینگ ویو کلیک کنید

ارسال دیدگاه

0 دیدگاه