ترازنامه فدرال رزرو چیست؟ آشنایی با مفاهیم افزایش و کاهش ترازنامه

- 08 خرداد 1402

- نویسنده : کارشناس دنیای ترید

یکی از درونی ترین جنبه های سیاست فدرال رزرو که از آن به عنوان قوی ترین ابزار محرک اقتصادی یاد می شود، ترازنامه بانکی است. ولی حتی با توجه به اینکه ترجمه صحبت های فدرال رزرو به انگلیسی روزمره کار دشواری می باشد، نمی توان از این موضوع مهم چشم پوشی کرد.

در حالی که تمرکز اکثر مصرف کنندگان روی افزایش یا کاهش نرخ های بهره توسط فدرال رزرو است، این جنبه پشت صحنه سیاست فدرال رزرو، پیامدهای عمده ای برای اقتصاد ایالات متحده، مارکت فارکس، بازار سهام، سیاست های پولی و کیف پولی شما دارد.

مطالعه این مقاله پیشنهاد می شود: فدرال رزرو چیست؟

فدرال رزرو چیست؟

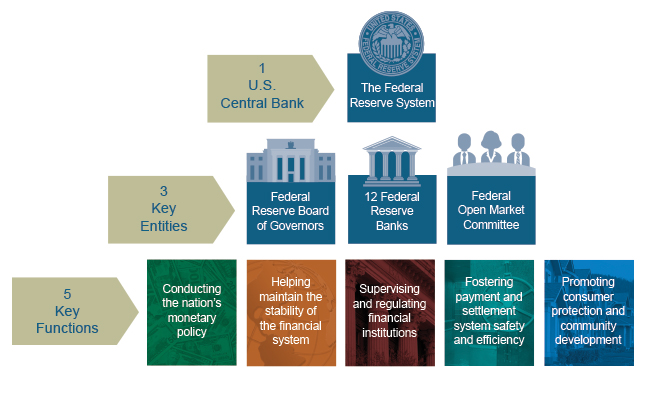

فدرال رزرو یا بهتر بگوییم سیستم فدرال رزرو (FRS)، بانک مرکزی ایالات متحده امریکا است که معمولا به آن فد هم گفته می شود. فدرال رزرو در حقیقت قدرتمندترین موسسه مالی یا بانک مرکزی حال حاضر در جهان است.

در واقع فدرال رزرو، برای ایجاد یک سیستم مالی ایمن، با ثبات و انعطاف پذیر، تاسیس شده ولی کار اصلی آن هدایت سیاست مالی کشور است.

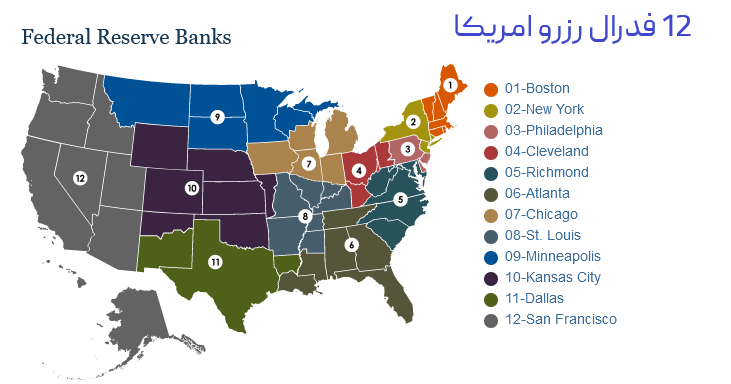

سیستم فدرال رزرو شامل سه نهاد: هیئت حاکمه، دوازده بانک رزرو و کمیته بازار آزاد فدرال رزرو (FOMC) است. هر کدام از این دوازده بانک رزرو که زیر مجموعه سیستم فدرال رزرو هستند، مسئول ایالت یا مناطق جغرافیایی خودشان هستند.

کمیته بازار آزاد فدرال رزرو، شورای سیاست گذاری پولی فدرال رزرو است که عرضه پول کشور را مدیریت می کند. ولی در واقع هیئت حاکمه که در واشنگتن مستقر می باشد، بدنه اصلی فدرال رزرو یا شورای اصلی نظارتی این نهاد بزرگ مالی است.

بر اساس سایت فدرال رزرو، پنج وظیفه اصلی سیستم فدرال رزرو برای ارتقای عملکرد موثر اقتصاد ایالات متحده و به طور کلی خدمت به منافع عمومی، به شرح زیر می باشد:

- به عهده داشتن سیاست های پولی کشور

- تقویت ثبات سیستم مالی

- ارتقا ایمنی و سلامت موسسات مالی فردی

- حمایت از مصرف کننده و ترویج توسعه در جامعه

- تقویت سیستم ایمنی و کارایی پرداخت ها و تسویه حساب ها

ترازنامه فدرال رزرو چیست؟

اگر شما یک شخص معمولی باشید، به احتمال زیاد وقتی صحبت از بدهی می شود یاد وام هایی که بدهکارید یا قسط هایی که باید پرداخت کنید، می افتید. به اینگونه موارد در فرهنگ تخصصی مالی یا از نظر حسابداری، بدهی گفته می شود.

در مقابل، چیزهایی که شما مالک آنها هستید، مثل سهام، اوراق قرضه یا خانه، دارایی های شما محسوب می شوند.

این موضوع کاملا درباره فدرال رزرو نیز، صدق می کند.

خیلی ساده، ترازنامه فدرال رزرو یا ترازنامه بانک مرکزی امریکا، یک صورت مالی است که دارایی ها و بدهی های فدرال رزرو را به نمایش می گذارد. این ترازنامه، به صورت هفتگی منتشر می شود و به آن بیانیه H.4.1 فدرال رزرو، گفته می شود.

دارایی ها و بدهی های فدرال رزرو

حال که با مفهوم ترازنامه آشنا شدید، شاید شما هم مایل باشید بدانید که دارایی ها و بدهی های فدرال رزرو، چه هستند؟

ارزهای کاغذی ایالات متحده، همچنین پول هایی که بانک های تجاری در حساب های شان و نزد خود نگه می دارند، بدهی های بانک مرکزی محسوب می شوند. از سوی دیگر، اوراق قرضه خزانه داری و سایر اوراق بهادار، دارایی های فدرال رزرو به حساب می آیند.

به طور کلی اوراق بهادار، حدود 95 درصد از کل ترازنامه فدرال رزرو را تشکیل می دهد. در واقع دو سوم دارایی های خزانه داری امریکا، اوراق قرضه کوتاه مدت، میان مدت و بلند مدت هستند. یک سوم مابقی را، اوراق قرضه رهنی یا اوراق با پشتوانه وام های مسکن (MBS)، تشکیل می دهند.

مطالعه این مقاله پیشنهاد می شود: اوراق قرضه امریکا چیست؟

فدرال رزرو طبق قانون، فقط می تواند بدهی های تحت حمایت دولت را خریداری کند. اما در شرایط اضطراری شدید، یک "تسهیلات وام دهی" ویژه ایجاد می کند که آن را همراه با بودجه وزارت خزانه داری به عنوان پشتوانه تامین می کند.

سپس، از این تسهیلات برای خرید انواع دیگر بدهی ها، مانند اوراق قرضه شرکتی یا شهرداری استفاده خواهد کرد که آن تسهیلات ویژه، در ترازنامه فدرال رزرو فهرست می شود (همانطور که پس از بحران کرونا این کار انجام شد).

به عنوان مثال در زمان نوشتن این مقاله یعنی ژوئن 2022، حجم ترازنامه فدرال رزرو، 8.5 تریلیون دلار است.

ترازنامه فدرال رزرو در اقتصاد دارای اهمیت زیادی است زیرا مقامات از آن برای تأثیرگذاری بر نرخ های بهره بلند مدت، استفاده می کنند.

به عنوان مثال، وقتی مقامات بانک مرکزی بخواهند اقتصاد را از رکود خارج کنند، دارایی های بیشتری خریده و به پورتفوی خود اضافه می کنند. برعکس، وقتی بخواهند جلوی رشد اقتصاد را بگیرند، شروع به کاهش ترازنامه و به جیب زدن سود آنها می کند.

در حقیقت، ترازنامه از زمان رکود بزرگ، توجهات را به سمت خود جلب کرد. منظور نوامبر 2008 است که رئیس وقت فدرال رزرو، بن برنانکه با یک بحران مالی بزرگ روبرو شد.

فدرال رزرو نرخ بهره را عملاً به صفر کاهش داد، اما این تصمیم هنوز برای شروع یک اقتصاد که بدترین آشفتگی خود از زمان رکود بزرگ را تحمل می کرد، کافی نبود.

طبق بیانیه فدرال رزرو در سال 2008، فد برای تزریق انرژی بیشتر به سیستم مالی، به اقدامات بی سابقه و غیر متعارفی روی آورد: فد شروع به خرید اوراق قرضه بلند مدت خزانه داری، خرید بدهی های فدرال رزرو و دارایی های با پشتوانه وام های مسکن کرد.

بانک مرکزی امریکا تمام این کارها را برای افزایش موجودی اعتبار، به قصد خرید مسکن و حمایت از اقتصاد کرد.

همچنین قرار بود این امر باعث کاهش نرخ های بهره بلندمدت شود که فدرال رزرو آنها را مستقیماً با نرخ وجوه فدرال خود کنترل نمی کند. این کار، محرک بیشتری در اقتصاد ایجاد می کند و انگیزه وام گرفتن و وام دادن را افزایش می دهد.

در علم اقتصاد به این نوع خریدها، تسهیل کمی (Quantitative Easing) یا QE گفته می شود که کمی جلوتر به آنها خواهیم پرداخت.

چرا ترازنامه فدرال رزرو برای تریدرها مهم است؟

فکر می کنید چرا ترازنامه فدرال رزرو برای معامله گران بازارهای مالی به خصوص مارکت فارکس، بسیار اهمیت دارد؟

ترازنامه فدرال رزرو پس از بحران مالی سال 2008 و سپس در پاسخ به بحران همه گیری کووید در سال 2020، به شدت گسترش یافته است. قبل از بحران مالی 2008، سایز ترازنامه فدرال رزرو کمتر از 1 تریلیون بود. ولی با شروع همه گیری کرونا و اواسط سال 2020، این رقم به بالای 7 تریلیون دلار افزایش یافته است.

افزایش گسترده ترازنامه فدرال رزرو به این معنی است که فدرال رزرو می تواند حرکت های بزرگ تری را در زمینه خرید و فروش اوراق بهادار در بازار آزاد انجام دهد. در نتیجه، این مساله بدین معنی است که هرگونه تغییر در سیاست های فدرال رزرو، یعنی گسترش یا کاهش عرضه پول، بر کل اقتصاد تاثیر خواهد گذاشت.

بد نیست بدانید که فدرال رزرو در سال 1913 با هدف حفظ ارزش پول ایالات متحده، کنترل نرخ بهره و تورم، جلوگیری از رکود اقتصادی و تحولات بزرگ ایجاد شد.

در هر صورت، ترازنامه فدرال رزرو از اهمیت بالایی برخوردار است زیرا اقداماتی را که بانک مرکزی برای گسترش یا مهار عرضه پول در کشور انجام می دهد، آشکار می کند. اگرچه افزایش نرخ بهره و نرخ تورم را به خطر می اندازد، اما افزایش عرضه پول، معمولاً باعث رشد اقتصاد خواهد شد. از سوی دیگر، کاهش عرضه پول به کاهش نرخ بهره و تورم کمک می کند، اما خطر رکود اقتصادی و افزایش بیکاری را به دنبال دارد.

نتیجتا، در زمان هایی که فدرال رزرو شروع به افزایش سایز ترازنامه خود می کند، دلار ارزان تر می شود و بازارهای سهام و کریپتوکارنسی، رشد می کنند. برعکس، هر زمان که فدرال رزرو شروع به کاهش سایز ترازنامه می کند، دلار امریکا شروع به قوی تر شدن می کند و بازارهای سهام و کریپتو، ریزش می کنند.

در دو قسمت بعدی این مقاله، بیشتر به مفاهیم کاهش و افزایش ترازنامه، خواهیم پرداخت.

مفهوم سیاست پولی

سیاست پولی، مجموعه ای از ابزارهایی است که بانک مرکزی یک کشور برای ارتقای رشد اقتصادی پایدار از طریق کنترل عرضه کلی پول، در دسترس بانک ها، مصرف کنندگان و کسب و کارهای آن کشور، قرار می دهد.

فدرال رزرو این کار را از طریق خرید دارایی هایی مثل اوراق قرضه در زمان های بکارگیری سیاست انبساطی و فروش اوراق در زمان های استفاده از سیاست انقباضی انجام می دهد.

در حقیقت هدف فدرال رزرو این است که نرخ تورم نه خیلی بالا یا اصطلاحا داغ، و نه خیلی پایین یا اصطلاحا سرد شود. سلاح اصلی که بانک های مرکزی برای اجرای اینکار در اختیار دارند، پول مردم است.

کاهش ترازنامه فدرال رزرو یعنی چه و چه تاثیری دارد؟

تا اینجای کار، با چیستی فدرال رزرو، ترازنامه، تاثیر و اهمیت آن در اقتصاد آشنا شدید. حال، نوبت آن است که با اصطلاح کاهش ترازنامه فدرال رزرو که در بازارهای مالی زیاد می شنوید، آشنا شوید.

کاهش ترازنامه که از آن با عنوان انقباض کمی (Quantitative Tightening) یا QT یاد می شود، ابزار سیاست پولی انقباضی است که توسط بانکهای مرکزی برای کاهش حجم نقدینگی یا عرضه پول در اقتصاد اعمال میشود.

در حقیقت بانک مرکزی از طریق فروش دارایی های مالی یا کاهش دارایی هایی که در ترازنامه خود نگهداری می کند، فرآیند انقباض کمی را اعمال می کند و شروع به کاهش سایز ترازنامه خود می کند. این کار، باعث کاهش قیمت دارایی ها و افزایش نرخ بهره می شود.

نقطه مقابل سیاست QT، سیاست QE است که در آن بانک های مرکزی برای خرید دارایی ها، شروع به چاپ کردن پول می کند. این کار باعث افزایش قیمت دارایی ها و تحریک اقتصاد می شود.

افزایش ترازنامه فدرال رزرو یعنی چه و چه تاثیری دارد؟

افزایش ترازنامه که از آن با عنوان تسهیل کمی (Quantitative Easing) یا QE یاد می شود، در واقع نوعی سیاست پولی غیر متعارف است که در آن بانک های مرکزی، شروع به خرید اوراق بهادار بلندمدت و دیگر دارایی ها از بازار آزاد میکنند. آنها اینکار را به منظور تزریق پول به اقتصاد و تشویق به سرمایه گذاری از طریق وام های ارزان می کنند.

اینکار، باعث افزایش سایز ترازنامه بانکی می شود.

زمانی که نرخهای بهره کوتاهمدت صفر یا نزدیک به صفر هستند، عملیات عادی بازار آزاد بانک مرکزی که نرخهای بهره را هدف قرار میدهند، دیگر موثر نیستند. در عوض، بانک مرکزی می تواند مقادیر مشخصی از دارایی ها را برای خرید، هدف قرار دهد.

در حقیقت فدرال رزرو با بکارگیری سیاست QE، یعنی خرید این نوع دارایی ها، نقدینگی بانک ها را بالا می برد. به این نوع سیاست، سیاست پول آسان یا سیاست پولی انبساطی، گفته می شود.

نتیجه گیری

هرکسی که دستی در بازارهای مالی دارد، به نوعی به قدرتمندترین بانک مرکزی جهان، فدرال رزرو ایالات متحده امریکا و سیاست هایش وابسته است.

اسکناس هایی که در جیب مردم امریکا است و یا سپرده هایی که مردم در بانک های امریکایی نگهداری می کنند، همه در ترازنامه فدرال رزرو به نمایش گذارده می شوند.

اگر شما معامله گر بازارهای سهام نیویورک هستید و یا تریدر مارکت فارکس یا حتی طرفدار ارزهای دیجیتال، باید همیشه یک چشمتان به سیاست های فدرال رزرو امریکا باشد.

در انتها افزایش یا کاهش ترازنامه فدرال رزرو، روی کل اقتصاد امریکا، مصرف کنندگان، کسب و کارها و حتی دیگر مردم جهان که دستی در بازارهای مالی دارند، تاثیرگذار است.