با کاهش قیمت دلار و اوراق قرضه، قیمت طلا به اوج چهارماهه خود رسید

- 10 خرداد 1400

- نویسنده : کارشناس دنیای ترید

◀️ قیمت طلا پس از گذر از سطح مقاومت روانشناختی ۱۹۰۰ دلار بر اونس، به بالا رفتن ادامه داد.

◀️ دلار آمریکا و اوراق قرضه ۱۰ ساله علیرغم آمارهای حاکی از افزایش تورم هسته PCE (مخارج مصرف شخصی) کاهش یافتند و منجر به شناور شدن قیمت طلا شدند.

◀️ بزرگترین ETF (صندوق معاملات مبادلاتی) طلای جهان هفته گذشته شاهد کند شدن جریانهای ورودی بود، که حاکی از رفتار سودگیرانه است.

در نوبت معاملاتی آسیا-اقیانوسیه در روز دوشنبه، قیمت طلا افزایش یافته و از سطح ۱۹۰۰ بالاتر رفت تا به نزدیک نقطه اوج چهارماهه ۱۹۱۲.۷۶ برسد، سطحی که هفته پیش قبل از کاهش اندک قیمت، ثبت شده بود. تورم هسته PCE آمریکا بالاتر از انتظار بود و منجر به تقویت چشمانداز رشد قیمت و افزایش طلا شد، فلزی که معمولا از آن به عنوان ابزاری برای ذخیره ارزش و پوشش ریسک تورم نگاه میشود. دادههای PCE هسته حاکی از رقم ۳.۱ درصد در مقایسه با پیشبینی ۲.۹ درصدی بود. این رقم بالاترین از سال ۱۹۹۲ بوده و حاکی از افزایش قیمتها با سرعت یافتن بهبود اقتصاد است.

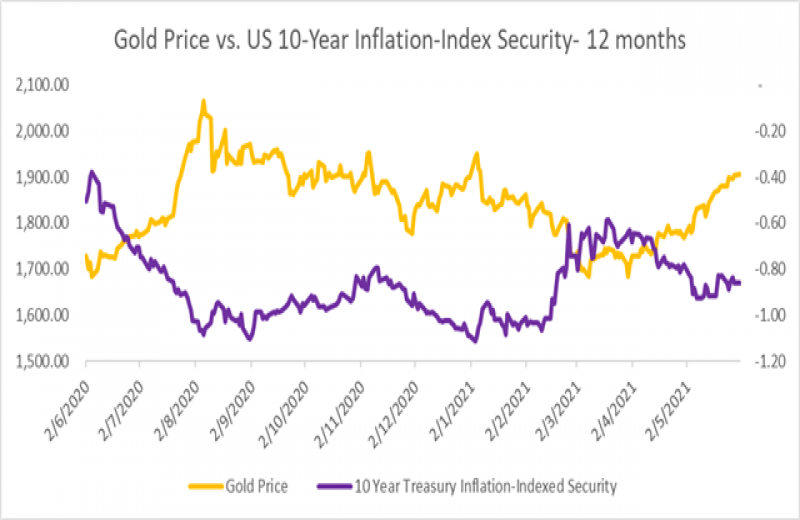

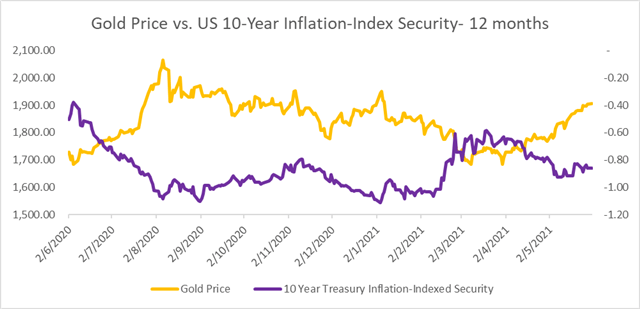

به نظر بازار چندان اهمیتی به این مسئله نمیدهد، چون بازده اوراق قرضه ده ساله خزانه نیز در کنار شاخص دلار آمریکا DXY شاهد کاهش بود. سرمایهگذاران احتمالا به سبب این که مقامات بانک فدرال از قبل گفته بودند که به احتمال زیاد جهش «گذرای» قیمتها به معنای تغییر سریع سیاست سهلگیرانه بانک مرکزی نخواهد بود، به این مسئله اهمیت چندانی ندادند. بازده واقعی اوراق که توسط بازده تورمپذیر (inflation-indexed yield) اوراق ده ساله سنجیده میشود، با کاهش ۲ واحد مبنا (bps) روز جمعه به ۸۶٪- رسید و روز دوشنبه تغییر چندانی نکرد. سقوط بازده واقعی باعث تقویت بیشتر قیمت بولیون گشت. رابطه معکوس بین این دو دارایی در ۱۲ ماه اخیر در نمودار پایین قابل مشاهده است.

قیمت طلا در مقایسه با بازده تورمپذیر اوراق ۱۰ ساله (نمودار ۱۲ ماهه)

در این حال، نگرانی از پاندمی منجر به افزایش تقاضا برای داراییهای امن در منطقه آسیا-اقیانوسیه شده است. از آخر هفته بخشی از شهر گوانگجوی چین پس از شیوع کرونا در آن منطقه تحت قرنطینه است. مالزی نیز همزمان با افزایش شیوع در کشور، از ۱ تا ۱۴ ژوئن شاهد قرنطینه کامل خواهد بود. بازگشت خریداران چینی و هندی ممکن است قیمت طلا را بیشتر تقویت کند.

این هفته گزارشات نرخ تورم حوزه یورو و حقوقبگیران بخش غیرکشاورزی (NFP) توسط معاملهگران رصد خواهد شد تا به میزان افزایش قیمتها و سلامت بازار کار آمریکا پی ببرند. انتظار میرود که رقم NFP پس از افزایش ۲۵۶ هزار در ماه آوریل، این ماه به میزان ۶۵۰ هزار عدد افزایش یابد. انحراف زیاد از این پیشبینی میتواند منجر به افزایش نوسانات بازار، خصوصا برای دلار، طلا، بازده اوراق، و سهام گردد.

مطالعه مقاله اوراق قرضه آمریکا را به شما پیشنهاد میکنیم.

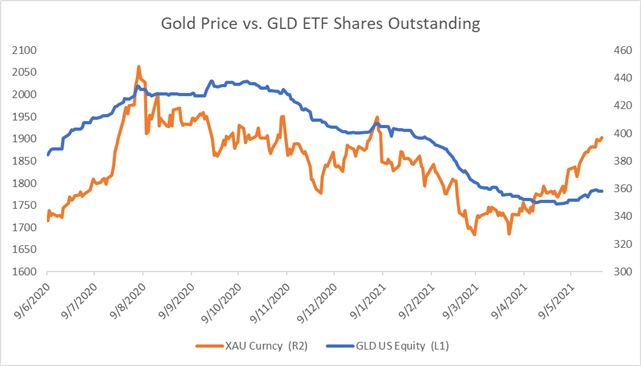

بزرگترین ETF طلای جهان ( تراست طلای SPDR یا GLD) در ماه مه برای چهار هفته پیاپی شاهد جریان ورودی خالص بود. روند جریان ورودی از هفته پیش کندتر شده و نشان از این دارد که سرمایهگذاران بیشتری سعی میکنند در هنگام نزدیک شدن قیمت طلا به سطح مقاومت کلیدی، سود خود را بگیرند. تعداد سهام فروش رفته GLD هفته پیش ۰.۱ میلیون افزایش یافت. تعداد این سهام در هفته قبل به میزان ۵.۰ و هفته پیش از آن، ۱.۱ میلیون بیشتر شده بود. قیمت طلا و تعداد سهمهای فروخته شده GLD در گذشته با یکدیگر همبستگی مثبت و قوی داشتهاند (نمودار پایین). پس کند شدن جریان ورودی خالص ETF ممکن است حاکی از ضعیف شدن قیمت در روزهای آتی باشد.

قیمت طلا نسبت به سهمهای فروخته شده GLD ETF (نمودار ۱۲ ماهه)

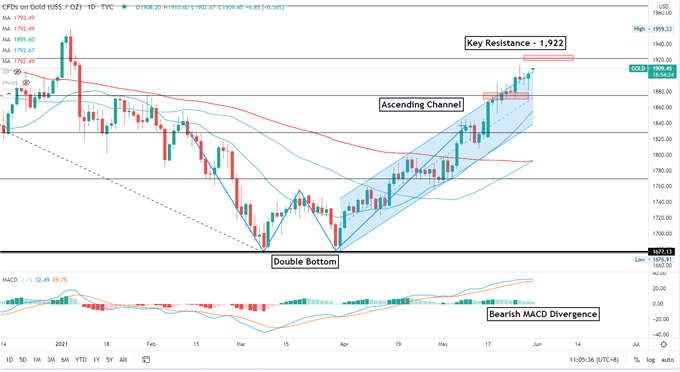

از نظر تکنیکال، قیمت طلا پس از این که الگوی کف دوگانه یا double bottom را تکمیل کرد، در کانالی صعودی به افزایش خود ادامه داد. قیمتها از سطح مقاومت کلیدی ۱،۸۷۵ (ردگیری ۵۰ درصد فیبونا/ی) گذر کرده احتمالا راه را برای افزایش بیشتر تا سطح ۱،۹۲۲ دلار (ردگیری ۶۱.۸ درصد فیبوناچی) باز کرده است. نرخ XAU/USD از سقف نیز بالاتر رفت و نشانههایی از بیشخرید موقتی در آن دیده شد. از این رو، اگر طلا نتواند از ۱،۹۲۲ دلار بالاتر رود، میتوانیم شاهد عقبنشینی تکنیکال آن باشیم.

نمودار روزانه قیمت طلا

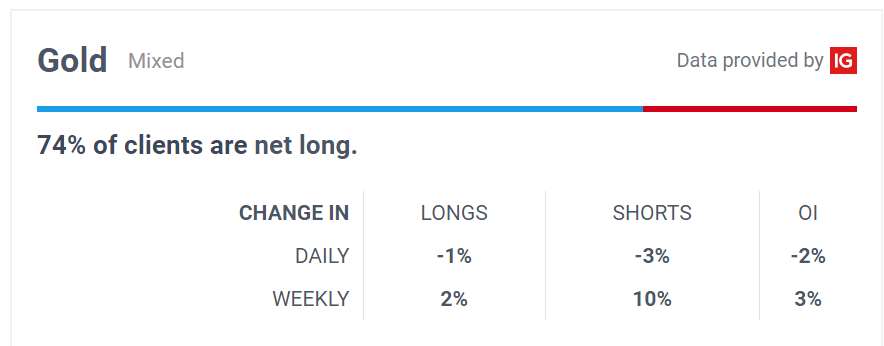

موقعیت معاملهگران