امشب (چهارشنبه 4 اردیبهشت) ساعت 22:30 جلسه مهم FOMC

- 04 خرداد 1401

- نویسنده : کارشناس دنیای ترید

امروز چهارشنبه 25 می 2022 است و قرار است ساعت 22:30 نشست مهم کمیته بازار آزاد فدرال رزرو (FOMC) برگزار شود. این جلسه در طول سال هشت مرتبه برگزار می شود که همیشه سه هفته بعد از جلسه ای که نرخ های بهره بانکی اعلام می شود، برگزار خواهد شد.

دلار ایالات متحده امریکا در این ایام آخر ماه میلادی، نسبت به رقبای بین المللی اش ضعیف تر شده و ظاهرا برای حفظ قدرتش، دچار مشکل شده است.

اگر نگاهی به چارت شاخص دلار امریکا با نماد DXY بیندازید، متوجه خواهید شد که شاخص دلار تا بدین لحظه چیزی در حدود 3.5% از سودهایش را از دست داده است. در حقیقت این اولین ماهی است که دلار در سال 2022 تا این اندازه کاهش یافته است.

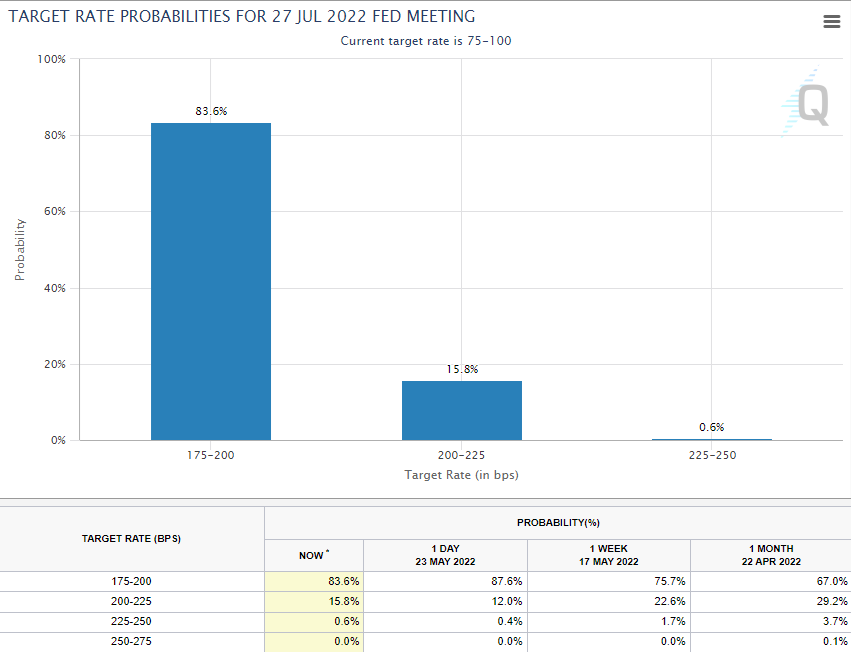

به دنبال نشست مهم چند هفته پیش مقامات فدرال رزرو که تصمیم گرفتند تا نرخ های بهره را 50 واحد افزایش دهند، قرار بر این شد تا در دو جلسه آتی فدرال رزرو، نرخ های بهره 100 واحد دیگر افزایش پیدا کند.

تصمیم قطعی برای دو افزایش نرخ 50 واحدی دیگر

بر اساس ابزار مهم گروه CME که نرخ های بهره فدرال رزرو را زیر نظر دارند، مارکت تا الان برای افزایش نرخ های بهره بانکی، 80 درصد پیشخور شده است (اصطلاحا واکنش این خبر در مارکت قیمت گذاری شده است). اصطلاح جالبی در بازارهای مالی رایج است که دانستن آن برای شما نیز مفید خواهد بود.

"شایعه را بخر، خبر را بفروش" (Buy the rumor, sell the news) این جمله، جمله معروفی در وال استریت است. منظور از این جمله این است که بهترین موقعیت برای کسب سود از یک خبر، زمانی است که هنوز احتمال شایعه بودن یک رویداد خبری وجود دارد و خبر در نمودار، قیمت گذاری نشده است. قسمت دوم جمله به این موضوع دلالت دارد که بهترین زمان برای خارج شدن با سود، زمانی است که خبر به طور گسترده پخش شده و همه از آن خبر دارند.

حال، بر اساس ابزار معروف گروه CME، این خبر یا به عبارتی دیگر همان شایعه، موفق شده تا 80 درصد در بازار منعکس شود.

ولی اخیرا دلار امریکا به خاطر اینکه سرمایه گذاران متوجه شده اند که مقامات بانک مرکزی امریکا سیاست های محتاطانه ای را برگزیده است، جذابیت خودش را از دست داده است.

همچنین افزایش خوشبینی ها نسبت به شاخص سالانه تورم (CPI) که در ماه آوریل به اوج خود یعنی 8.3% درصد رسید، به علاوه تغییر چشم انداز مثبت دیگر بانک های مرکزی در جهان به خصوص بانک مرکزی اروپا (ECB)، فشارهای مضاعفی را روی دلار امریکا وارد کرد و باعث ضعیف تر شدن آن شد.

ولی با تمام این تفاسیر، هنوز انتظار می رود که نشست امشب ماه می فدرال رزرو در راستای اعمال سیاست های شاهینی، حرکت کند.

امشب تمام نگاه ها فقط حول محور جزییات فروش دارایی ها است

کمیته بازار آزاد فدرال رزرو در بیانیه چند هفته پیش ماه می اعلام کرد که بانک مرکزی قصد دارد از اول ماه ژوئن، هر ماه شروع به کاهش ترازنامه بانکی خود به مبلغ 47.5 میلیارد دلار بکند. سپس آنها اعلام کردند که قرار است این رقم بعد از سه ماه به 95 میلیارد دلار در ماه افزایش پیدا کند.

جزییات آن هم بدین شکل است که از ماه سپتامبر قرار شده 60 میلیارد دلار از 95 میلیارد دلار مختص دارایی های خزانه داری باشد و الباقی یعنی 35 میلیارد دلار، دارایی های با پشتوانه وام های بانکی معتبر باشد که به MBS مشهور است.

حال، جلسه امشب از این نظر حائز اهمیت است که سرمایه گذاران منتظرند ببینند که فدرال رزرو چه جزییات دیگری را قرار است به این طرح و برنامه خود، اضافه کند.

هنگامی که فدرال رزرو در سال 2017 تصمیم به افزایش نرخ های خود گرفت، نرخ پیش پرداخت MBS، که نشان دهنده نسبت وام گیرندگانی است که اصل وام مسکن خود را زودتر از موعد مقرر پرداخت می کنند، به میزان قابل توجهی کاهش یافت.

آنتا مارکوفسکا، اقتصاددان Jefferies بر این باور است که اگر نرخ پیش پرداخت از حدود 30 درصد به 10 درصد کاهش یابد، همانطور که در چرخه انقباض قبلی نیز شاهد بودیم، خروجی MBS می تواند به طور متوسط حدود 20 میلیارد دلار در ماه باشد.

تنها در چنین سناریویی است که فدرال رزرو باید شروع به فروش MBS کند تا به هدف کاهش ترازنامه ماهانه 95 میلیارد دلاری برسد.

جان ویلیامز، رئیس فدرال رزرو نیویورک، در حالی که هفته گذشته در یک رویداد مهم صحبت می کرد گفت: پیش بینی های فدرال رزرو نشان می دهد که آنها نمی توانند به هدف ماهانه 35 میلیارد دلاری بازخرید MBS دست یابند و افزود که فروش MBS می تواند در صورت نیاز، یک گزینه برای آینده باشد.

حال، نکته مهمی که به درد سرمایه گذاران می خورد این است که فروش MBS ها می تواند به ضرر فدرال رزرو تمام شود. لورتا مستر، رئیس فدرال رزرو کلیولند در اوایل همین ماه می گفت: یک اشکال بالقوه فروش MBS این است که بسته به مسیری که برای نرخ های بهره ترسیم شده، ممکن است منجر به ضررهای واقعی بازار به بازار شود.

در کل به زبانی ساده تر، اگر امشب مقامات فدرال رزرو از نظریه فروش ماهانه MBS به رقم 35 میلیارد دلار در ماه تا ماه سپتامبر عقب نشینی کنند، این مقوله به معنی توقف افزایش نرخ های بهره است که به ضرر دلار امریکا تمام خواهد شد.

در صورت وقوع چنین سناریویی، دلار امریکا به اصلاحات خود ادامه خواهد داد و مقامات بانک مرکزی امریکا تا پس از دو افزایش نرخ بهره 50 واحدی دیگر در ماه های ژوئن و ژوئیه، سکوت اختیار خواهند کرد.

بالعکس، در صورتیکه مقامات فدرال رزرو علی رغم چالش های پیش رو از این نظریه به شدت دفاع کنند، دلار امریکا مجددا قوی تر خواهد شد.