پیشبینی بنیادی هفتگی دلار آمریکا

- 20 تیر 1400

- نویسنده : کارشناس دنیای ترید

دیلی فارکس:

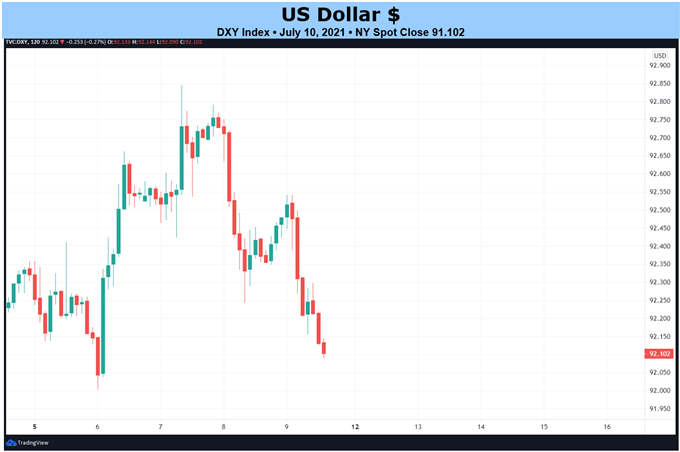

◀️ در میانه جولای، دلار آمریکا (بر حسب شاخص DXY) با کاهش انتظارات افزایش نرخ بهره توسط بانک فدرال، و همچنین تقلیل نرخ بازده اوراق قرضه، کاهش یافته است.

◀️ با وجود این که انتظار میرود گزارش تورم حاکی از بالاتر رفتن آن باشد، بازارها در واقع کمتر باور دارند که بانک فدرال به زودی دست به افزایش نرخ بهره خواهد زد. از نظر بازار اقدامات بانک فدرال محدود به کاهش محرکهای مالی در قالب خرید داراییها خواهد بود.

◀️ طبق شاخص موضع احساسی مشتریان IG، دلار آمریکا در میانه جولای سوگیری ترکیبی دارد.

عقبنشینی دلار آمریکا

دلار آمریکا (DXY) در میانه جولای به واسطه کاهش انتظار افزایش نرخ بهره توسط بانک فدرال و پایینتر رفتن نرخ بازده اوراق قرضه، کاهش ارزش یافته است. ولی در روزهای آینده کاتالیست بالقوهای برای دلار وجود خواهد داشت که همان گزارش تورم (CPI) روز سهشنبه خواهد بود. ممکن است شاهد تغییر روایتهای اخیر باشیم.

در حالی که از لحاظ نظری آمار تورم باید منجر به افزایش بازده اوراق قرضه شود، این واقعیت که بانک فدرال هنوز اصرار دارد که تورم «عمدتا گذرا» است ممکن است باعث شود بازده اوراق چندان افزایش نیابد. بدین ترتیب، دلار آمریکا دارای ریسک نامتقارن است: آمار بالای تورم ممکن است منجر به افزایش نرخ بهره نشود، ولی آمار پایینتر تورم ممکن است توجیهکننده کاهش بازده اوراق گردد.

تقویم اقتصادی پرریسک آمریکا

در میانه ماه شاهد رخدادهای ریسکدار متعددی در آمریکا خواهیم بود. انتشار چندین آمار اقتصادی مهم در کنار گزارش نیمسالانه رئیس بانک فدرال، آقای پاول در کنگره میتوانند روی بازار تاثیرگذار باشند.

- روز سهشنبه ۱۳ جولای، گزارش تورم (CPI) ماه ژوئن آمریکا منتشر خواهد شد که انتظار میرود حاکی از افزایش تورم باشد. همچنین در آن روز صورت بودجه ماهانه فدرال آمریکا برای ماه ژوئن منتشر میشود.

- در چهارشنبه ۱۴ جولای، گزارش تورم دیگری (PPI) منتشر خواهد شد که هزینههای ورودی کسبوکارها (مثلا در در کارخانه) را بیان میکند. رئیس بانک فدرال جروم پاول نیز برای گزارش دوروزه خود در کنگره به کپیتول هیل خواهد رفت و محتوای گزارش سیاست پولی ماه جولای را که در ۹ جولای منتشر شد بیان خواهد کرد. بعدتر در آن روز کتاب بژ (Beige book) فدرال منتشر خواهد شد.

- در پنجشبنشه ۱۵ جولای، گزارش هفتگی ادعاهای بیکاری منتشر خواهد شد و سپس شاخص بخش ساخت بانک فدرال فیلادلفیا انتشار خواهد یافت. سپس آمار تولید صنعتی ماه ژوئن آمریکا ارائه میشود. رئیس بانک فدرال نیز برای دومین روز به کاپیتول هیل خواهد رفت تا گزارش خود در کنگره را تکمیل کند.

- روز جمعه ۱۶ جولای، گزارش خردهفروشی آمریکا در ماه ژوئن منتشر خواهد شد و سپس گزارش موضع احساسی مصرفکنندگان میشیگان، شامل انتظارات تورم ۵ ساله منتشر خواهد شد. در پایان روز، گزارش سرمایهگذاری در اوراق قرضه خارجی خزانهداری آمریکا و جریان سرمایه خالص کل در ماه مه منتظر خواهد شد.

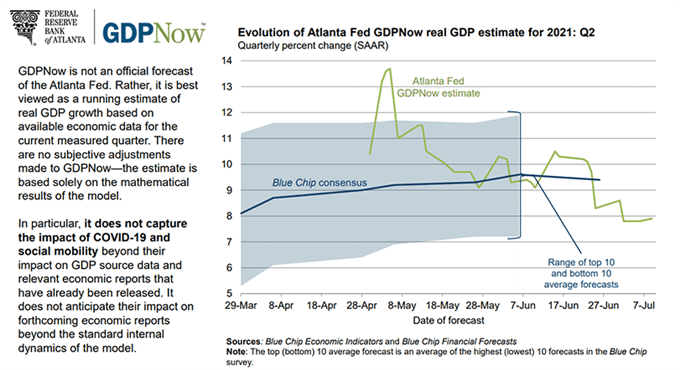

گزارش GDPNOW بانک فدرال آتلانتا-تخمین رشد در فصل دوم ۲۰۲۱ (منتشره در ۹ جولای ۲۰۲۱)

بر اساس دادههایی که تا کنون درباره پیشبینی رشد اقتصادی در نیمه دوم سال توسط گزارش GDPNOW بانک فدرال آتلانتا منتشر شده است، این آمار باز تغییر کرده است. پس از آمار هفته پیش، «رشد سرمایهگذاری ناخالص واقعی خصوصی از ۴.۷ درصد به ۵.۱ درصد افزایش یافت.»

بروزرسانی بعدی این گزارش در روز جمعه ۱۶ جولای منتشر خواهد شد.

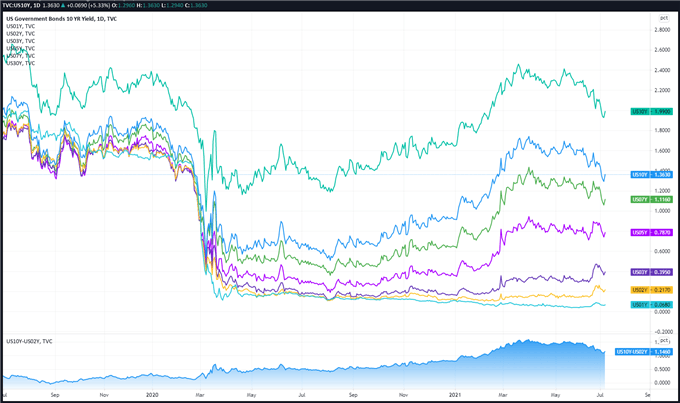

منحنی بازده اوراق قرضه خزانهداری آمریکا (۱ تا ۳۰ سال-جولای ۲۰۱۹ تا ۲۰۲۱)

از نظر سوابق تاریخی، ترکیب کاهش بازده اوراق قرضه خزانه با کاهش احتمال افزایش نرخ بهره توسط بانک فدرال منجر به محیط معاملاتی دشوار برای دلار آمریکا شده است.

چشمها به بانک فدرال

گزارش تورم ماه ژوئن آمریکا توجهها را به این روایت بانک فدرال جلب میکند که فشار قیمت را گذرا میداند. با وجود این که انتظار میرود گزارش بعدی نیز حاکی از تورم بالا باشد، بازارها در واقع کمتر باور دارند که بانک فدرال در آینده نزدیک دست به افزایش نرخ بهره بزند و به احتمال بیشتر اقدامات آن محدود به کاهش محرکهای مالی در قابل خرید داراییها خواهد بود.

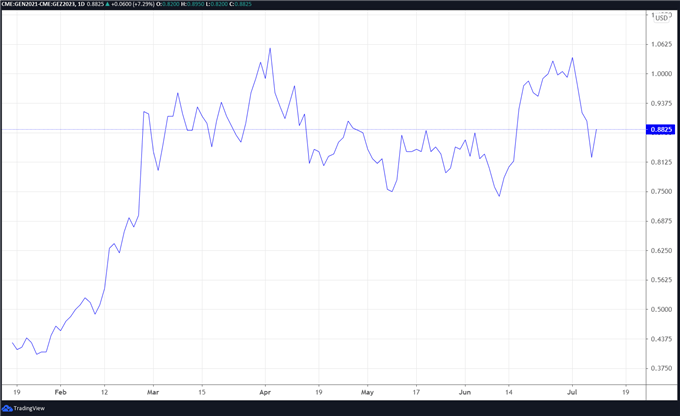

میتوانیم بسنجیم که آیا افزایش نرخ بهره بانک فدرال در قراردادهای یورودلار (Eurodollar contracts) اثرگذاری قیمتی یافته است یا خیر. برای این کار باید تفاوت هزینه استقراض بانکهای تجاری را در بازه زمانی مشخصی اندازه بگیریم. نمودار پایین تفاوت هزینههای استقراض (تفاوت یا spread) در قراردادهای جولای ۲۰۲۱ و دسامبر ۲۰۲۳ را نشان میدهد. بدین ترتیب میتوان جهت نرخهای بهره را در دوران میانی بین جولای ۲۰۲۱ و دسامبر ۲۰۲۳ سنجید.

تفاوت (spread) مشاهده شده در قراردادهای آتیه (فیوچرز) یورودلار (جولای ۲۰۲۱ تا دسامبر ۲۰۲۳): نرخ روزانه (۱۸ مارس تا ۹ جولای ۲۰۲۱)

پس از گزارش حقوقبگیران بخش غیرکشاورزی یا NFP ماه ژوئن آمریکا، در جولای افزایش نرخ بهره ۱۰۷ نقطه مبنا (bps) تا دسامبر ۲۰۲۳ کاهش داشت. حال درست بیش از ۸۸ نقطه مبنا در قیمت اثر داده شده است. این یعنی بازارها موضع ضدتورمی خفیفتری نسبت به کمیته FOMC دارند. در عمل، حدود ۸۰ درصد از یک نرخ ۲۵ نقطه مبنایی از میز حذف شده است.

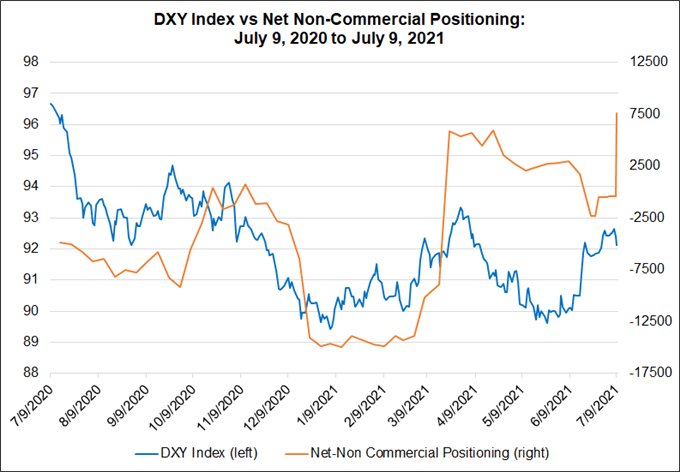

موقعیتگیری قراردادهای آتیه CFTC COT دلار آمریکا (جولای ۲۰۲ تا جولای ۲۰۲۱)

در نهایت، با توجه به موقعیتگیری بازار طبق قراردادهای CFTC COT در هفته منتهی به ۶ جولای، سوداگران از موقعیت فروش خالص (Net short) به خرید خالص (net long) تغییر موقعیت دادند و در کل موقعیت قراردادهای خرید خالص دلار آمریکا به ۷،۵۶۴ رسید. در حالی که موقعیت دلار آمریکا در سه ماه گذشته تقریبا وضعیت خنثی داشته است، تغییر اخیر موقعیتگیری باعث شده بازار کنونی قراردادهای آتیه نسبت به ۵۴ هفته اخیر بالاترین موقعیت خرید خالص را داشته باشد.