بررسی سمپوزیوم جکسون هول

- 03 شهریور 1401

- نویسنده : کارشناس دنیای ترید

بر اساس آخرین اخبار فارکس، آیا پاول طرفداران دلار امریکا را خوشحال خواهد کرد؟ رئیس بانک مرکزی امریکا درباره ادامه فرآیند افزایش نرخ بهره چه اظهاراتی خواهد کرد؟

امروز پنجشنبه 25 اوت 2022 است و معامله گران منتظر سمپوزیوم سالانه جکسون هول هستند که قرار است طبق برنامه از امروز شروع شده و تا دو روز دیگر ادامه خواهد داشت.

دلار ایالات متحده یکبار دیگر توانسته با قدرت تمام پیش از سمپوزیوم جکسون هول به بالاترین سطح خود در بیست سال گذشته پرواز کند. این مساله به شدت برای مارکت آن هم قبل از نشست مقامات فدرال رزرو امریکا در ماه سپتامبر مهم است.

آیا اظهارات رئیس کل بانک مرکزی ایالات متحده، فدرال رزرو باز هم می تواند سکوی پرتاب دلار شود؟ یکبار دیگر کارشناسان بخش فارکس وبسایت دنیای ترید در کنار شما هستند تا این جلسه مهم سالانه را ارزیابی کنند.

اجازه دهید ابتدا به این نکته بپردازیم که سمپوزیوم جکسون هول چیست و چه اهمیتی دارد.

مطالعه مقاله تاریخ جلسات فدرال رزرو پیشنهاد میشود.

سمپوزیوم اقتصادی جکسون هول یک سمپوزیوم یا نشست سالانه است که از سال 1978 توسط بانک مرکزی فدرال رزرو کانزاس حمایت می شود و از سال 1981 در منطقه Wyo Jackson Hole برگزار می شود. این سمپوزیوم، هر سال بر یک موضوع مهم اقتصادی که اقتصادهای جهان با آن مواجه هستند تمرکز می کند. شرکت کنندگان این گردهمایی، بانکداران برجسته مرکزی، وزرای دارایی، صاحب نظران دانشگاهی و بازیگران برجسته بازارهای مالی از سراسر جهان هستند.

این گردهمایی توسط فعالان بازار از نزدیک دنبال می شود، زیرا اظهارات غیر منتظره ای که از طرف سنگین وزن های این سمپوزیوم تراوش می کند، می تواند بر بازارهای جهانی سهام و ارز تأثیر بگذارد.

سمپوزیوم اقتصادی جکسون هول، یکی از قدیمی ترین کنفرانس های بانکهای مرکزی در سراسر جهان است. ماموریت این رویداد ایجاد یک بحث آزاد است. شرکت کنندگان هر سال بر اساس موضوع انتخاب می شوند و برای ایجاد تنوع منطقه ای بین شرکت کنندگان ملاحظات بیشتری در نظر گرفته می شود.

حال، با توجه به اعمال سیاست های انقباضی از سمت فدرال رزرو امریکا و با توجه به نشست ماه سپتامبر بانک مرکزی امریکا اهمیت این جلسه برای تریدرها و سرمایه گذاران دو چندان شده است.

شایان ذکر است که پاول در سال 2020 در همین سمپوزیوم سالانه جکسون هول از میانگین چارچوب جدید تارگت تورمی فدرال رزرو رو نمایی کرد. حال قرار است رویداد امسال از 25 تا 27 اوت با موضوع اصلی "ارزیابی مجدد محدودیت ها در اقتصاد و سیاست" برگزار شود.

مطالعه مقاله فارکس فکتوری پیشنهاد میشود.

چه انتظاراتی می توان از پاول داشت؟

درست یک هفته پیش از برگزاری این سمپوزیوم، بازارها مجددا در حال قیمت گذاری برای یک افزایش نرخ دیگر توسط مقامات فدرال رزرو هستند. شما می توانید بازتاب این مساله را در چارت بازده اوراق قرضه ده ساله خزانه داری و به دنبال آن شاخص دلار امریکا مشاهده کنید.

اگر سری به چارت بازدهی اوراق قرضه ده ساله خزانه داری بزنید مشاهده خواهید که نرخ آن دوباره به بالای 3 درصد افزایش یافته است. شاخص دلار امریکا نیز به دنبال بازدهی اوراق موفق شده به بالاترین میزان خود در 20 سال گذشته پرواز کند.

تمامی این موارد به این دلیل است که عده ای از سرمایه گذاران هنوز به ادامه فرایند سیاست های انقباضی فدرال رزرو دل بسته اند.

ولی گزارش اخیر تورم امریکا که حاکی از کاهش فشارهای تورمی در ایالات متحده است، علی رغم خبر بسیار خوب مشاغل امریکا که موسوم به گزارش nfp است، همه را مایوس کرده است.

نیمی از سرمایه گذاران در حال فکر کردن به این مساله هستند که آیا روسای فدرال رزرو با توجه به گزارش اخیر تورم باز هم به سیاست های انقباضی خود ادامه خواهند داد یا خیر؟

حال به همین دلیل است که معامله گران مشتاقانه منتظر سخنرانی روز جمعه رئیس فدرال رزرو هستند تا بلکه بتوانند ادامه سیاست های پولی بانک مرکزی امریکا و سیگنال های جدید پاول را دریافت کنند.

اقتصاددانان به طور گسترده ای انتظار دارند پاول تکرار کند که تعهد فدرال رزرو به کنترل تورم مستلزم اعمال یک دوره طولانی سیاست های انقباضی است که پیامد آن کاهش رشد اقتصادی و بیکاری بالا است.

البته پاول می تواند در اظهارات روز جمعه اعلام کند که قدرتمندترین بانک مرکزی جهان قصد دارد از سال آینده سیاست های انبساطی را جایگزین سیاست انقباضی کند و باعث فروریختن دلار شود.

به همین خاطر فردا جرومی پاول قرار است به جمع همکارانش بپیوندد تا نشان دهد که آیا کاهش گمانه زنی ها درباره ادامه سیاست های انقباضی درست است یا برعکس حتی اگر اجرای سیاست های انقباضی باعث پدید آمدن رکود شود وی به کار خود ادامه خواهد داد.

بد نیست بدانید که هرچه به سمت این رویداد پیش می رویم، انتظارات بازار برای افزایش بالقوه نرخ های بهره در ماه آینده در حال کاهش است. دلیل این مساله هم گزارش ضعیف تورم و نظرسنجی اخیر شاخص مدیران خرید موسسه جهانی S&P و گزارش بازار مسکن است.

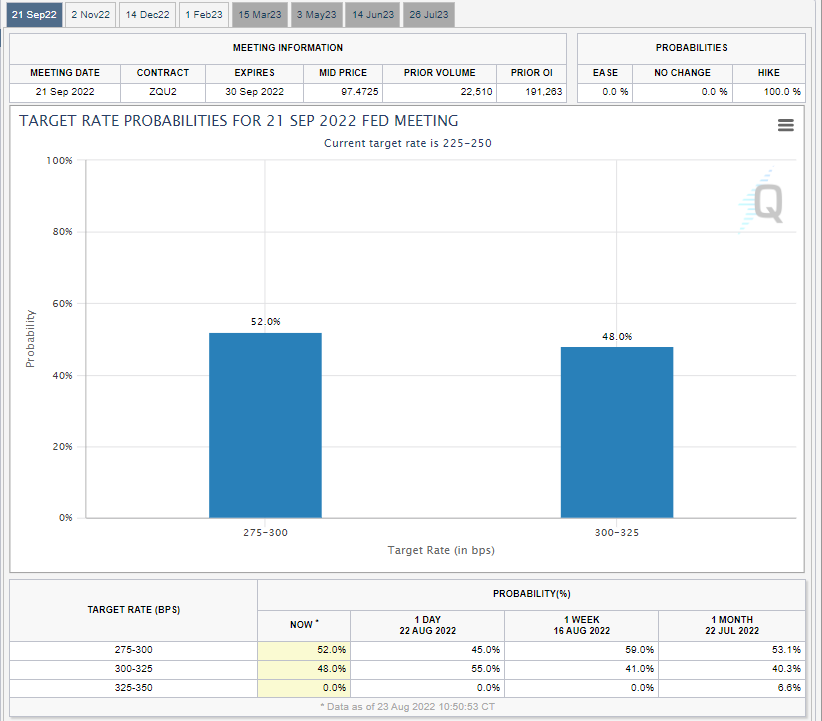

شما می توانید بازتاب این گزارشات را در ابزار معروف پیش بینی کننده نرخ های بهره گروه CME نیز مشاهده کنید. این ابزار امروز شانس یک افزایش نرخ بهره 75 واحدی برای ماه سپتامبر را 48% نشان می دهد. روز گذشته همین ابزار رقم 55% را نشان می داد.

اگر مایلید بدانید که غول های بزرگ صنعت بانکداری بزرگترین اقتصاد جهان؛ ایالات متحده امریکا، مثل گلدمن سکس و جی پی مورگان چه گفته اند کافی است متن کوتاه زیر را با دقت بخوانید:

اکنون زمان آن فرا رسیده که جرومی پاول سیگنال کاهش سیاست های انقباضی را در این سمپوزیوم به تمام سرمایه گذاران ارائه دهد.

جی پی مورگان می گوید: ما انتظار داریم فدرال رزرو نسبت به گزارشات اخیر تورم که نشان از کاهش دارند بیشتر حساسیت نشان دهد و به افزایش نرخ های بهره که به بالاترین میزان تاریخی خود رسیده است توجه بیشتری کند. ماه سپتامبر آخرین ماهی خواهد بود که فدرال رزرو نرخ های بهره اش را افزایش می دهد.

در همین حال گلدمن ساکس خاطرنشان کرد: پاول احتمالاً این پیام را با تأکید بر این جمله که FOMC متعهد به کاهش تورم است و تصمیمات شورای سیاستگذاری آتی به دادههای دریافتی بستگی دارد، متعادل خواهد کرد.

بررسی و تحلیل آینده شاخص دلار امریکا

در زمان نگارش این مقاله، شاخص دلار امریکا با نماد dxy پس از رسیدن به قله 109.27 که بالاترین میزان آن در 20 سال گذشته است، در حال دفاع کردن از موقعیت خود در برابر رقبای بین المللی اش است.

بازده اوراق قرضه ده ساله خزانه داری ایالات متحده نیز در این لحظه در حال افزایش تا 3.12% درصد است.

حال، سرنوشت دلار به سخنان پاول بستگی دارد که با توجه به ساختار کوتاه مدت تکنیکالی در تایم روزانه می تواند شاهینی تر (منظور سیاست انقباضی است) باشد.

با توجه به دریافت تایید الگوی کنج صعودی در تاریخ 15 اوت، گاوهای دلار در یک مسیر افزایشی قرار گرفتند که متاسفانه نتوانستند از قله قبلی خود در تاریخ 14 ژوئیه یعنی قیمت 109.29 پیشی بگیرند.

ولی به نظر می رسد پاول می تواند با سخنان خود مومنتوم کافی و وافی را در اختیار طرفداران دلار قرار دهد تا رکورد 20 ساله دلار باز هم شکسته شود.

اگر این اتفاق رقم بخورد و منطقه مقاومتی 109.29 شکسته شود، سطح بعدی مقاومت شاخص دلار 109.50 و سپس سطح بسیار مهم و روانشناسی 110 خواهد بود.

همینطور که در تصویر بالا مشاهده می کنید شاخص دلار امریکا به خوبی بالای تمام میانگین های متحرک روزانه خود در حال معامله شدن است. اندیکاتور 14 روزه RSI نیز به طور عالی پایین منطقه اشباع خرید قرار گرفته و با زبان بی زبانی به ما می گوید که هنوز فضای کافی برای افزایش وجود دارد.

ولی فراموش نکنید که اگر پاول سیگنال هایی مبنی بر اینکه قرار است از اقدامات شاهینی بانک مرکزی کاسته شود به مارکت ارائه دهد، دلار شروع به ریزش خواهد کرد. اگر این اتفاق بیفتد سطوح حمایتی دلار به ترتیب: 108.06 و 107.30 خواهد بود.

جهت آشنایی بیشتر با بانک مرکزی، پیشنهاد میکنیم مقاله فدرال رزرو را مطالعه کنید.